FPが教える、手取り16万~20万円・一人暮らし・貯金ゼロの人向け貯蓄テク

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

手取り16万円から20万円くらいの人が貯金する方法を、ファイナンシャルプランナーの立場から解説します。キーワードは「頑張らない」です。

額面が月給20万円、手取り収入にすると月16万円くらいの会社員は、どうやって貯金するかが課題になります。

実家暮らしなら、問題なく生活できる収入です。しかし一人暮らしで、ボーナスなしの会社勤務だと、なかなか貯金まで手が回りません。実際に貯金ゼロの人も多くいます。

貯金が苦手なタイプの人も、無理なく貯金を続けられる方法はあります。早くから貯金の方法を身につけると、昇給や副業で収入が上がった際も、無理なく続けられます。

目次

無意識に貯まる仕組みがあれば続く

低収入でも貯金を続けるのに必要なのは、無理のない金額で始めることと、「気づいたら貯まっていた」と思える環境を作ることです。

貯金は本来、老後も安心して暮らしたり、趣味などをしたりするための前向きなアクションです。

貯金のために生活を切り詰めすぎると、毎日お金のことで頭がいっぱいになります。心の余裕がなくなり、本末転倒です。

エクセルやノートでの家計簿管理も、そのような作業が好きな人には向いています。しかし、貯金が苦手な人の多くは、家計簿つけに手間をかけたくないと思います。

私も、家計簿が続かないタイプです。レシートを貯めて毎日記録する時間があるなら、ゆっくりお風呂に入ったり、本を読んだり、テレビを見たりしたいと思ってしまいます。私のような人間も、手間をなくせば貯金はできます。

具体的には、お金の管理を「自動化」し、貯金の手間を最小限にします。自動化するプロセスは2つです。

■頑張らない貯金のために「自動化」するプロセス

- 家計簿管理

- 給与振込口座からの資金移動

貯金するうえで、自分がどれくらいお金を使っているか把握するのは大事です。ノートと電卓で家計簿をつけなくても、今は全自動で家計簿をつけられます。

給与振込に使っているメインバンクから、貯金のためのお金を別管理するのも、自動化できます。

貯金のために用意したいツール2つ

貯金の自動化に必要なツールは、2つだけです。

■自動的にお金が貯まる仕組みをつくるツール

- 自動入金サービス対応のネット銀行

- 自動家計簿アプリ

貯金する口座は、給与受取口座と分けます。給料日前に口座残高がほとんどなくなる人は、給与振込口座から切り離して貯蓄するのが確実です。

銀行口座を分けて生じる管理の手間は、自動家計簿アプリでなくせます。自動家計簿アプリをスマホにインストールし、初期設定を行ったあとは、家計簿アプリを定期的に眺めるだけでOKです。

この2つのツールがあれば、全自動で貯金する仕組みを作れます。

自動入金サービス対応のネット銀行

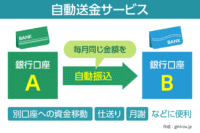

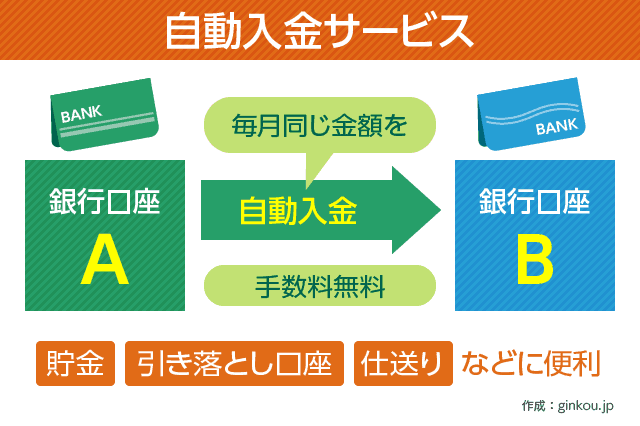

ネット銀行のなかには、資金移動を自動化できる「自動入金サービス」を使える銀行があります。大手銀行では扱っていないサービスです。

定額自動入金サービスとは、他行口座から自行口座へ、毎月決まった日に決まった金額を取り寄せるサービスです。

給与受取口座が三菱UFJ銀行なら、「毎月27日に、1万円を三菱UFJ銀行から出金」という設定ができます。一度設定すれば、あとは毎月自動で資金移動できます。

ネット銀行の自動入金サービスは、手数料無料です。本来、他行からの振込で発生する振込手数料を節約できます。

登録できる銀行口座も非常に多く、大手銀行や地方銀行はほぼ網羅しています。給与振込口座が変更できない人も、手間なく貯蓄用口座へお金を積み立てられます。

ただし、両口座の口座名義が同じである必要があります。親の口座から毎月無料で入金、などはできません。

■定額自動入金サービスが使えるネット銀行

- ソニー銀行

- イオン銀行

- auじぶん銀行

- 住信SBIネット銀行

さらに効率的に貯金するなら、なるべく預金金利が高い銀行を選ぶのがおすすめです。

自動入金サービスが使える銀行のなかで、特に預金金利が高いのはイオン銀行です。イオン銀行での取り引きが増えると、普通預金の金利が定期預金以上に高金利になります。

預金金利だけを重視するなら、イオン銀行より金利が高いネット銀行もあります。少額の貯金では受取利息に大きな差はつかないので、はじめはそこまで気にする必要はありません。

しかし、預金額が大きくなったり、経済が上向いて預金金利が上がると、利息の差も大きくなります。その際は、貯蓄用口座の乗り換えを検討してもよいかもしれません。

自動入金サービスがないネット銀行で、無料で資金移動する方法はこちらで解説しています。

無料の資金移動方法の解説もあり:

毎月高金利で積立預金する3つの方法

自動家計簿アプリ

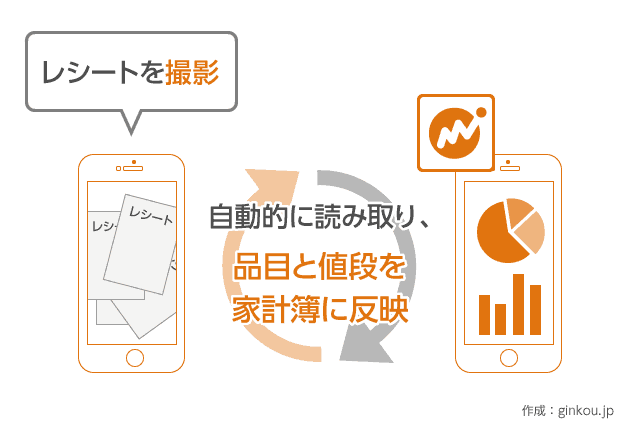

自動家計簿アプリとは、銀行口座やクレジットカードを一括管理し、入出金記録をもとに家計簿を自動的に作るサービスです。

まず、自分が持っている銀行口座やカード、利用中のポイント残高(楽天ポイントなど)を、家計簿アプリに登録します。あとは放置するだけです。

メインバンクへの給与振込、銀行口座間の資金移動、クレジットカードの買い物などの履歴を、アプリがすべて記録します。入出金項目ごとのカテゴリ分けも、自動で行います。

月の入出金データをチェックすれば、自分がよくお金を使うカテゴリも一目瞭然です。

ただし、銀行口座を登録する場合は、銀行のネットバンキングサービスに登録している必要があります。

例:ゆうちょ銀行口座を持っていても、ゆうちょダイレクトに申し込まないと、家計簿アプリに登録できない。

ふだんから銀行マイページやアプリで残高をチェックする人は、すでにネットバンキング登録ずみです。家計簿アプリに対応した銀行であれば登録できます。

紙通帳とキャッシュカードしか使っていない人は、ネットバンキング未登録の可能性があります。銀行公式サイトから無料で登録できるので、まずはネットバンキングの利用を開始してください。

ユーザーが多い自動家計簿アプリは、以下4種類です。

■代表的な自動家計簿アプリ

- マネーフォワードME

- マネーツリー

- Zaim

現金払いの利用が多い人は、マネーフォワードMEかZaimがおすすめです。アプリからレシートを撮影すると、その内容を自動で読み取り、家計簿に反映できます。

特にマネーフォワードMEは、自動家計簿アプリ最大手で提携金融機関も多く、安心して使えます(→マネーフォワードMEの詳細はこちら)。

ただし、10以上の金融機関を登録する場合や、1年以上前のデータも閲覧したい場合は、月額500円のプレミアム会員になる必要があります。

無料でより多くの金融機関を登録し、過去のデータもチェックしたい人は、マネーツリーがおすすめです。件数の上限なく、データを生涯保存できます。「一生通帳」とアピールするマネーツリーならではの魅力です。

個人的には、広告をいっさい表示しない点も気に入っています。

マネーフォワードMEに比べて機能もシンプルなので、初めて家計簿アプリを使う人もわかりやすいと思います。

▼マネーツリーのアプリ画面

目標貯金額100万円の達成プロセス

100万円ほど貯まれば、生活防衛資金としては安心できます。突然失業しても、手取り16万円で生活してきた人が半年暮らせるだけの貯金額です。

失業手当をもらいながら生活すれば、無職で生活できる期間はさらに長くなります。そのあいだに生活を立て直せばOKです。

中間目標として50万円ほど貯めれば、突然のケガや病気、冠婚葬祭などの急な出費には対応できます。

一旦50万円を貯められれば、「何かあってもしのげる」という安心材料にできると思います。

100万円を貯めるために必要なプロセスは、以下のとおりです。

- とにかく少額から「貯金を始める」

- 固定費を見直す

- 食費と日用品の節約

- 副業やフリマアプリで収入増

- 節税を意識

まずは少額から、いずれは月3万円を貯金

最終的には、月3万円以上を貯金に回すことを目指します。月3万円をコツコツ貯蓄すれば、3年で100万円が貯まります。

とはいえ、現在貯金ゼロの人がいきなり3万円を貯金するのは、難しいと思います。まずは毎月5,000円や1万円から始め、そのあいだに節約や収入を増やす工夫をして、積立額を増やしていくことをおすすめします。

大事なのは、まずは貯金を始めることです。

毎月3万円を貯金する生活のイメージは、このようになります。

■大きな節約が難しい出費

- 家賃:50,000円

- 水道・光熱費:10,000円

- 日用品:10,000円

■努力次第で節約しやすい出費

- 食費:40,000円(1日あたり約1,300円)

- 通信費:5,000円

- 交際費:10,000円

合計:月125,000円(月35,000円を貯金に回せる)

ここまで出費をスリムにするためには、固定費を中心に日々の支出を見直す必要があります。

固定費を見直す

家賃や通信費など、毎月必ず出ていく固定費を下げられると、節約がグッと楽になります。

- 家賃交渉

- 入居後も、契約更新月は家賃交渉のチャンス。交渉次第で家賃が月1,000~2,000円ほど下げられる場合あり。同じマンション・アパートが、自分が支払っている家賃より安く入居者を募集していたら、交渉材料に使える。

- スマホを格安simに乗り換える

- 格安スマホに乗り換えると、通信費は月3,000円前後に抑えられる。大手携帯キャリアを使っている人は、月5,000円近く節約できる場合あり。

- 電力・ガス会社を乗り換える

- 賃貸物件でも、電力会社やガス会社を乗り換えられる場合あり。電気代が月5,000円以上かかっている人は、月1,000円ほど節約できるかも。

- 保険を見直す

- 生命保険や自動車保険を見直し、より低料金の保険会社へ乗り換えたり、不要な保険を解約する。

上記のなかでも、格安スマホへの乗り換えは比較的簡単です。

格安スマホへの乗り換えは、携帯ショップへ行かずに自宅で手続きが完了します。店舗での契約もできますが、ネット申込みが手軽でおすすめです。

モバイルWi-Fiを使っている人は、Wi-Fiを解約して格安スマホの「テザリング」で代用するという節約方法もあります。ネットサーフィンや動画を楽しむ程度なら、十分使えます。

スマホ代とWi-Fi代で1万円以上かかっていた人も、両方あわせて3,000円ほどに抑えられます。

■テザリングとは

スマートフォンのテザリングとは、スマートフォンのデータ通信をほかの端末(パソコン、タブレット、ゲーム機など)で使う仕組みです。スマートフォンがWi-Fi代わりになるイメージです。

データ通信量が多い、もしくは低速になっても速度が早い格安スマホを使えば、Wi-Fiの代わりとして十分使えます。

テザリング向け格安スマホの代表は「楽天モバイル」です。楽天モバイルの新プラン「UN-LIMIT」は自社回線で通信制限がなく、従来のプランは低速でも十分な速度が出ます(最大1Mbps)(現在は「Rakuten UN-LIMIT VI」)。

私も楽天モバイルのテザリングを利用していますが、低速通信でも問題なく使えると感じています。光回線よりは遅めですが、モバイルWi-Fiより格段に遅い、ということはありません。

格安スマホでのテザリングが不安なら、スマホを乗り換えて様子を見て「テザリングでも十分」だと思ってから、Wi-Fiを解約するとよいです。

私が楽天モバイルで利用しているプランは「スーパーホーダイ プランS」です(居住エリアがまだ新プラン「UN-LIMIT」に対応していません……)。

ふだんは低速通信のみ使い、どうしても速度がほしいときのみ高速通信に切り替えるという使い方です。そのため、高速データ通信2GBまでの最安プランでも、問題なく使えています。

楽天市場のダイヤモンド会員割引が適用され、初年度は月額980円しかかかりませんでした。2年め以降も2,980円ですみます。

保険は無理に入らなくてもよい

一人暮らしをしていると、病気に備えて医療保険などに入るべきか迷うかもしれません。

個人的には、医療保険に入る必要はないと思います。日本の公的保険制度は非常に質が高く、貯金だけでも医療費をカバーできるからです。

ふだんは生活防衛資金を貯金しておき、大きな病気やケガで治療費がかさんだときは高額療養費制度を使うだけでも、医療費はかなり抑えられます。

→医療費を減らす方法と、入院費が払えないときの対処法はこちら

食費と日用品の節約

固定費を見直したら、食費や日用品の購入費などの変動する支出を減らせないか考えます。

大きな節約になるのは、自炊です。コンビニご飯や外食が多い人は、一人の食事を自炊に切り替えると食費を抑えられます。

今はyoutubeで料理動画の投稿が増え、自炊初心者でもわかりやすい解説を見られます。もやしやえのきなど、単価の低い食材のレシピを参考にすると、節約しながらお腹いっぱい食事できます。

自炊すると自然と食事のバランスも気にかけるようになるので、健康にもよいです。

節約しながらダイエットもできるかもしれません。

支払いをキャッシュレス決済にして、ポイント還元をねらうのもおすすめです。

基本還元率が高いのはクレジットカードですが、クレジットカードを使いたくない人はデビットカードでもOKです。デビットカードは決済した時点で口座残高から引き落としになるので、お金の使いすぎを防げます。

最近は、クレジットカード並の還元率のデビットカードも増えています。ポイ活の主力として十分使えます。

PayPayなどのスマホ決済との併用もおすすめです。

スマホ決済は、還元率が劇的に上がるキャンペーンを不定期に実施します。ポイントアップ中に日用品やお米をまとめて買い、ポイントを貯めておけば、次の買い物の値引きに使えます。

副業やフリマアプリで収入増

より早く貯金目標額に到達したいなら、収入を増やすことが必要です。代表的な収入の増やし方は3つです。

■収入の増やし方

- 昇給を目指す

- 転職する

- 副業を始める

- フリマアプリで所持品を売る

勤め先の昇給条件が明確なのであれば、昇給を目指すのも一つです。専門スキルを持っている人(エンジニアやデザイナーなど)は、より給料の高い企業への転職もできるかもしれません。

昇給や転職の目処が立たないなら、副業がおすすめです。

仕事帰りや休日にアルバイトをしてもよいですし、クラウドソーシングサイト(クラウドワークス、ランサーズなど)に登録して在宅ワークを始めるのもありです。副業の内容次第では、スキルアップにも繋がります。

より手軽に臨時収入を作れるのは、フリマアプリです。着なくなった服や眠っているコスメ、読み終わった本などをメルカリで売れば、収入となります。

メルカリの売上金は、メルペイを使えば買い物に利用できます。銀行口座にも払い出せますが、出金手数料がかかるのでおすすめできません。

節税も意識

支払う税金を減らすと、手取り収入が増えて節約になります。

会社員は、月々の給料から所得税・住民税・社会保険料が天引きされます。銀行預金の利息も、約20%が税金として差し引かれます。これらの税金は、少しの節税テクニックで減らせます。

すぐに利用したい節税の制度は、医療費控除などです。くわしい節税の方法は、「独身サラリーマン・キャリア女性がまず始めたい節税対策7選 手取り収入は増やせる」で解説しています。

生活防衛資金が貯まったら老後資金

無事に100万円が貯まったら、生活防衛資金は確保完了です。次は、老後資金などの長期的な貯金について考えます。

老後資金の形成は、円貯金だけでなく資産運用も取り入れていくべきです。リスクの少ない資産運用を併用すれば、貯金より効率的にお金を増やせます。

貯金ゼロの状態で資産運用を始めるのは、リスキーでおすすめできません。いざというときに、すぐ使えるお金が手元にない状態になるからです。

資産運用を始めるのは、いざとなったら崩せる貯金が作れたあと、いわば「余裕がある状態」になってからです。

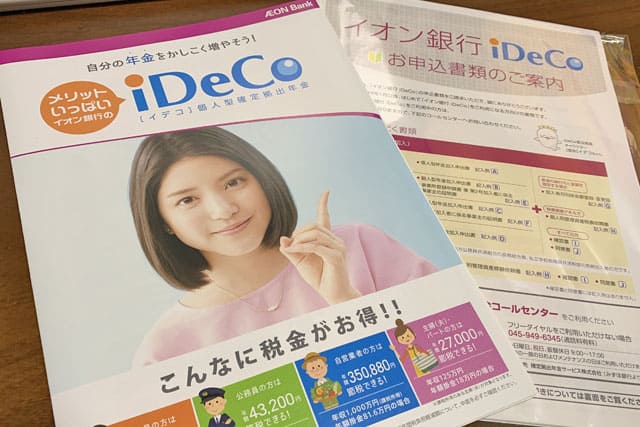

100万円以上の貯金ができたら、今まで毎月積み立ててきたお金を個人型確定拠出年金iDeCo(イデコ)やつみたてNISAで運用し始めることをおすすめします。

iDeCoとつみたてNISAは、政府が後押しする資産運用方法で、節税メリットもあります。「月1万円は貯金継続、iDeCoとつみたてNISAを1万円ずつ始める」といった併用も可能です。

リスクの低い投資信託を選んで長期運用すれば、銀行預金よりずっと高い利回りでお金を増やせる可能性があります。

どうしても投資が怖い人は、iDeCoで定期預金を運用する方法もあります。iDeCoの定期預金は、銀行での定期預金と同じく、元本割れリスクがありません。

iDeCoは月5,000円から積み立てられます。60歳までは引き出せないので、無理のない金額から始めるのをおすすめします。

iDeCoの定期預金の詳細はこちら:

iDeCo定期預金の手数料を節約し、お得に運用する方法 より高金利な貯蓄法も