退職金定期預金とは 高金利で元本保証でもお得ではない運用プランに注意

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

定年退職する時期になると、銀行から退職金運用プランの営業を受ける機会が増えます。定期預金や投資信託などの提案が主です。

特に人気のプランは、元本保証の「退職金定期預金」です。三菱UFJ銀行やみずほ銀行といったメガバンクから、地方銀行まで、多くの金融機関が扱っています。

退職金定期預金は、通常の定期預金より預金金利が高く、一見魅力的に見えます。しかし、おすすめできないプランが多いのも事実です。

銀行おすすめのプランに申し込む前に知っておきたい、退職金定期預金のメリット・デメリットを解説します。

目次

退職金運用プランの対象者とは

退職金運用プランが利用できる人は、おもに以下にあてはまる人です(こまかい条件は金融機関によって異なります)。

■退職金運用プランに申し込める条件

- 退職から1年以内の方

- 退職金を受け取ってから1年以内の方

- 確定拠出年金の老齢給付金の一時金の受取から1年以内の方

多くの金融機関は、退職金のプランの申し込みは「退職してから1年以内」を条件にしています。

ご利用いただける方

個人のお客さまで、三井住友銀行の口座に退職金をご入金され、当行店頭窓口にお申し出いただいた方(他の金融機関にて退職金をお受取になられた場合であっても、当行の口座に預け替えいただければ、ご利用いただけます)

1.退職金のお受取日から1年以内にお申し込みいただくこと

2.退職金によるお預け入れがはじめてのご利用であること(過去に退職金限定の特別金利定期預金をご利用された方は、本金利はご利用いただけません。)三井住友銀行 公式サイト「<資産づくりセット> 退職金によるお預け入れ」より引用

条件がゆるやかなプランでも、退職から2年以内までの預け入れが必要です。可能な限り、退職金の運用方法は退職前に決めておくことをおすすめします。

1.ご退職日またはご退職金のお受取日(以下「利用基準日といいます」)から2年後の月末(銀行休業日の場合は翌営業日)までにお預入れいただける退職者ご本人さま(※1、※2)

2.お預入れ日現在で満50歳以上の方三菱UFJ信託銀行 公式サイト「ご退職者特別プラン」より引用

退職金定期預金によくある2タイプ

退職金を運用する定期預金プランには、大きく分けて2つのタイプがあります。

- 3ヶ月ものの定期預金

- 定期預金と投資信託のセット商品

どちらも銀行員の説明を聞くと、魅力的に見えるかもしれません。銀行員の方は教えてくれないデメリットも理解したうえで、検討することをおすすめします。

3ヶ月ものの定期預金

退職金定期預金は、預金金利が高めに設定されています。しかし、多くの退職金定期預金は預入期間が3ヶ月という落とし穴があります。

年率1.0%の退職金定期預金に、1,200万円を預けるとします。この情報だけ見ると、12万円の利息がつくように見えます。しかし、預入期間が3ヶ月だけだと、受取利息はわずか約3万円です。

定期預金の金利優遇プランの多くは、優遇期間が終わると通常の店頭金利が適用されます。3ヶ月間という短いあいだしか金利は上がりません。

大手銀行の店頭金利は、ゼロに近い水準が続いています。預け続けるメリットは薄いです。

3年や5年まで預けられる退職金定期預金も、少数ながらあります。地方銀行や信用金庫の扱いが多く、支店の営業エリアに住んでいる人しか申し込めません。

■例:いちい信用金庫(愛知県一宮市)退職金定期預金「ハッピーライフ」

記事執筆時点(2021年8月4日)の預金金利は以下のとおりです。

預入時のスーパー定期または大口定期の店頭表示金利に、

- 3ヵ月もの:年0.50%

- 6ヵ月もの:年0.30%

- 1年もの:年0.15%

- 3年もの:年0.17%

- 5年もの:年0.20%

それぞれ金利が上乗せになります。

※いちい信用金庫で年金受取を行うと、年0.1%の金利上乗せあり。

定期預金の最大のメリットは、元本保証という安心感です。退職金を減らしたくない人には向いていますが、退職金を増やしたい人には不向きです。

退職金定期預金プランは、退職金の使いみちを考えるまでの一時的な預け先と考えておくとよいと思います。

定期預金と投資信託のセット商品

退職金プランのなかには、定期預金と投資信託をセットで申し込むタイプもあります。定期預金のみで申し込むより、預金金利が高く設定されていることが多いです。

しかし、手数料の高い投資信託やファンドラップ(運用をプロにおまかせするプラン)と抱き合わせになっている場合があります。

せっかく定期預金の利息を多く受け取れても、運用の手数料が高いと台なしです。

■代表例:三井住友信託銀行「退職金特別プラン 投資運用コース(運用50タイプ)」

三井住友信託銀行の当プランは、退職金の半分を定期預金、もう半分を「投資信託の購入または三井住友信託ファンドラップの購入」に充てるプランです。

3ヶ月定期の預金金利は非常に高くなりますが、投資信託の購入には購入手数料や信託報酬(毎年継続的にかかる手数料)がかかります。

これらの手数料は年間1.0%、場合によっては3.0%もかかり、運用コストとしては高めです。投資信託やファンドラップを保有する限り、ずっと発生するコストもあります。

定期預金の預金金利のうち、半分くらいは投資信託の運用報酬を間接的に支払うことになります。

銀行が投資信託を提案する際、手数料が相場より高いか低いかは教えてくれません。

私は、信託報酬(ランニングコスト)が高い投資信託を「毎月自動的に引かれる手数料なので、あまり気にしなくて大丈夫です」と、勧められたことがあります。手数料に目が行かないようにする営業トークだと感じました。

定期預金と投資信託のセットプランを申し込む際は、手数料の相場や他行との比較をするのが望ましいです。銀行員の説明を聞いても、理解できない商品は買わないことも大事です。

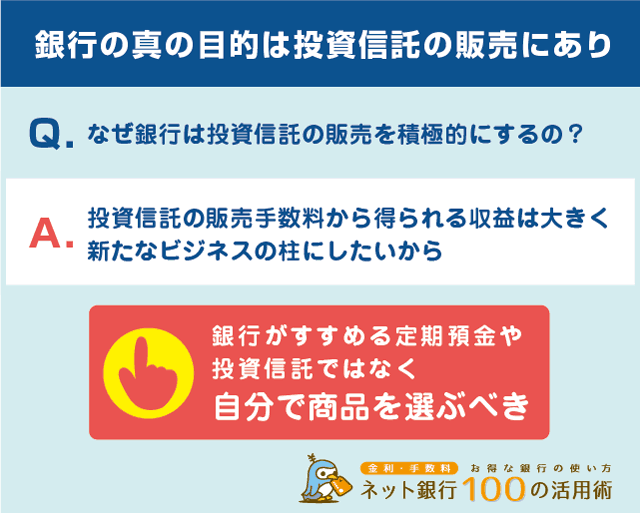

銀行の真の目的は投資信託の販売にあり

銀行が定期預金の金利を高く設定してまで、退職金運用プランをおすすめするのには理由があります。

銀行の目的は、投資信託の販売です。退職金定期預金は、数百万・数千万円の退職金を入金してもらうためのきっかけになる商品、という位置付けです。

定期預金を機に大口顧客を増やし、満期後の資産運用として投資信託を提案するのがねらいです。

退職金定期預金の満期が近づくと、銀行から営業電話がかかってくると思います。

某都市銀行で営業をしている友人は「定期預金を勧めても儲からないから、定期預金をきっかけにして投信を売るようにと言われている」と話していました。

特に近年、銀行は投資信託の販売に力を入れています。投資信託は販売手数料による収益が大きく、銀行の新たなビジネスの柱だからです。

銀行のおもな収入源は、住宅ローンなどの融資で得られる利息と、手数料です。ローンビジネスは、マイナス金利の影響で収益を上げにくくなっているため、手数料ビジネスに力を入れる必要があります。

退職金によって資産に余裕が生まれた層を対象に、投資信託を販売するのは、銀行にとって有効な戦略といえます。

しかし、退職金は充実したセカンドライフを過ごすための大切なお金です。銀行に勧められるままにコストの高い投資信託を購入し、資産が目減りすることは避けるべきです。

あわせて読みたい:

おすすめの財テク商品は?初心者にもできる1万円からの資産運用法

退職金定期預金が向いている人とは

退職金定期預金のよくある2パターンが、それぞれ向いている人は以下のとおりです。

■退職金定期預金がおすすめの人

- 退職金のほとんどを生活費に充てる人

- 本格的な運用先をまだ決めていない人

■退職金の定期預金・投資信託セットプランがおすすめの人

- 退職金以外にも貯蓄や資産がある人

- 投資信託の仕組みを理解している、もしくは勉強できる人

退職金を生活費として使う予定の人は、退職金定期預金が向いています。退職金定期預金は元本保証で、預けたお金が減ることがないからです。

生活費を退職金から取り崩すならば、元本割れリスクが高い運用は避けるべきです。資産が目減りすると、生活に大きな打撃となります。

一方、退職金の多くが余裕資金ならば、ハイリスクな株式などの運用にチャレンジしてもよいと思います。資産が目減りしても、生活に影響がない範囲で始めるのがおすすめです。

定期預金だけではない安定した運用先

退職金の運用は、必ずしも退職者専用プランで行う必要はありません。

退職金専用の定期預金に関心が高い人は、元本保証や低リスクな運用を行いたいと考えていると思います。そんな人におすすめの、定期預金以外の運用先は3つあります。

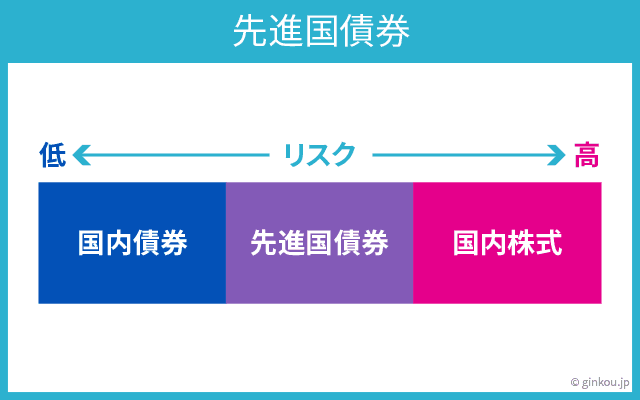

債券中心の投資信託

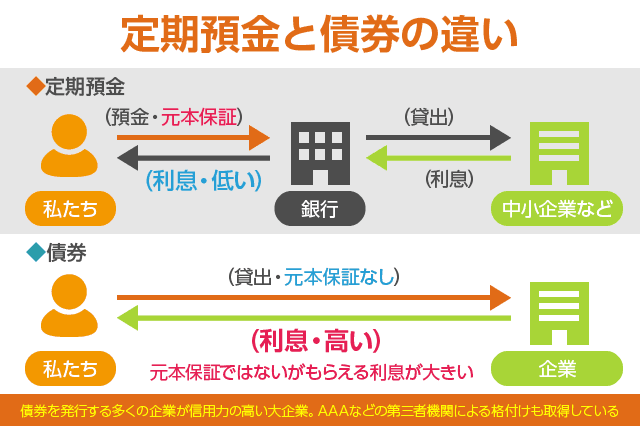

投資信託のなかでも債券を中心に分散投資する商品は、低リスクに運用できます。

投資信託を構成する投資先の代表は、株式と債券です。株式はハイリスク・ハイリターンなのに対し、債券はローリスク・ローリターンで値動き小さいのが特徴です。

特に、日本や先進国の債券は低リスクな投資先のひとつです。

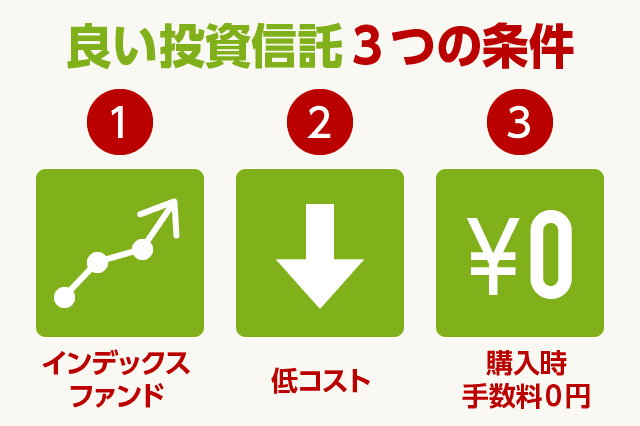

債券で構成される投資信託は、さまざまな種類があります。おすすめは、低コストなインデックスファンドを選ぶことです。

インデックスファンドとは、経済指標と連動した値動きを目指す投資信託です。プロが運用にかける手間が少ないため、低コストな投資信託が多い傾向にあります。

主要ネット証券の公式サイトでは、インデックスファンドのなかから手数料が低い投資信託を探すのも簡単です。たとえば「楽天証券」は、条件を絞って検索した投資信託を、手数料の低い順に並べ替えられます。

▼楽天証券 投資信託の検索結果画面

上記では、購入時に手数料がかからず、管理費用(ランニングコスト)が0.132%しかかからない投資信託がヒットしました。非常に低コストな投資信託といえます。

投資信託のコストについてくわしく知りたい人は、「【必読】投資信託の手数料の目安まとめ 初心者おすすめの投信の選び方とは」も参考にしていただければと思います。

個人向け社債

低リスクな運用をしたい人は、個人向け社債もおすすめです。個人向け社債は、定期預金より高い利率のものが多く、退職金運用にもおすすめです。

個人向け社債とは、企業が資金調達のために発行する債券です。債券投資は元本保証ではありませんが、過去の破綻率は極めて低く、安全な投資先といえます。

個人向けに販売される社債は、基本的には格付け会社から高格付けを取得している大企業ばかりです。たとえば、JR東日本が5年ものの個人向け社債を発行しても、5年後に破綻する確率は極めて低いです。

安定企業の個人向け社債であれば、安心して運用できます。

■個人向け社債の店頭気配銘柄 一例(2021年8月4日時点)

- ソフトバンクグループ:年1.38~2.13%

- みずほフィナンシャル・グループ:年0.56%

- クレディセゾン:年0.53%

元本保証の定期預金と、複数の個人向け社債に資産を分散するのも手です。個人向け社債については、以下の記事でよりくわしく解説しています。

個人向け社債について知る:

退職後の運用先としてもおすすめ!個人向け社債の上手な買い方

好金利な普通預金

普通預金も、立派な元本保証の運用先です。元本保証なうえに、いつでも手軽にお金を引き出せるメリットがあります。

一般的に、普通預金は定期預金より金利が低めです。しかし、「ネット銀行」のなかには定期預金より有利な金利の普通預金を利用できます。

ネット銀行の普通預金も、大手銀行と同じく元本保証です。

預金1,000万円とその利息を保証する「ペイオフ」も適用されるので、メガバンクや地方銀行と同じように安心して利用できます。

好金利な普通預金として人気が高いのは、あおぞら銀行BANK(あおぞら銀行のインターネット専業支店)と、楽天銀行です。

あおぞら銀行BANKは、普通預金金利が年0.2%と業界トップクラスです。退職金定期預金が満期になったあと、資金を移すのもありです。

注意点は、あおぞら銀行の店舗窓口で口座を開設すると、適用金利が下がる点です。普通預金の金利優遇は、インターネット専業のBANKだけのメリットです。

▼あおぞら銀行BANKキャッシュカード

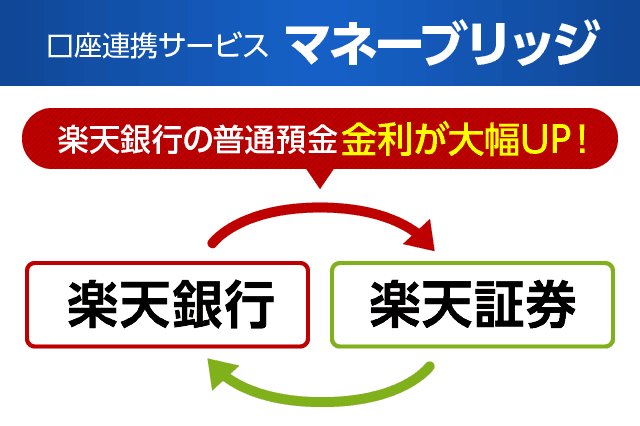

楽天銀行は、「マネーブリッジ」というサービスを利用すると、普通預金金利が年0.1%になります。

※2022年4月1日:更新

マネーブリッジの優遇金利が改定されました。2022年4月1日以降は、預金額のうち300万円を超える部分については、優遇金利が下がります。預金額300万円以下の部分については従来どおり変更ありません。

マネーブリッジとは、楽天銀行と楽天証券の口座を連携するサービスです。口座開設や、マネーブリッジの利用には手数料がいっさいかかりません。

楽天証券の口座は、無理に使わなくてもOKです。口座維持手数料がかからないので、普通預金の優遇金利目当てで証券口座を開設する人も実際にいます。

「資産運用に興味はあるけど、すぐにチャレンジするのは不安」という人は、マネーブリッジの優遇金利でお金を預けているあいだに情報収集をしてもよいと思います。

あらかじめ楽天証券の口座を開設しておけば、投資信託などをスムーズに購入できます。

楽天証券はラインナップが豊富で、大手証券会社や銀行を超える2,500本以上の投資信託を扱っています。

手数料が低い商品も多いと評判です。

マネーブリッジについては「マネーブリッジのメリット・デメリット!楽天証券と楽天銀行の連携で金利倍増」で詳しい解説しています。あわせてご覧ください。

ほかの普通預金も比較したい人はこちら:

2022年版/ネット銀行の普通預金金利を比較 ランキングTOP8

リスクの高い運用も気になる人はこちら:

退職金はどうやって運用すればよい?中立的な立場で答えます