自分に合う退職金の運用プランの選び方は?中立的な立場で答えます

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

退職金を受け取り、大きなお金の使いみちに悩む人は多いです。銀行員に相談したり、退職金の運用セミナーに参加したりする人もいるかもしれません。

しかし、銀行やセミナーで言われたとおりの運用をすることは、おすすめできません。

まとまった退職金を持ち、かつ金融知識が乏しいシニアの方は、金融ビジネスのセールスマンにとってよい「カモ」です。営業トークで、手数料の高い投資信託を勧める人がいるのも事実です。

今回は、退職金の運用方法の選び方と、退職金の運用方法をリスク別に解説します。それぞれのメリット・デメリットを理解したうえで、退職金の扱いを決めるヒントになれば幸いです。

どこからもお金はいただいていないので、中立的な立場で答えます。退職金の運用方法について自分なりの考えを述べてみたいと思います。

※金額・手数料表記はすべて税込です。

目次

退職金の運用先の決め方

退職金の運用先を考える際に重要なのは、退職金の使いみちと、自分がどれだけリスクをとれるかを考えることです。

多くの人は、退職金は老後の生活費として利用すると思います。その場合、退職金の運用目的は「退職金が底をつくのを先延ばししたい」となります。

65歳で1,000万円の退職金が入ったとして、毎月5万円ずつ取り崩せば82歳で底をつきます。

1,000万円の退職金を運用し、1,200万円にできれば、85歳まで取り崩し続けられます。

生活費として退職金を使う場合は、大きなリスクは取れません。なるべく堅実な運用プランで、元本割れを避けるのが理想です。

一方、すでに貯蓄や資産がある人や、退職後も働く人は、退職金の一部が余裕資金となるかもしれません。余裕資金であれば、リスクとリターンが大きめの運用にチャレンジにしてもよいと思います。

ハイリターンな運用は、資産が減るリスクも高めです。資産が半分以下に減っても、生活に支障がない範囲内で運用すべきです。

65歳で2,000万円の退職金を受け取り、毎月2万円ずつしか使わないならば、85歳の時点で1,520万円が残ります。

1,520万円すべてを余裕資金として運用してもよいですし、念のため1,000万円までに留めるのも手です。

一般的に、退職金の運用先として選ぶ人が多いのは、以下のサービスです。銀行が積極的に提案するケースが多い商品でもあります。

■退職金の投資として選ぶ人が多いもの

- 株式投資

- 投資信託

- ファンドラップ

- 不動産

- 定期預金

これらのうち、定期預金「以外」は元本割れのリスクがあります。どれくらいのリスクとリターンが見込めるのかを理解したうえで、運用する必要があります。

余裕資金向け:ハイリターンを狙える運用先

「投資」と聞いてイメージする人が多い株式投資や不動産投資は、ハイリスク・ハイリターンな資産運用に分類されます。

リスクの高い運用をする際は、なるべく分散投資を心がけ、リスクを下げるのが定石です。なるべく運用先を増やし、ひとつの資産が目減りしてもほかの資産でカバーできるように対策するのが理想です。

注意点は、仕組みが理解できない商品は購入しないことです。投資などをしたことがない人にとって、ハイリターンな運用商品は仕組みがむずかしく感じることもあると思います。

資産運用は、すべて自己責任です。銀行の人に勧められるがままに購入せず、自分で判断するのが重要です。

株式投資はリスクが高い

株式投資は、資産運用のなかでもハイリスクな運用先です。退職金の一部を株式投資に回すのはよいと思いますが、その大半を株式に投資して、株価2倍・3倍を狙うのは危険です。

5~10年くらいのスパンで見たときに、株式が投資額の半値以下になる可能性を考えておくことをおすすめします。

国内株式は、購入する最低株数(単元株数)が高いものが多く、複数の株式を分散して買うにはまとまった資金が必要です。

たとえば、値動きが安定している大型株(トヨタやNTTドコモなど)は、最低100株からしか買えません。人気の大型株は、最低単元を買うだけでも数十万円を超える資金が必要です。

まとまった退職金があるとしても、数多くの銘柄に分散投資をするのはむずかしく、思うように分散投資できない可能性があります。その結果、リスクも高くなりやすいです。

一方、株式投資には株主優待や配当金といった醍醐味もあります。自身が応援したい会社があれば、退職金の一部を株式に投資するのも良いと思います。

株式投資を始めるなら、営業を受ける機会がほとんどないネット証券がおすすめです。

営業担当者がつく証券会社では、景気がよいときは「今は景気がよいので買いです」と言い、景気が悪いときは「株価が下がっている今がチャンスです。買い増しましょう」と提案をしてきます。

現実はそれほど簡単ではありません。

不動産は気軽に手を出すな

不動産投資も、退職金の運用で勧められる機会が多い手法のひとつです。電話営業や、不動産投資セミナーによる勧誘が多い印象です。

不動産は安定した賃料収入が得られ、相続対策にもメリットがあります。退職金の運用先としても人気ですが、粗悪な物件に投資してしまうと利回りや売却価格が大きく下がる危険性があります。

下手な不動産をつかまされると、新築時は良いとしても5年後、10年後に入居率が悪くなり、シミュレーションしていた利回りを大きく下回ってしまったり、想定していた価格での売却がむずかしくなります。

特にセミナーや電話営業でおすすめされる物件は、質が低いケースが多いです。不動産投資家として知識を身につけずに手を出すと、資産を減らしてしまうかもしれません。

多くの人は「不動産は高価な買い物だが、購入さえすれば勝てる」と勘違いしています。実際はそのような単純な話ではありません。不動産もれっきとした投資であり、リスクがあります。

J-REITは高利回りだがリスクあり

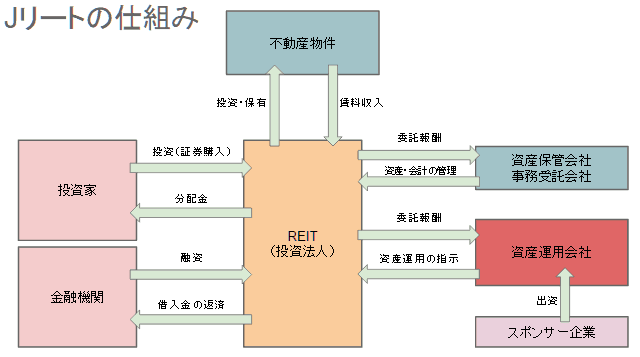

J-REIT(ジェイリート)とは、上場不動産投資信託のことを指します。複数の投資家から資金を集め、そのお金を使って不動産物件を購入する仕組みです。

株式投資の経験がある方は「◯◯投資法人」という企業名を見たことがあるかもしれません。

「◯◯投資法人」と名前の付いている銘柄がJ-REITです。証券会社を通せば、個人も自由に売買できます。

ここでいう不動産物件とは、六本木ヒルズや新宿マインズタワーのような大規模なビル・マンションです。J-REITがこのような不動産物件の大家となり、テナントや入居者から賃料収入を受け取ります。

その賃料収入を、J-REITの投資家に対して年2回(または1回)、投資家に「分配金」という形で払い出します。

J-REITに投資をすることで、間接的に六本木ヒルズなどの大規模ビルの大家さんになり、安定した賃料収入が得られます。

もう少し分かりやすい例として、「イオンリート投資法人(3292)」というJ-REITの銘柄を見てみます。

イオンリート投資法人は、全国のイオンモールがテナントとして入っている物件の大家さんです。大家さんとして物件を保有し、それをテナントであるイオンに貸し出します。

イオンはイオンモールを運営して収益を上げ、その一部を家賃としてイオンリート投資法人に支払います。イオンリート投資法人は、イオンから受け取った賃料収入を投資家に分配する、という流れです。

イオンリート投資法人に投資すると、間接的にイオンモールの物件を所有し、その賃料収入を分配金という形で享受できるのです。

J-REITは上場しているので、一般的な株式と同じようにリアルタイムで価格が変動します。値上がり・値下がりリスクは高めですが、分配金の源泉が賃料収入なので、分配金利回りには安定感があります。

年率3%~7%程度の利回りで運用ができるため、多少のリスクをとって安定した分配金収入を得たい方にはおすすめです。ネット証券であれば、取引手数料を抑えて売買できます。

外貨預金はペイオフ対象外

ふだん使っている銀行から、外貨預金をおすすめされることもあるかもしれません。

外貨預金は、円預金より預金金利が高く、何倍もの利息を得られることがあります。しかし、外貨預金はペイオフの対象外、かつ元本割れの可能性があります。

外貨の種類や世界情勢によっては、預けた金額を下回るリスクがあるので、「確実にお金を貯めたい」という人にはおすすめできません。

退職金を外貨預金で運用するなら、定期預金にも分散してお金を預け、余裕資金で運用するのが望ましいです。

もし外貨預金にチャレンジするなら、ネット銀行がおすすめです。ネット銀行は大手銀行と比べて、為替手数料が圧倒定期に低いからです。

場合によっては、メガバンクの20分の1程度のコストで外貨預金を利用できます。せっかく高い金利で外貨預金に預けても、手数料が高いと受取利息が減ってしまいます。

手軽に分散投資できるサービスもあり

株式投資や不動産投資を分散投資するには、コストだけでなく手間がかかります。どの商品を購入するか選ぶための研究も必要です。

手軽に分散投資をしたいなら、分散投資をプロにおまかせできるサービスがおすすめです。

代表例は、投資信託です。投資信託は、株式や債券などへの分散投資を、プロのファンドマネージャーが代行してくれます。

ファンドラップやロボアドバイザーなど、よりこまやかな運用をおまかせできるサービスもあります。

投資信託はコスト重視で選ぶ

投資信託は、銀行や証券会社が退職金の運用先に勧めることが多い商品です。実際に退職金で投資信託を買う人も多いようです。

投資信託を1本購入すると、さまざまな地域や資産に分散投資できます。全世界の株式に分散投資できるものや、先進国の債券に特化したものなど、特徴で選ぶイメージです。

投資信託の運用は、プロのファンドマネージャーが行います。株式投資の知識がなくても始めやすい資産運用のひとつです。

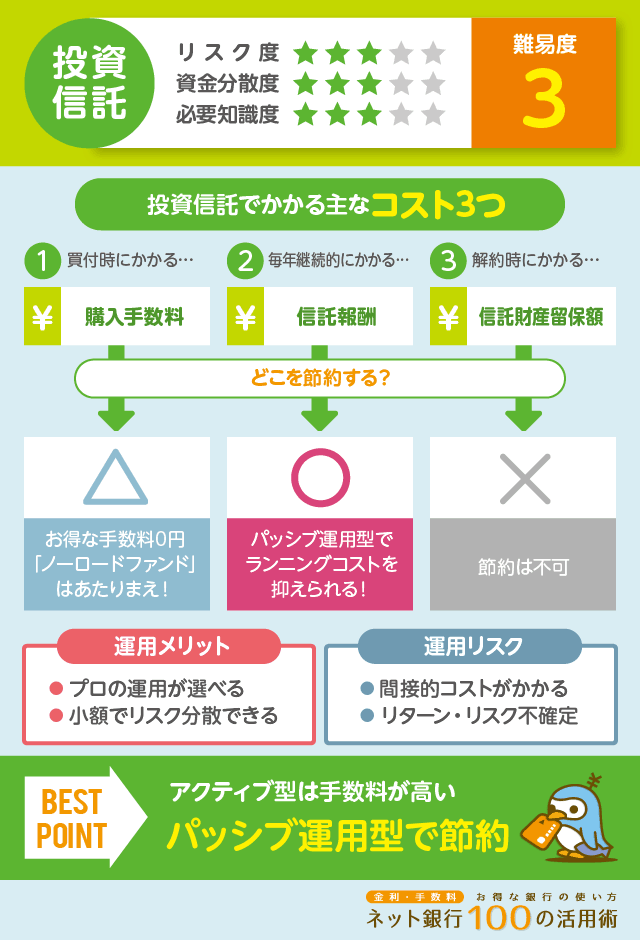

しかし、投資信託にも注意点があります。投資信託は販売手数料や間接的なコストがかかるため、なるべく費用が少ない商品を選ぶ必要があります。

投資信託でかかるおもなコストは、

- 購入手数料(初期費用)

- 信託報酬(毎年かかるランニングコスト)

- 信託財産留保額(売却時にかかる手数料)

の3つです。

購入手数料が0円の投資信託は、「ノーロードファンド」といいます。銀行や証券会社の営業担当者が「この投資信託はノーロードなのでお得です」と説明することが多い印象です。

しかし、投資信託選びでもっとも重要なのは信託報酬(ランニングコスト)が低いかどうかです。ノーロードファンドを選ぶのはあたりまえ、比較すべきは信託報酬、と考えたいところです。

投資信託はプロが運用しているとはいえ、必ず利益が出せるわけではありません。将来の運用結果は誰にもわからないので、景気が悪くなれば敏腕ファンドマネージャーでも損失を出します。

毎年かならず必要な信託報酬が高いと、投資信託の基準価格が少し下がるだけでも損失となってしまいます。信託報酬が低い投資信託なら、基準価格が少し下がっても、手数料負けしにくく、損失が出にくくなります。

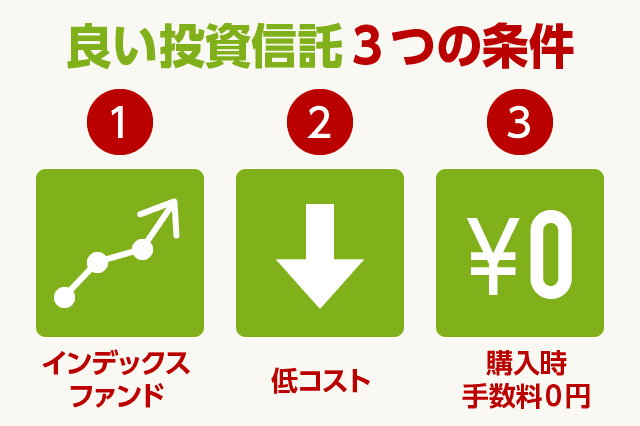

手数料が低い投資信託は、インデックスファンドに多いです。はじめはインデックスファンドから探してみることをおすすめします。

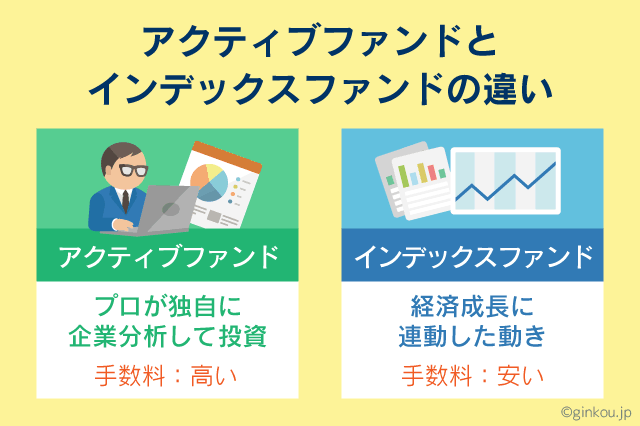

インデックスファンドとは、ベンチマーク(例:日経平均株価やTOPIXなど)に連動した値動きを目指して運用する投資信託です。

インデックスファンドと対象的な投資信託に、アクティブファンドというものもあります。ベンチマークを上回る運用結果を目指すのが特徴ですが、運用の手間がかかるためコストは高めです。

アクティブファンドは、高いコストに見合う結果を出せるのかどうかを見極めるのが難しいです。過去の実績では、インデックスファンドのほうが好成績を残すケースが多いです。

銀行や証券会社の営業では、販売手数料が高い投資信託を勧められる可能性が高いです。手数料が高い投資信託のほうが、売上が高くなるからです。

信託報酬が低いインデックスファンドは勧められないので、自分で見つける必要があります。証券会社によっては、公式サイトで投資信託を条件検索できます。

▼例:楽天証券スーパーサーチ 投資信託の検索結果画面

私もよく利用しているネット証券「SBI証券」では、投資信託定期売却サービスを提供しています。

SBI証券の投資信託定期売却サービスは、保有している投資信託を毎月決まった金額だけ売却し、現金化できる仕組みです。退職金を資産運用で増やしながら、少しずつ切り崩せます。

受取タイミングは、「毎月・奇数月・偶数月・年2回数のボーナス月」から選択できます。年金や給料の代わりに活用できます。手数料は不要で、1,000円以上1円単位での設定が可能です。

例:退職金500万円で投資信託を購入し、運用しながら毎月5万円ずつ売却する。

※投資信託定期売却サービスを利用するには「金額買付」で投信を購入している必要があります(口数買付で買った投資信託はこのサービスを利用できないので注意です)。

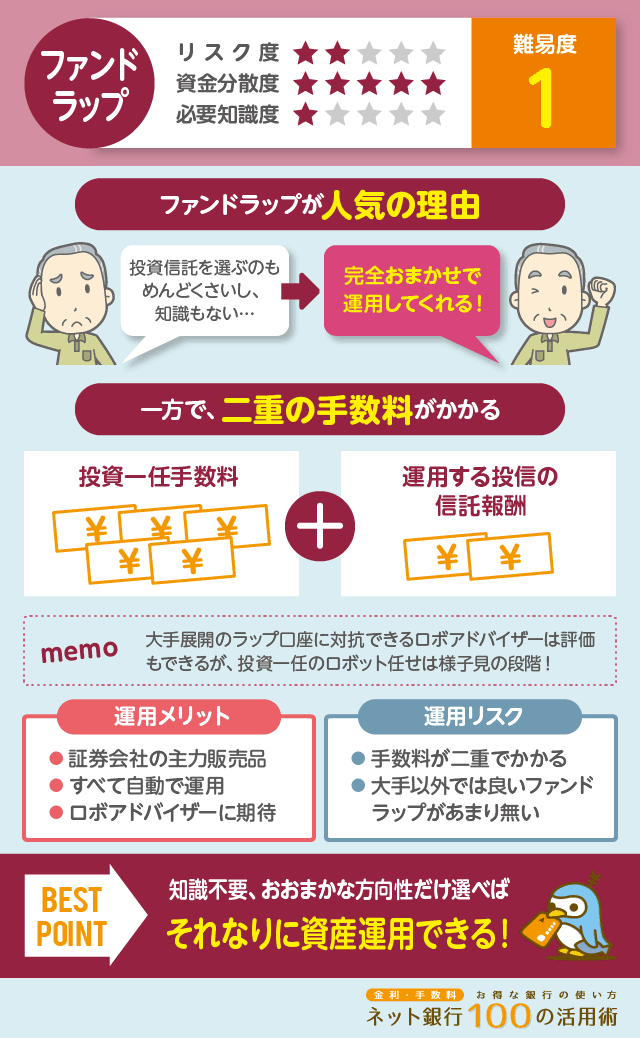

ファンドラップはコストが高い

ファンドラップ(ラップ口座)とは、景気の変化に合わせ、自動売買してくれるような「おまかせ」サービスです。ターゲットは、投資信託を選ぶのも面倒な人などです。

ファンドラップで投資を一任する契約を結び、おおまかな運用方針を選べば、あとは証券会社が自動的に売買をしてくれます。完全おまかせでそれなりの資産運用ができるので、忙しい方や知識のない方に人気です。

ただし、ファンドラップは手数料が高い商品です。ファンドラップは投資信託そのものの信託報酬だけでなく、投資一任手数料もかかるためです。

証券会社としては積極的に販売したい商品なので、退職金の運用にも勧められる可能性が高いです。今のところ、野村證券や大和証券などの大手ラップ口座に対抗できる、よいファンドラップは見当たりません。

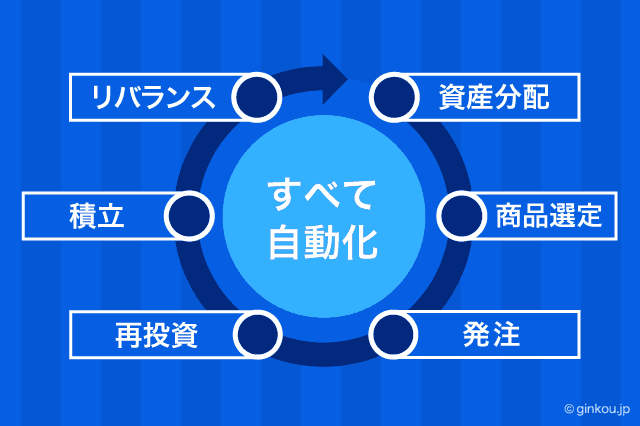

ロボアドバイザーは低コストで自動運用

ファンドラップのデメリットをカバーできる期待されているのが、ロボアドバイザーです。ファンドラップより低コストに、投資を一任できるサービスです。

「投資一任」の部分を自動化することでコストを抑え、運用対象となる投資信託も低コストのものをセレクトする点を評価されています。

簡単な質問に答えるだけで、リスクを抑えた資産運用ができるので、投資の知識がなくても手軽に利用できます。

- 退職金の運用なんてどうすればいいかさっぱり…

- 面倒なので誰かにやってもらいたい

- もっと自分のやりたいことに時間を使いたい

このように考えている方にとって、ロボアドバイザーは向いています。

投資商品の買付を自動的に行い、運用期間中に資産構成のバランスが崩れてきたら、最適な配分に整える「リバランス」を行ってくれます。ロボアドバイザーに退職金の運用をほぼすべて任せることが可能です。

ロボアドバイザーとして知名度が高いのは、WealthNaviやTHEO、楽ラップなどです。退職金をロボアドバイザーで運用するなら、個人的にはマネックス証券のロボアドバイザーの「ON COMPASS」(旧「MSV LIFE」)がおすすめです。

マネックス証券のおまかせ運用サービス「ON COMPASS」は、それまでの「MSV LIFE」からよりリスク管理を徹底し、さらに手数料を引き下げて2020年4月にリニューアルしたロボアドバイザーサービスです。

ON COMPASSの特長は4つあります。

- 下落に強い安定運用

- 相場は長い間には上昇・下落を繰り返します。ON COMPASSは価格が下落する際に、高度な金融工学に基づいた独自の運用モデルで、下落幅の最小化を目指します。

- 専門家にお任せ運用でらくちん

- 購入商品の買い付け、売却など、運用商品の入れ替えも自動です。

- 資産運用プランが簡単に作成できる

- 簡単な質問に答えるだけで、8つのプランのなかから目的に合った最適なプランを提案してくれます。

- シンプルな手数料体系

- 「ON COMPASS」の手数料は年率1.0075%程度のみ。申込みや売買、プラン変更などにかかる費用は不要です。

あまりリスクはとりたくない、将来のために効率的にお金を貯めたい、忙しくて研究する時間がない、などそれぞれのニーズに合わせておまかせで運用できます。

毎月1,000円単位で積立設定できるので、長期間コツコツ運用したい人にも向いています。

安全性重視の3プラン、バランス重視の3プラン、収益性重視の2プラン、合計8つのプランのなかから目的に合った最適なプランを提案してくれて、運用プランにそって約80カ国、5万銘柄以上に投資できます。

また、個人ではなかなか目の届きにくい為替の影響も考慮した運用となっています。

大手証券会社や銀行のファンドラップは、トータルコストが年率2%~3%かかります。ON COMPASSは、大手金融機関のファンドラップの半分以下のコストで運用できます。

自分自身で投資信託やETFを組み合わせて運用すれば、さらに低コストな運用も可能です。資産構成を調整する手間をかけたくない人は、ロボアドバイザーのみでもよいと思います。

マネックス証券 ON COMPASSの口座開設は、2営業日程度で完了します。

具体的には、これからの年金生活に備えて、投資した元本を少しずつ取り崩しながら資産運用を行うような投資スタイルを自動的に実行してくれます。

ロボアドバイザーでの資産運用のリスクは、投資信託と同じくらいです。標準的なリスクを取ったと仮定して、利回りは年率4%~5%程度に落ち着くと思います。

個人的には、大手銀行の退職金プランを選択するよりもロボアドバイザーなどで運用を代行してもらうほうがよいと考えています。

元本割れを避けたい人向け:低リスクな運用先

元本割れのリスクを取りたくない人は、元本保証の円預金がおすすめです。代表例は、定期預金です。

しかし、定期預金の金利は長年低い水準が続き、利息には期待できません。すべて定期預金に預けるのではなく、元本割れのリスクが低い債券も運用すると、利回りを上げられます。

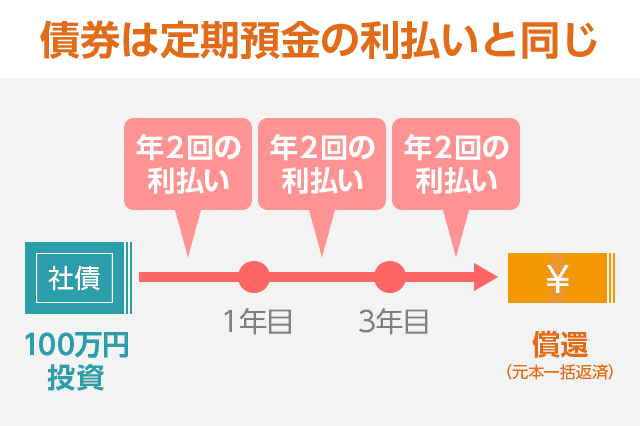

個人向け社債は比較的安全

退職金の使い道としておすすめしたいのが、「個人向け社債(公募社債)」という企業が発行する債券です。

トヨタ自動車や三菱UFJ銀行、JR東日本などの大企業は、定期的に個人向け社債を発行しています。

元本保証ではないため、社債の運用期間中に企業が破綻すれば元本が返済されない恐れはあります。しかし、トヨタやJR東日本がこの先3年や5年で破綻する可能性は極めて低いと思います。

一方で、「破綻する可能性は極めて低いがゼロではない」というリスクが生じているため、リスクに応じた利率が設定されています。

個人向け社債は定期預金や個人向け国債よりも高い利回りで運用することができ、かつ大企業が発行しているのでリスクが低い資産として活用できます。

社債は銀行や証券会社で購入することが可能です。

あわせて読みたい:

退職後の運用先としてもおすすめ!個人向け社債の上手な買い方

債券の運用では、「個人向け国債」の購入も検討できると思います。

国債は国の借金なので、日本が破綻して円の価値がなくならない限りは安全に運用できます(国債が破綻したら日本の円の価値がなくなります)。

しかし、昨今の低金利の状況では、個人向け国債に投資をしても資産はほとんど増えません。ネット銀行の円預金のほうがおすすめです。

定期預金は低金利だが安全度抜群

退職金を運用してお金を増やす必要性を感じないのであれば、定期預金もありです。お金が必要になって中途解約しても、絶対に元本割れしません。

預金金利が低い近年は、利息には期待できません。しかし、各銀行ごとに1,000万円とその利息まではペイオフ(預金保険制度)の対象なので、万が一銀行が破綻しても保障されます。

銀行によっては、退職金定期預金を扱っています。非常に好金利なプランですが、多くは3ヶ月定期など、預入期間が短いのがデメリットです。3ヶ月で満期を迎え、そのまま預け続けても、4ヶ月目以降は店頭金利が適用されてしまいます。

満期のタイミングに、担当者から資産運用の営業を受ける可能性が高い点も、個人的にはおすすめできません。

退職金を定期預金に預けるなら、大口定期に特化したオリックス銀行がおすすめです。50万円もしくは100万円からの預け入れしかできないかわりに、業界トップクラスの預金金利を提供しています。

営業トークに騙されないために

銀行や証券会社の営業担当者がおすすめしてくる商品は、手数料の高いものが多いです。退職金という大きなお金を持ち、資産運用の知識が浅い人に対して、コストの高い商品をおすすめするのは、セールスの定番です。

「キャンペーン」などの言葉に乗せられ、大切な退職金を預けてしまうと、大きな損失となる可能性もあります。大きなお金を運用する際は、それぞれのメリット・デメリットをしっかり理解すべきです。

すぐに運用先を決められない人は、まずは定期預金に預けておき、満期になったら運用に回すのもおすすめです。

あわせて読みたい:

【まとめ】定期預金金利が高いネット銀行一覧 貯金用口座におすすめなのはここ