初期費用が安くても、住宅ローンの元金均等と元利均等は返済額が違う

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

住宅ローンの返済には、元金均等返済と元利均等返済という2種類があります。

どちらを選ぶかによって返済プランだけでなく、最終的な返済額も変わってきます。

住宅ローンの返済額をなるべく減らしたいのであれば、金利や初期費用だけでなく元金均等返済が元利均等返済かを確認することをおすすめします。

目次

元金均等返済・元利均等返済の違い

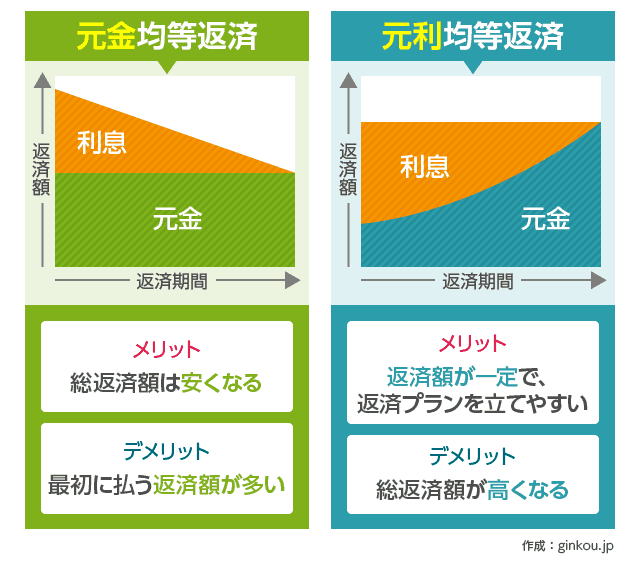

元金均等と元利均等の返済イメージを簡単に言うと、下記の通りです(上記イラストと合わせて見るとわかりやすいと思います)。

- 元金均等返済

- 返済額が徐々に減っていく返済方法

- 元利均等返済

- 毎月定額の返済方法

住宅ローンを返済する際は、元金(実際に借り入れたお金)+利息を合わせた金額を返済していきます。

その元金と利息をどういう比率で支払うかによって、元金均等返済・元利均等返済に分かれます。

なぜ返済期間とともに利息が変わるの?

上記グラフの元金均等返済のグラフを見て、「元金が一定なのに、なんで利息は減っていくの?」と疑問に思った人もいるかもしれません。

(※利息の仕組みにくわしく、疑問に思わなかった方はこの項目は読み飛ばしてください。)

利息が期間を経るごとに変化するのは、返さなければいけない「残りの元金」をベースに、月々の元金に対する割合で算出するからです。

つまり、月々の支払いを続けると、元金が減っていって利息も減っていくという仕組みです。

返済開始当初など、残りの元金が多ければ利息は高くなります。

■例:2,000万円の物件を元金均等返済で購入した場合

たとえば、月々の利息0.3%の契約で支払う場合を想定してみます。

初月は元金が2,000万円そのまま残っているので、支払う利息は2,000万円×利息0.3%=6万円です。

しかし支払いが進み、元金があと500万円のところまできたら、再度計算が必要です。

この場合、利息は500万円×利息0.3%=1万5,000円まで下がります。

この特徴を知った上で元金均等返済と元利均等返済を説明すると、下記のとおりになります。

元金均等返済とは、月々に支払う元金が一定になる返済方法です。

毎月コンスタントに元金が減っていくので、利息の負担も早くに減っていき、総支払額が少しずつ減っていくのが特徴です。

元利均等返済とは、月々に支払う返済額が一定になる返済方法です。

返済額の元金と利息の比率を調整することで、定額での支払ができるようにした仕組みです。

まだ残りの元金が多い返済当初は元金の割合を少なめにし、元金が減るに連れて元金の割合を増やしています。

次に、元金均等返済と元利均等返済の違いを、メリットとデメリットの比較からもう少しくわしく見ていきます。

元金均等・元利均等のメリット・デメリット

元金均等返済と元利均等返済のメリット・デメリットを比較すると、下記のようになります。

| 特徴 | 元金均等 | 元利均等 |

|---|---|---|

| 月々の返済 | 最初は負担が大きく、徐々に減っていく | ずっと一定額 |

| 総支払額 | 少ない | 多い |

| 必要な収入 | 高い | 低い |

元金均等返済は総返済額が少ない

元金均等返済は最初に払う利息が多いので、ローン返済が始まった当初は支払額が大きいです。

最初は金銭的負担が大きくなるので、まとまったお金を用意しておく必要があります。

その返済の性質上、ローンを組む際に要求される収入の基準が元利均等返済より高くなる点もデメリットのひとつです。

しかし、最終的な総返済額は元利均等返済より少なくなるので、ローン開始時に収入や貯金に余裕があれば元金均等返済がおすすめです。

元利均等返済は返済プランを立てやすい

元利均等返済の1番のメリットは、毎月の返済額が一定なので返済プランを立てやすいことです。

「毎月5万円、35年かけて返す」というように、わかりやすく計画をたてることができます。

しかしデメリットとして、元金均等返済より総返済額は増えてしまいます。

総返済額がどれくらい変わるかは、返済期間や月々の返済額などによって異なります。

場合によっては100万円前後の差がつくこともあるので、しっかり比較しておくことをおすすめします。

元金均等返済ができる住宅ローンは限られている

住宅ローンの返済方法は、元金均等・元利均等を選べる銀行と、元利均等返済のみの銀行があります。

つまり、元金均等返済を取り扱っている銀行は限られています。

前述の通り、総返済額が少なく済むのは元金均等返済なので、元金均等返済を取り扱っている金融機関を選ぶ必要があります。

今回は、元金均等返済を取り扱っている金融機関のうち、低金利なネット銀行を中心にまとめました。

■元金均等・元利均等を選べる住宅ローン

- auじぶん銀行

- フラット35(※)

- 楽天銀行

- 住信SBIネット銀行

※フラット35は、複数の金融機関で共通販売している住宅ローンです。詳細は後述します。

auじぶん銀行

auじぶん銀行は、携帯キャリアauを運営するKDDIと三菱UFJ銀行が共同設立したネット銀行です。

返済方法を選べることに加えて、一部繰上返済が1円から利用できます。

一部繰上返済の手数料も無料なので、こまめに返済をしていきたい人におすすめです。

また、仮審査から最短10日で契約が完了できるというスピード審査も評判です。

ちなみに、auユーザーでなくてもauじぶん銀行の住宅ローンは申し込むことは可能です

auユーザーであれば「auモバイル優遇割」で0.07%、「じぶんでんき優遇割」で0.03%、合計最大年0.1%金利引き下げ特典もあります。

フラット35

フラット35とは、独立行政法人「住宅金融支援機構」と提携した民間金融機関が販売する住宅ローンです。

特徴は、低金利と全期間固定金利の2点です。

景気が変動してもずっと固定の低金利なので、金利が低いタイミングで申し込むとずっと低い金利で返済ができます。

フラット35を扱う全国300以上の金融機関のなかでも、シェアNO.1なのが住宅ローン専門金融機関(※累積融資実行件数及び金額 2024年6月 株式会社日本能率協会総合研究所調べ)のARUHI(アルヒ)です。※2010年度-2023年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2024年3月末現在、ARUHI調べ)

仮審査(事前審査)の結果が最短で当日に出るので、人気物件の住宅ローンをなるべく早く組みたい人にもおすすめです。

楽天銀行

楽天銀行の住宅ローンでは、変動金利型の自社住宅ローンと、固定金利のフラット35を取り扱っています。

フラット35はARUHIに次いでシェア2番手と言われており、低い金利で評判です。

さらに、返済口座を楽天銀行に指定すると金利が0.3%低くなります。

楽天銀行の口座は開設も維持費も無料なので、これを機に開設することをおすすめします。

一部繰上返済も全額繰上返済(完済)も手数料が無料で、変動金利型は1万円から返済できるので、積極的な返済が可能なのもメリットです。

住信SBIネット銀行

住信SBIネット銀行は、三井住友信託銀行とSBIホールディングスが共同設立したネット銀行です。

住宅ローンWEB申込コース(変動金利・固定金利を選べます)と、フラット35を取り扱っています。

住信SBIネット銀行の最大のメリットは、全疾病保障を保険料0円で加入できることです。

一般的な住宅ローンは、疾病保障はがんのみだったり、3大疾病のみというケースが多いです。

もしくは、全疾病保障をプラスすると金利が上乗せになる場合もあります。

一方、住信SBIネット銀行では、精神障害を除くすべての病気・ケガを保障してくれるので、万が一に備えることができます。

住宅ローンの返済シミュレーションをしてみる

下記の住宅ローン返済シミュレーターで、気になる銀行の返済額が試算できます。

元金均等と元利均等の場合も簡単に比較できるので、比較してみてください。

借入金額万円

借入期間年

ボーナス返済総額万円

金利タイプ

金利(年利)%

金利(固定終了後)%

借入金額

借入期間

ボーナス返済総額

金利タイプ

金利(年利)

金利(固定終了後)

特記事項

※計算結果は概算であり実際の返済プランと異なる場合がございます。

返済を減らすには繰上返済も有効

より総返済額を減らすためには、元金均等返済を選ぶのに加えて、繰上返済を活用するのもおすすめです。

たとえば、繰上返済によって少しでも早く完済するようにすれば、短縮した期間分の利息が節約できます。

繰上返済には手数料がかかる銀行もあるので、ボーナスなどを活用して繰上返済を検討している人は要チェックです。

あわせて読みたい:

銀行ごとの繰上返済手数料の比較と最低金額のまとめ