固定金利がアツい!住宅ローンにフラット35を活用すべき3つのメリット

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

民間の住宅ローンとは少し違う、住宅金融支援機構が展開しているローンが「フラット35」です。

大きな特徴は、最大35年間「固定金利」で住宅ローンが組めることです。

フラット35のメリットはたくさんありますが、一般的に言われているメリットをまとめた後に、ここでは「なぜ長期固定金利を選ぶのが良いのか?」という、あまり知られていないリスクのお話をしたいと思います。

※金額・手数料表記はすべて税込です。

目次

フラット35のメリット

最大35年の固定金利であることのほかにも、フラット35にはさまざまなメリットがあります。

金利変動の影響を受けない

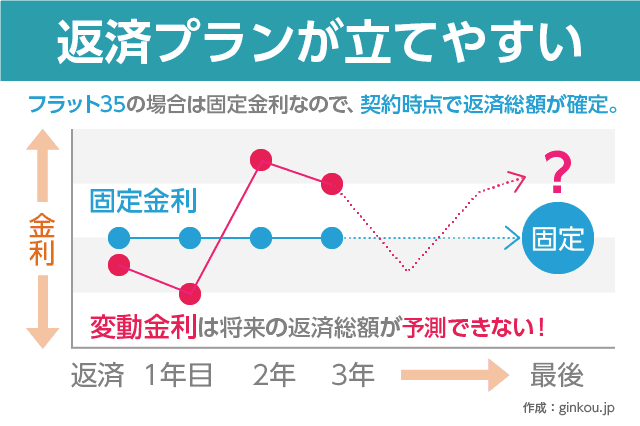

住宅ローンには大きく分けて「変動金利」と「固定金利」があります。

一般的に、変動金利はかなり低金利で融資が受けられ、固定金利の方がやや高めの金利が設定されています。

両者の金利を比較してみると、一見「変動金利」の方がお得に見えます。

しかし、変動金利は長期金利の影響によって、借入後も金利が上がったり下がったりします。

つまり、住宅ローンを借りた時点でどれだけ返済プランをシミュレーションしても、将来の返済総額がいくらになるかわからないのが、変動金利のデメリットです。

一方、固定金利は融資が実行された時点で将来の返済総額が確定します。

その後は、金利が下がったら「ちょっと損した気分」になりますが、逆に金利がどれだけ上昇しても無関係なので、返済総額や返済プランは変わりません。

住宅ローンは最大35年の長期に渡って付き合うものです。

35年という長い期間には何が起こるかわかりませんから、長期固定金利が実現できるフラット35を選ぶ人が多いのです。

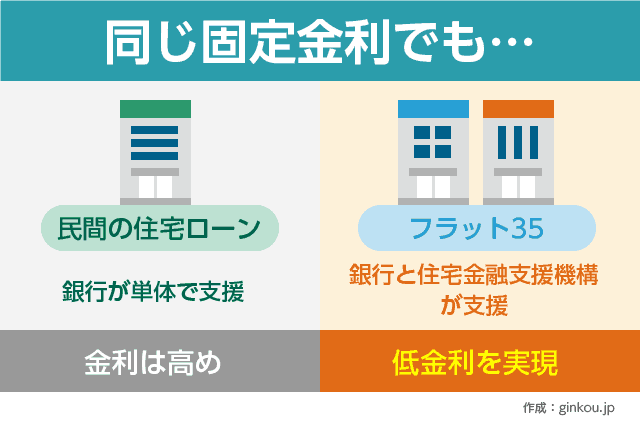

低金利である

同じ固定金利でも、住宅金融支援機構が展開する「フラット35」と、民間の金融機関が独自で販売している住宅ローンには、違いがあります。

民間の住宅ローンは、団体信用生命保険が無料になったり、手数料が低く抑えられているなどのメリットがありますが、正直言うとフラット35が持つ低金利メリットにはかないません。

固定金利のなかでも低金利で融資できるのが、住宅金融支援機構という、独立行政法人が持つ力なのです(国が支援してくれているようなものですからね)。

フラット35を取り扱っている多くの金融機関でも、自社の固定金利プランよりも、フラット35を選ぶ人が圧倒的に多くなっているのが現状です。

保証料なし、保証人いらず、繰上返済も無料

フラット35は、保証会社を通さないため、保証料は必要ありません。

また、保証人を立てる必要もないので、安心して利用できます。

そして、繰上返済手数料が0円というのも、フラット35のメリットです。

臨時収入などによって資金に余裕ができたら、積極的に繰上返済をしていくことで、返済総額を圧縮できます。

繰上返済をまったくしないまま35年ローンを組むのと、前向きに繰上返済を行っていくのとでは、将来的な返済総額は大きく変わってきます。

こういったことからも、繰上返済手数料0円の金融機関で住宅ローンを組むことは必須と言えます。フラット35に関しては、どの金融機関で融資を受けても、繰上返済手数料は無料です。

フラット35の繰上返済は10万円以上からしか受け付けていないのがデメリットです。

固定金利が持つ本当のメリット

ここまでは、フラット35の一般的なメリットについてまとめました。

しかし、私の個人的な意見を言うと「固定金利が持つ本当のメリット」はこれ以外にあると思っています。

フラット35のような固定金利を利用すると、将来金利がどれだけ変動しようと、関係ありません。

借りた時点で返済総額が決まるので、返済計画が崩れることなく、安心して35年間住宅ローンを利用できます。

私は、この「安心」を買えるということこそが、固定金利のメリットだと思っています。

金利はいつ大きく変動するかわかりません。

「金利が急激に高くならないだろうか?」という心配を抱えながら生活をしなければならない、これが変動金利の隠れたデメリットです。

金銭的なデメリットではありませんが、心理的に金利変動を気にかけなければならないのです。

また、将来金利が大きく上がった場合、返済金額が増え、家計を圧迫します。

借入当初に考えていた返済プランが大きく崩れる可能性があるのです。

もちろん、金利が上昇したところで固定金利に乗り換えることもできます。

しかし、住宅ローンを組んでから3年後に金利が急上昇した場合、そこから固定金利に乗り換えても、残り32年間、割高な固定金利で返済をし続けなければなりません。

それならば、最初の時点で返済総額を確定させてしまったほうが、気持ち的に有利だと思いませんか?

意外と知らないリスクの話

- 固定金利:金利が上がっても下がっても同じ

- 変動金利:金利が上がれば損だが下がれば得

このように考えると、どちらも一長一短、メリット・デメリットがあるので同じに見えます。

しかし、本当のリスクとは、

- 固定金利:金利が下がったときに損する

- 変動金利:金利が上がったときに損する

ということではありません。

本当のリスクとは、「変動すること自体がリスク」なのです。

つまり、

- A:得もしないし損もしない

- B:得する可能性50%、損する可能性50%

という条件があった場合、これら2つのリスクは同じではなく、実は「A」の方がリスクが小さいことになります。

このように考えると、上記で説明した「心理的な安心感」に通じる部分がありますが、変動金利によってリスクを背負うよりも、固定金利によってリスクを背負わないほうがメリットが大きいことになります。

あくまで私の意見と少し深いリスクの話に過ぎませんが、このような理由から、私はフラット35や固定金利の住宅ローンをおすすめします。

業界最低水準のフラット35を利用するなら

フラット35がいくら低金利だと言っても、固定金利である以上、変動金利と比較すると高めです。

数ある金融機関のなかから、もっとも低金利のフラット35業者を選ぶのがおすすめです。

その代表格となるのが下記の2社です。

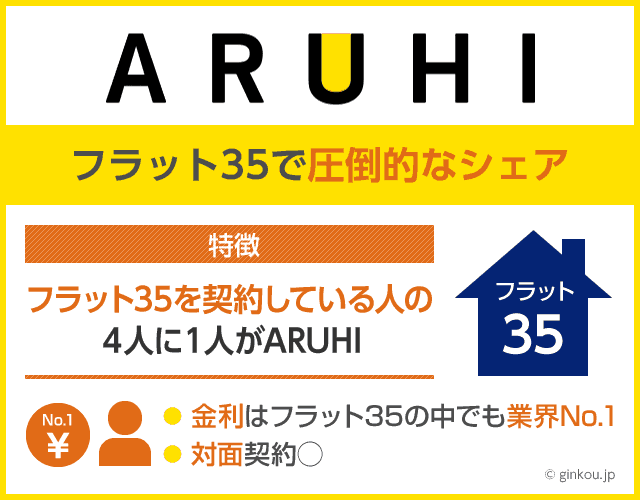

■ARUHI(アルヒ)

フラット35 14年連続シェアNo.1(※2010年度-2023年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2024年3月末現在、ARUHI調べ))を誇るARUHIは業界最低水準の低金利(※【フラット35】業界最低水準(ただしスタンダードタイプの場合)。ARUHI 調べ。)で、フラット35を利用することが可能です。フラット35を扱う330の金融機関を抑え、No.1シェアを取れるということは、それだけ多くの人が選んでいることになります。

■楽天銀行

ARUHIと肩を並べて人気が高いのが、楽天銀行のフラット35です。

特徴は、事務手数料が安いことや、フラット35+変動金利のミックスができる点です。

楽天銀行を住宅ローンの返済口座にすると、事務手数料が「融資金額の1.1%」と圧倒的な安さになるので、初期費用を少しでも抑えたい方にメリットがあります。

あわせて読みたい:

楽天銀行とARUHI(アルヒ)のフラット35を比較した結果