子どものお小遣い平均額は?いつから渡す?歩合制じゃなくてもお金の教育はできる

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

いつから子どもにお小遣いを渡すか、いくら渡すかは、親にとって悩ましい問題です。

子どものお小遣いの平均金額について、大手企業が調査したデータがあります。多くの家庭では、小学生くらいからお小遣いを渡し始めています。

子どもの金銭感覚を養うためには、お小遣いの金額だけでなく、お小遣いの渡し方も重要です。

もっとも一般的な渡し方は、月額制です。お金教育のために、年俸制や歩合制を取り入れる家庭もあります。

今回は、お小遣いの相場と渡し方について解説し、家庭でできるおすすめマネー教育方法もまとめます。

目次

月額のお小遣い平均

子どものお小遣いの相場は、ベネッセや金融広報中央委員会が調査しています。

それらの調査(2015年版)では、小学生が1,000円以下、中学生が1,000~2,000円、高校生が4,000~5,000円くらいのお小遣いをもらうケースが多いようです。

■学年ごとのお小遣い平均値/ベネッセ調査(月額)

- 小学1年生:243円

- 小学2年生:303円

- 小学3年生:357円

- 小学4年生:482円

- 小学5年生:593円

- 小学6年生:751円

- 中学1年生:1,353円

- 中学2年生:1,767円

- 中学3年生:2,051円

- 高校1年生:4,096円

- 高校2年生:4,455円

- 高校3年生:4,757円

-ベネッセ教育情報サイト「気になる子どもたちのお小遣い事情」より抜粋

2022年5月16日:追記

最新の調査によるとお小遣いの平均値はやや変化しているようでしたので、あわせて掲載しておきます。

■子供のお小遣い平均値/ベネッセ調査(月額)

小学1~3年生:549円

小学4~6年生:913円

中学生:2,213円

高校生:4,967円

■学年ごとのお小遣い最頻値・平均値/金融広報中央委員会調査(月額)

| 学年 | 最頻値 | 平均値 |

|---|---|---|

| 小学1~2年生 | 500~700円 | 1,004円 |

| 小学3~4年生 | 500~700円 | 864円 |

| 小学5~6年生 | 500~700円 | 1,085円 |

| 中学生 | 1,000円 | 2,536円 |

| 高校生 | 5,000円 | 5,114円 |

金融広報中央委員会「子どものくらしとお金に関する調査(第3回)2015年度」より抜粋

小学校低学年のうちは、お小遣いをあげない家庭もあります。しかし、多くの子どもは、小学生のあいだにお小遣いをもらい始めています。

ネットの口コミでは、小学生のお小遣い目安を「学年×100円」にする人も多くいます。

親が負担する出費を決めておく

お小遣い制を取り入れる際は、子どもがお小遣いのなかから払うものと、親が負担するものを、最初に決めておくと楽です。

親子どちらが払うか、よく議論になるのはスマホ代です。

中高生の子どもには、通話のしすぎや課金ゲームの使いすぎを防ぐために、スマホ代を自分で払わせる親もいます。その際は、スマホ代も含めて、多めのお小遣いを渡す必要があります。

お小遣いを増やすタイミング

多くの家庭では、子どもの学年が上がるごとに、お小遣いの金額を引き上げています。

ある程度は、年齢とともにお小遣いを増やしてよいと思います。しかし、より現代に合う形にするなら、何かを達成したらさらにお小遣いアップという仕組みを取り入れるのもおすすめです。

日本企業は、年功序列から成果主義にシフトしています。より成果を出した社員は、同期より早く昇給します。

家庭でも子どもの頑張りを評価するシステムを導入すると、「結果を出せば評価される」という意欲を養えます。

たとえば、高校受験をする子どもに対して「第一志望に受かったら、月のお小遣いをさらに1,000円上乗せする」などです。

月額制以外のお小遣いの渡し方

子どもへのお小遣いの渡し方は、月額制が大半です。

月額制のお小遣いは、企業の「月給制」に似ています。大人になって働き始めると必要になる「1ヶ月の予算内でやりくりする感覚」を身につけられます。

働く日本人の8割以上は、会社員です。一般的な会社員と同じ、お金の管理方法を学ぶ機会になります。

月額制以外にも、お小遣いの渡し方はあります。子どもにどんな金銭感覚を養わせたいかによって、検討するのもありです。

それぞれの渡し方のメリット・デメリットをまとめました。

必要なときだけ渡す

定額のお小遣いは決めずに、子どもが買ってほしいものを相談するたびに、購入を検討する家庭もあります。いわば「申告制」のお小遣いシステムです。

親は、子どもが買うものを都度把握できます。欲しい物がどれだけ自分にとって必要か、子どものプレゼンする力が育ちます。

しかし、子ども自身の金銭感覚を身につけづらくなるのがデメリットです。親が子どもの要求にどれだけ応えるかの判断も難しく、個人的にはあまりおすすめできません。

欲しい物を買い与えすぎると、「親や祖父母に言えば、お金をもらえる」と思って育ってしまいます。働き始めても、親への金銭的依存から抜けられなくなります。

逆に、子どもにあまりお金を与えないと、友達付き合いに影響が出ます。お金を手に入れるために、非行に走る可能性もゼロではありません。

定額のお小遣い制を導入したうえで、子どもが高額なもの(ゲーム機など)を欲しいと言ったときに、個別相談するくらいがよいと思います。

毎週・毎日渡す

毎月ではなく、毎週・毎日など、短いスパンでお小遣いを渡すケースもあります。お金を使いすぎないようにコントロールしやすいのがメリットです。

しかし、社会に出て、毎週や毎日ペースで給料をもらう場面はあまりありません。お小遣いの定額制を取り入れるなら、1ヶ月くらいのスパンのほうが、大人になってから役立つ金銭感覚が身につきます。

メインのお小遣いは月額制で渡し、学食で払うお金は週始めに渡すなど、両方取り入れるのもありです。

年俸制

長期的なお金の管理能力を身につけさせたいなら、年俸制もおすすめです。お小遣いを1年に1回だけ渡し、あとは子どもに管理させる方法です。

子ども自身が、1ヶ月あたりどれくらいのお金が使えるかを計算し、欲しいゲームを買うためにどれくらい節約すればいいかなどを考えます。数ヶ月先を考えたマネープランを立てる訓練になります。

計画的な子どもは、お小遣い帳をつけて管理したり、1ヶ月ごとに使うお金を決めて封筒に入れたりと、自分で工夫をするかもしれません。

なかには、年俸をもらってすぐに、お金を使い切ってしまう子どももいます。お金が足りなくなってしまったら、どうやって管理すればいいか親子で話し合えばOKです。

無計画にお金を使って金欠になる経験も、親子でお金について考える時間も、マネー教育になります。

月給制のお小遣いに慣れたら、年俸制にチャレンジしてみるのもおすすめです。

歩合制

お小遣いに歩合制、いわゆる「成果報酬」を取り入れる家庭もあります。家の手伝いをしたら、その成果に応じてお小遣いをあげる仕組みです。

お金は労働しないと得られないという、社会の仕組みを早くから実感できます。

今は、会社員の月給がなかなか上がらない一方、自由な働き方が広まっている時代です。独立や副業など、自分でお金を稼ぐ力を身につけさせるために、歩合制を考える親も増えてきています。

しかし、子どもの頃から歩合制を取り入れすぎると、2つのデメリットがあります。

■お小遣い歩合制 2つのデメリット

- 見返りを求めるようになる

- お金が要らなければ家事をしなくなる

身近な家事に歩合制を取り入れすぎると、何事にも見返りを求める子どもになる危険性もあります。

歩合制のお小遣いを取り入れた家庭で、子どもが「これやったよ。お小遣いちょうだい」と、悪気なく言うようになるケースは多々あります。

本来、家事は家族全員で分担して行うものです。みんなで取り組むべきことを、見返りがないとやらなくなってしまうと、子どもの社会性に問題が出るかもしれません。

もしくは「対価の低い家事はしない」という選択をする可能性もあります。報酬100円のゴミ出しはせず、報酬1,000円の大掃除はする、というイメージです。

家計を支えるために働く親と違い、子どもはお小遣いがなくなっても、衣食住を営めます。大人と同じような「稼ぐ意欲」を持つかどうかは、子どもの性格によります。

子ども部屋の家賃や食事代も払わせるなど、徹底した対価設定をする家庭もあります。

しかし、子どものうちは、安心して暮らせる家庭環境を与えるのも大事です。

おすすめの方法は、基本のお小遣いは定額制で渡し、部分的に歩合制を取り入れる方法です。

普段はお小遣いでやりくりさせ、模様替えや大掃除など、大きなお手伝いをしたら臨時ボーナスをあげるイメージです。

定額制と歩合制を組み合わせたお小遣いシステムは、現代の働き方に似ています。

月給と歩合給をどちらも取り入れ、成果が上がった社員にプラスアルファの給与を与える企業は、実際に多くあります。完全歩合制を取り入れる企業は、ごく少数です。

近年増えつつある「会社員が副業をする」という働き方も、月給制の仕事をしながら、臨時収入を得る方法です。

定額制でもできるマネー教育

歩合制を取り入れずに、子どもにお小遣い管理の仕方を学ばせる方法もあります。

日本の学校では、あまりお金の勉強をする機会がありません。家庭でのお小遣いシステムを通じて、お金の教育をしておくと安心です。

高校生からおすすめする、リスクのないマネー教育を2つまとめました。

お小遣いの振込みとデビットカード

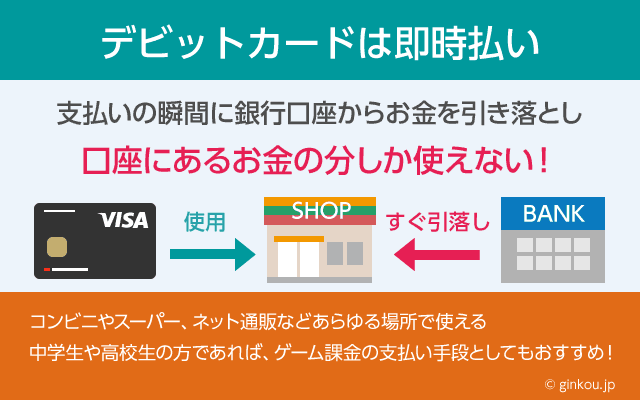

お小遣いの渡し方を「銀行口座への振込み」にし、デビット付きキャッシュカードを渡す方法なら、早くから口座管理やキャッシュレス決済に慣れることができます。

現金が必要になれば、子ども自身がATMに行き、お金を引き出します。コンビニなどでの買い物は、デビットカード決済を利用できます。

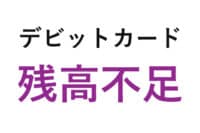

デビットカードとは、銀行が発行する「預金口座と紐づけて使うカード」です。クレジットカードと違い、口座残高を超える支払いは原則できません。

デビット決済すると、銀行口座から即時引き落としになります。残高が足りないと決済できません。手持ちのお金しか使えないという点では、現金払いに近い感覚で使えます。

また、デビットカードには、不正利用補償がついています。カードの紛失や盗難に備えられる点は、現金より安全です。子どもにキャッシュレス決済のトレーニングをさせるのに最適です。

使い方は、クレジットカードと同じです。Visaデビットなら、支払い時に「Visaで」と言えば、すぐに決済してもらえます。

デビットカードは、15~16歳以上から審査不要で発行できます。デビットカードは銀行が発行するため、引き落とし口座は発行元の銀行から変更できません。

子どもが高校生になったら、銀行口座とデビット付きキャッシュカードをプレゼントして「大人と同じ金銭管理をしてね」と言えば、大人に近づいた自覚を持ちやすいと思います。

親としても、子どものお小遣いをATMで出金してくるより、スマホから振り込めるほうが楽です。

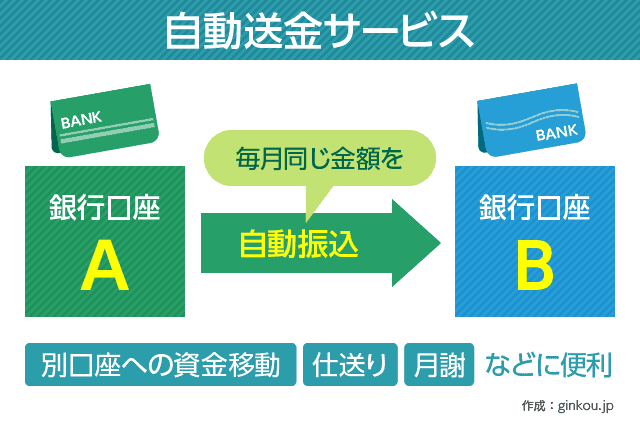

しかし、振込手数料や振り込みの手間も節約する方法があります。親が定額自動送金サービスを利用して、子どものお小遣い口座に入金するやり方です。

自動送金サービスとは、毎月決まった日に、決まった金額を自動振込するサービスです。

メガバンクやゆうちょ銀行は高い手数料がかかりますが、ネット銀行なら毎月無料で振り込むのも可能です。

あわせて読みたい:

定額自動送金サービスが手数料無料の銀行一覧 振込の手間とコストはなくせる

少額のポイント投資

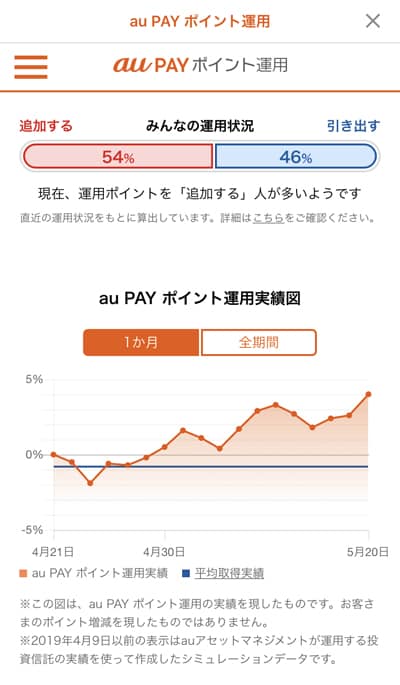

子どもが「貯蓄から投資へ」という時代で生きるために、少額のポイント投資にチャレンジさせるのもおすすめです。

ポイント投資とは、買い物で貯まるdポイントやVポイントを使って、投資の疑似体験ができるサービスです。持ち出しの現金はいっさい使わないので、子どもの所持金が減る心配はありません。

運用中のポイントは、特定の資産(株や投資信託)に連動して増減します。ポイント追加時より、値上がりしたタイミングで引き出せば、実際に手持ちポイントが増えます。

学生のうちからポイント投資をし、資産運用を身近に感じると、大人になったときも資産形成に関心を持ちやすくなります。

最近は、学生にとって身近なポイントサービスが、次々にポイント投資を扱い始めています。親権者の同意があれば、未成年からチャレンジできます。

■ポイント投資ができる、身近なポイントサービス

- dポイント

- au PAY

- Vポイント

- Pontaポイント

- 楽天ポイント

子どもの携帯キャリアがdocomoならdポイント、auならau PAYが始めやすくおすすめです。携帯キャリアのポイントは、月々のスマホ利用代金に応じて貯まります。

dポイントもau PAYも、100ポイント(100円相当)からポイント投資が利用できます。はじめは親子で、スマホ画面を見ながら一緒に始めるとよいと思います。

運用中は、ポイントの値動きなどをいつでも確認できます。ポイント追加も引き出しも、自由にできます。

▼au PAYのポイント運用画面

これから年金額が減るのに備えて、政府も若者への投資を推奨しています。つみたてNISAやiDeCoなどの制度を作ったのも、その一環です。

国内では、若者の給料も銀行預金金利も、長年低いままです。将来、子どもが少しでも豊かな生活を送れるように、資産運用を理解させるのも大切です。

あわせて読みたい:

ドコモのdポイント投資が「後出し」で損しないと言われる理由とは