【初心者向け】住宅ローンの選び方 金利だけじゃない5つのポイント

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

マイホームの購入は、多くの人にとって一生で一番大きな買い物です。

当然、現金一括払いというわけにもいかないので、住宅ローンを活用することになると思います。

住宅ローンを上手に選択するか、なんとなくで決めてしまうかで、利息の負担は大きく変わってきます。

住宅ローンは借りる金額が大きいので、少しの金利や手数料の差でも家計を大きく左右する額になる可能性があります。

今回はおもに初心者向けに、住宅ローンを比較するときに押さえておきたい5つのポイントをまとめました。

一つは、誰しもが住宅ローンを検討する際に比較する「金利」ですが、金利以外にも着目すべきポイントがあります。

住宅ローン選びで重要な5つのポイント

住宅ローンを選ぶとき、金利は多くの人が真っ先に気にする項目です。

もちろん、金利は大切な比較ポイントの1つで、0.1%でも金利が低い住宅ローンを選ぶことが大事です。

しかし、それ以外の手数料などの要素でも、住宅ローンの良し悪しは決まります。

事務手数料

銀行によって大きな違いがあるのが、事務手数料です。

事務手数料は金利プランによっても差があり、場合によっては数十万円以上の差があることも珍しくありません。

住宅ローンの事務手数料(融資事務手数料)とは、住宅ローン申込みの手続きを行うための手数料です。

意味合いとしては、多くの複雑な手続きをしてもらうための手数料というイメージです。

まず、事務手数料には定額型と定率型の2種類があります。

定額型は「一律◯円」のように、住宅ローンの借入額に関係なく一定の事務手数料がかかります(例:ソニー銀行住宅ローン…一律44,000円)。

一方、定率型は、住宅ローンの借入金額に対して◯%、という割合で事務手数料が発生します(例:住信SBIネット銀行住宅ローン…融資額の2.2%)。

事務手数料だけで単純比較すると、定率より定額の方が割安です。

たとえば、住信SBIネット銀行で3,000万円の住宅ローンを組むと事務手数料は60万円(融資額の2%)ですが、ソニー銀行は4万円だけで済みます。56万円もの差が生まれます。

しかし、事務手数料が定額の住宅ローンは、定率の住宅ローンより金利が高い場合が多いので、要注意です。

また、初期費用が多い代わりに返済総額が少なくなる「元金均等返済」か、返済総額は多くなるが初期費用を抑えられる「元利均等返済」によっても、大きく違ってきます。

事務手数料タイプが異なる住宅ローンを比較するときは、単純比較をしないよう注意が必要です。

保証料

事務手数料と合わせて気にしたいのが、保証料です。

保証料も、金利・事務手数料と合わせて、銀行によって大きな差がある項目です。

住宅ローン契約者が万が一返済できなくなった場合、代わりに返済金を立て替える保証会社に対して支払う手数料です。

住宅ローン会社が、自社の貸し倒れを防ぐために保証会社と契約する費用、というイメージです。

※代位弁済してもらった後、契約者が返済しなくても良くなるわけではありません。

住宅ローン会社に代わって保証会社が取り立てを行うので、契約者は保証会社に対して返済をしなければなりません。

もしものときに保証会社が返済を肩代わりしてくれるからこそ、私達は住宅ローンを「連帯保証人なし」で契約できます。

保証会社が、連帯保証人の代わりになって代理で返済してくれるからです。

しかし、連帯保証人がいらない代わりに、住宅ローンを組む時は保証会社の審査に通ることが求められます。

その保証会社に支払うための手数料が「保証料」です。

大手金融機関の場合、年数と融資金額によって大きな保証料がかかります。

保証料の相場は1,000万円あたり最大20万円程度なので、融資額によって大きく異なるものの、平均して50万円程度の保証料が必要になります。

ネット銀行住宅ローンの場合は、ほとんどが保証料無料(銀行負担)なので、大手銀行と比較するとお得感は大きいです。

繰上返済手数料

メガバンクや地銀では、繰上返済をする際に手数料がかかることがあります。

しかし、ネット銀行住宅ローンの多くは、一部・全部ともに繰上返済手数料を無料にしています。

繰上返済(くりあげへんさい)とは、毎月の口座引き落としによる返済にプラスして、好きなタイミングで返済をすることです。

お金に余裕ができたら積極的に繰上返済をすることで、住宅ローンの返済額を減らしたり、返済期間を短縮したりすることができます。

もうひとつ繰上返済の比較で大事なのは、いくらから繰上返済できるのかというポイントです。

なぜなら、繰上返済ができる最低金額があまりにも高いと、気軽に繰上返済ができないからです。

たとえば、フラット35の場合は繰上返済は10万円から、楽天銀行の住宅ローン(金利選択型)は100万円からしか繰上返済ができません。

一方、SBI新生銀行は、1円から何度でも手数料0円で繰上返済OKです。

繰上返済の申請も、原則24時間いつでもネットから行えます。

繰上返済を1円からできる住宅ローンなら、少しでもお金に余裕ができたらネットから繰上返済ができます。

長期的に見ると、繰上返済手数料0円の銀行のなかでも、繰上返済ができる金額も見ることをおすすめします。

店舗での相談ができるかどうか

住宅ローンを検討する人の多くは住宅ローン申込みが初めてなので、不安な人も多いと思います。

そんなとき、店舗で直接相談ができるかどうかも、人によっては大きな比較検討ポイントになります。

その点では、実店舗を持っている大手銀行や地方銀行は、窓口に行けば質問ができるので便利です。

申し込む前の不安点から書類の書き方まで、直接確かめやすいです。

一方、ネット銀行の多くは店舗を持っていません。

店舗がないぶん、メールやスカイプ相談など、オンラインでのサポートに力を入れていますが、ネット上でのやりとりに不慣れな人にとってはストレスになるかもしれません。

しかし、審査申込から融資実行までの手続き、問い合わせなども含めて「ネット完結」という点は、店舗に出向く必要がないというメリットでもあります。

一方、ネット銀行のなかでも店舗相談ができる銀行も一部あります。

住宅ローンの相談可能店舗を持つ金融機関は、ARUHI、住信SBIネット銀行、イオン銀行です。

ソニー銀行も東京のみではありますが、銀座プレイス内の「コンサルティングプラザ」で、窓口での相談を実施しています。

金利

住宅ローンを選ぶ上で重視したいポイントをいくつかご紹介してきましたが、やはり最重要視するべきなのは金利です。

なぜなら、住宅ローンは借入金額が大きいので、少しの金利差で返済額が大きく変わるからです。

仮に3,000万円を35年ローンで組んだ場合、金利が0.1%違うだけで返済総額に50万円以上の差が付きます。

まずは、金利プラン(固定金利か変動金利か)を選んでから低金利な銀行をピックアップして、そのなかで手数料を比較していく、という方法がおすすめです。

住宅ローンの金利は、多くの銀行が毎月1日に更新します。

経済情勢も見ながら、ベストな金利水準で住宅ローンを契約したいところです。

ちなみに、ソニー銀行では毎月中旬に来月の住宅ローン金利を発表するという面白い取り組みを実施しています。次月の金利を予想する上でも役立つので、おすすめです。

基本を押さえたら、その他の保障なども見てみる

まずは、上記で解説した住宅ローンの選び方を押さえることが大切です。

それだけでも、「一見、低金利なのに手数料が高くてトータルでは条件が良くなかった」といったケースを回避できるようになります。

自分でシミュレーションをしてみたり、金融機関に相談してみたりして、少しずつ候補の住宅ローンを絞っていき、何社か仮審査に申込んで見ることをおすすめします。

住宅ローンの審査は100%通るものではないので、もし1社審査に落ちてしまっても、第二候補、第三候補の金融機関を検討しておけば安心だからです。

審査に落ちて第二、第三候補の銀行で住宅ローンを組むと、多少、条件は悪くなるかもしれません。

しかし、マイホーム購入のチャンスは限られていることを考えると、複数の銀行に仮審査の申請を出しておくことは、賢明な住宅ローンを選ぶ上でも大切な方法です。

また、余裕があれば住宅ローンのオプションや特約も見ていくことで、よりお得で自分に合った住宅ローンを見つけることができます。

たとえば、住宅ローン返済中に病気になったときの「疾病保障」などがあると、より安心して住宅ローンを借入れられると思います。

住宅ローンは長期間の契約を有するものなので、万が一の出来事に備えておくことも大切です。

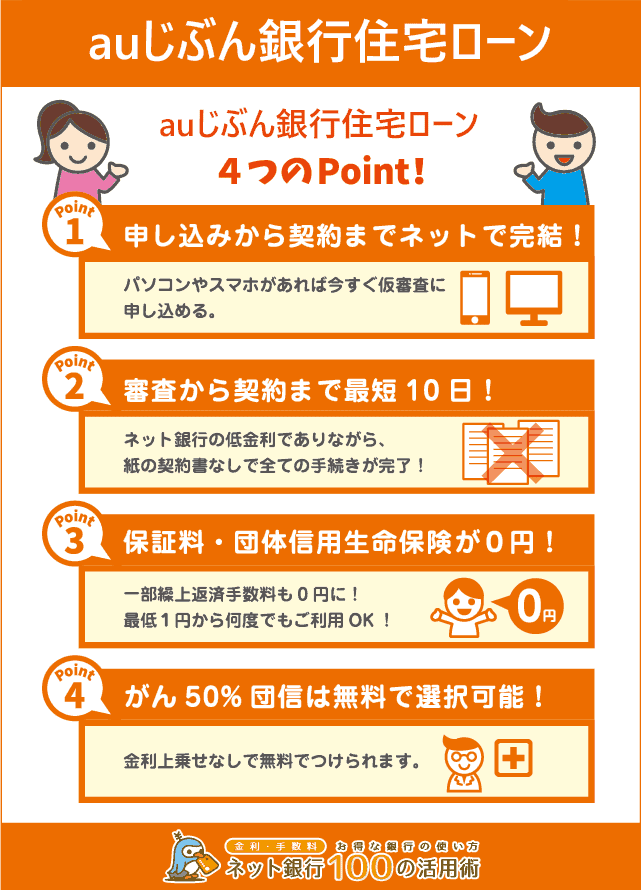

疾病保障が特に手厚い銀行は、大手ネット銀行のなかでは住信SBIネット銀行とauじぶん銀行です。

あわせて読みたい:

住信SBIネット銀行 住宅ローン

あわせて読みたい:

auじぶん銀行 住宅ローン