大手銀行で資産運用の窓口相談してみた メガバンクよりりそな銀行が親切かも

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

老後のお金が不安だけど、NISAやiDeCoはよくわからない……。

今まで投資したことがない人が、NISAやiDeCoに興味を持つケースが増えています。しかし、仕組みがわからず、始められない人も多くいます。

NISAとiDeCoは、いずれも国が推奨する資産運用の方法です。節税効果があり、長期運用すれば低リスクで資産を増やせます。

公式サイトに解説はありますが、投資経験がないと難しく感じるかもしれません。

そこで、三菱UFJ銀行・三井住友銀行・みずほ銀行・りそな銀行の窓口に行き、実際に資産運用の相談をしてみました。

日本の大手銀行として知名度が高く、支店も多い銀行として4行を選びました。実際に比較すると、銀行によって提案内容や対応に違いがありました。

窓口対応の違いから、資産運用初心者が相談するのにおすすめの大手銀行はどこか、検証しました。

目次

平日なら予約なしで相談OK

資産運用の相談、というと、ハードルが高いと感じるかもしれません。しかし4行とも、予約なしで来店しても、丁寧に対応してもらえました。

入出金や口座開設する際の窓口とは違い、パーテーションで区切られたカウンターや、半個室ブースに案内されます。

資産運用の相談は、収入や資産の状況を話す場合もあります。少しでも、周りを気にせずに話せる環境づくりをしているのだと思います。

ただし、予約なしで相談できるのは、平日のみです。

4行とも、一部店舗では土日も資産運用の相談が可能です。しかし、事前予約が必要です。

初めての相談を土日にしたいなら、公式サイトから土日来店の予約をすればOKです。

平日に一度相談すれば、そのときに対応してもらったスタッフの方に直接連絡し、土日に来店予約できます。同じスタッフの方に対応してもらえ、安心感があります。

4行の対応の違い

今回は、三菱UFJ銀行・三井住友銀行・みずほ銀行・りそな銀行で、以下の相談をしてみました。大阪と京都の支店に行きました。

■大手銀行4行での相談内容

- 老後資金でNISAやiDeCoを検討しているが、よくわからない

- どの投資信託がおすすめか

- NISAとiDeCo、どちらから始めるとよいか

4行の対応を比較すると、説明や提案の内容に違いがありました。個人的には、銀行がどの商品を売りたいと思っているかが、よくわかりました。

相談後に各行の取扱銘柄を確認すると、熱の入った提案を受けた運用方法は競争力があり、あまり勧められなかったプランは商品性がいまいちでした。

三菱UFJ銀行は、NISAに注力しています。三井住友銀行は、NISA・iDeCoどちらも力を入れていない印象です。そのため2行は、NISA・iDeCoだけでなく、個人年金保険の提案もありました。

みずほ銀行は、iDeCoの提案が多めです。りそな銀行は、バランス良く説明してもらえました。

行員の質は、支店によって異なるとは思います。しかし、「どの商品を売りたいか」という認識は、全社的にある程度の共通認識があるのではないかと思います。

ただし、どの銀行も強引な営業はありません。プレッシャーを感じる場面はありませんでした。

三菱UFJ銀行:つみたてNISAの強みを活かした提案

三菱UFJ銀行は、つみたてNISAの説明に力を入れていました。

大手銀行のなかでも、三菱UFJ銀行は、つみたてNISAの取扱商品が多めです。その強みを活かしたトークだと感じました。

■大手銀行 つみたてNISAの取扱銘柄数

| 銀行 | つみたてNISAの銘柄数 | ラインナップの特徴 |

|---|---|---|

| 三菱UFJ銀行 | 12本 | インデックスファンドだけでなく、アクティブファンドも選べる。 |

| 三井住友銀行 | 7本 | 日本株・海外株のインデックスファンド、バランス型ファンド。 |

| みずほ銀行 | 6本 | すべてインデックスファンド。日本株・海外株・バランス型。 |

| りそな銀行 | 4本+ネット限定4本 | すべてインデックスファンド。バランス型・日本株・先進国株にくわえて、新興国株もあり。 |

三菱UFJ銀行とみずほ銀行は、つみたてNISAでアクティブファンドを選べます。

特に、「ひふみプラス」というアクティブファンドは、投資家からも人気です。NISAでひふみプラスを運用するために、三菱UFJ銀行でNISAを始める人もいるそうです。

NISAで取り扱いが多いのは、インデックスファンドです。

インデックスファンドとは、少ないコストで、経済指標と連動する運用を目指す投資信託。日経平均株価と連動するインデックスファンドは、日本経済が成長し、日経平均が上がれば値上がりします。

アクティブファンドとは、インデックスファンドより高い成果を目指し、積極運用する投資信託です。

三菱UFJ銀行のつみたてNISAの提案は、非常に具体的です。

「将来性のある海外株式がおすすめ」「インデックスファンド中心に積み立て、アクティブファンドは少額から始めると安心」など、運用プランの提案までしてもらえました。

印象的だったのは、iDeCoより、つみたてNISAを先にやるべきだと、明確にいわれたことです。

一般的に、節税効果がより高いのは、iDeCoです。しかし、iDeCoは、60歳まで引き出せないデメリットが大きく、口座管理手数料もかかるのを理由に、あまりおすすめされませんでした。

私が、アラサー女性なのも理由かもしれません。女性は、結婚や出産による退職や休職で、収入が変動しやすいです。その際、引き出せないお金があると、確かに困るかもしれません。

しかし、個人年金保険も勧められたため、「iDeCoをあまり売りたくなかったのでは」とも感じました。

個人年金保険とは、自分の年金を自分で積み立てる、生命保険です。契約時点で、将来受け取れる金額が確定するのがメリットです。

iDeCoは、運用結果によって受け取り金額が変動します。受取額が決まっている個人年金保険のほうが、若いうちからライフプランを組みやすい、という提案でした。

けれども、個人年金保険もiDeCoと同じく、中途解約はできません。iDeCoの税制控除などにあまり触れず、個人年金保険を紹介するのは、やや営業色を感じました。

最終的には、つみたてNISA、個人年金保険、iDeCoの順での検討がおすすめだと、いわれました。

三井住友銀行:行員の質は高いがおすすめできない

三井住友銀行は、大阪と京都の支店に行ってみました。どちらの行員も知識が多く、質が高いと感じました。

一般NISAとつみたてNISAの違い、つみたてNISAの非課税期間(20年)後の扱いなど、わかりやすく教えてもらえます。

しかし、銘柄のラインナップや、使い勝手はいまいちです。銀行としては、NISAやiDeCoに力を入れていない印象です。

三井住友銀行のつみたてNISAは、取扱銘柄が当初の3種類から、2022年1月24日に4本追加されて、現在は合計7本のファンドから選べます。

選択の幅は広がりましたが、運用中の手数料はやや高めです。

最大のデメリットは、つみたてNISAの契約後、金額変更や払い戻しには来店が必要な点です。

三菱UFJ銀行・みずほ銀行・りそな銀行は、積立金額の変更などをすべてネットで完結できます。窓口に行く必要はありません。

行員からは「ネット対応できるよう準備中」といわれましたが、あまりに遅いと思います。三井住友銀行は、NISAに注力していないと実感しました。

iDeCoも積極的に提案しません。「iDeCoは管理手数料が高いので、つみたてNISAから始めるのがおすすめ」というスタンスでした。

最終的には、「つみたてNISAより利回りのよい資産形成方法もあります」と、ドル建て個人年金保険の提案を受けました。

提案の流れは、非常に自然でした。知識がないと「個人年金保険もいいな」と感じると思います。

しかし、ドル建ての保険は、為替状況によっては元本割れのリスクがあります。目に見えない手数料も高めです。

ドル建て個人年金保険は、銀行にとって収益性の高い商品です。NISAやiDeCoより、積極的に売りたい商品なのだと思います。しかし、利用者目線で考えると、おすすめできません。

流されやすい人は、その場で契約せず、一度持ち帰るようにするほうが安心かもしれません。来店後の無理な勧誘はないので安心です。

来店から数週間後に電話があり、留守番電話で「ご検討状況はいかがですか」と連絡は受けました。折り返さずにいたら、その後連絡は来なくなりました。

みずほ銀行:顧客に寄り添う対応が好印象

三菱UFJ銀行と三井住友銀行とは違い、みずほ銀行はiDeCo中心の提案でした。

iDeCoのパンフレットをもとに、投資信託の特徴を説明します。その後のつみたてNISAの説明も、スムーズに理解できます。しかし、つみたてNISAの説明は少なめです。

個人的には、4行のなかでもっとも、「銀行として」初心者にわかりやすくiDeCoを提案する姿勢を感じました。

三井住友銀行は、行員の質が高いものの、投資信託の銘柄ラインナップやサービス面はよくありませんでした。個人年金保険の提案で、カバーしている印象もあります。

みずほ銀行は、iDeCoのラインナップがよく、まんがリーフレットなどのわかりやすい資料も用意しています。

わかりやすい資料が多いのは、行員が資産運用を提案しやすい環境を、銀行側でつくっている証拠です。

4行のなかで唯一、その場でiDeCoのシミュレーションをしてくれたのも、好印象でした。

自分の年齢や年収、就業状況を伝え、タブレット上ですぐに試算してもらえました。毎月いくらまで積み立てられるか、どれくらいの節税効果があるか、リアルに確認できます。

「節税効果がある」というあいまいな表現ではなく、「年末調整で、これだけのお金が戻ってきます」など、わかりやすい伝え方も心がけていると感じました。

手続き説明の際は、みずほマイレージクラブの優遇内容も説明を受けました。

みずほマイレージクラブとは、みずほ銀行での取引内容に応じ、ATM手数料や振込手数料が無料になるサービスです。年会費などはいっさいかかりません。

取引の大きさによって、Sステージ・Aステージ・Bステージにわかれ、優遇内容が変わります。つみたてNISAやiDeCoで月1万円からの投信積立を始めると、2段階目のAステージからスタートできます。

Aステージでは、ファミリーマート内にあるイーネットATMが月2回無料になるなど、ATM取引がお得になります。

積立を続け、積立額が100万円以上になると、Sステージに上がります。ネットからの他行宛振込手数料が月3回無料になり、より使いやすくなります。

私が女性だからか、口座開設の説明時は、みずほ銀行のハローキティ通帳・キャッシュカードのアピールもありました。

みずほ銀行で口座開設する人の多くが、ハローキティデザインを選んでいるそうです。大人の女性が持っていても恥ずかしくない、シンプルなデザインです。

▼みずほ銀行 ハローキティ通帳・キャッシュカード

iDeCoは特に、運用を始めるまでの手続きが多めです。口座開設のわずらわしさが、少しやわらぎそうです。

りそな銀行:もっともフラットに提案

りそな銀行は、もっともフラットに、つみたてNISAとiDeCo双方を提案してもらえたと感じました。

三菱UFJ銀行と三井住友銀行は、つみたてNISAを積極的におすすめされました。みずほ銀行は、iDeCoを重点的に提案します。りそな銀行は、どちらもまんべんなく説明してもらえます。

つみたてNISAとiDeCoの違いを、しっかり理解したい人におすすめです。

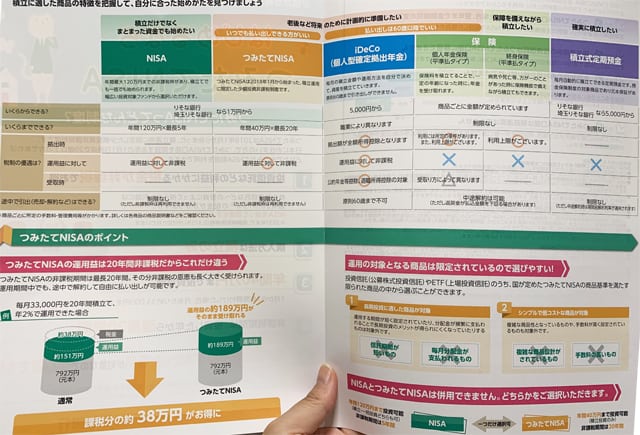

私は相談のはじめに、NISAやiDeCo、保険や定期預金の違いをまとめたリーフレットをもとに、各運用方法の違いを教えてもらえました。

各資産形成方法の特徴をつかめ、その後の具体的な説明もわかりやすかったです。資料もシンプルでわかりやすいです。

▼りそな銀行 わかりやすい資産形成方法の比較資料

iDeCoの節税効果は、あらかじめ行員が用意していた、シミュレーション結果の紙資料をもとに説明してもらえました。

何パターンかの試算結果を印刷し、すぐに取り出せるようまとめているようでした。そのなかから、自分が希望する掛け金と収入に近いシミュレーション結果を見せてもらいます。

みずほ銀行のような、リアルタイムなシミュレーションではありません。しかし、「毎月の掛け金を5,000円増やすと、節税額もこれだけ増えます」という比較資料もすぐ出してもらえます。十分、親切だと感じました。

つみたてNISAとiDeCo、どちらも少額から始めるのがおすすめとのことでした。

初心者はりそな銀行がおすすめ

4行の資産運用相談に行き、投資初心者におすすめだと感じたのはりそな銀行でした。

一番の決め手は、営業色が薄く、自分に合う運用方法を提案してもらえると感じたからです。

三菱UFJ銀行と三井住友銀行も、窓口での対応はよかったです。しかし、個人年金保険の営業も受け、人によっては「営業を受けている」と感じるかもしれません。

みずほ銀行も、顧客目線での提案でよかったです。つみたてNISAより、iDeCoの説明を重点的に聞きたい人におすすめです。

「NISAもiDeCoもわからなくて選べない」「どちらが自分に合うのだろう」と悩む人は、りそな銀行に行ってみるのがおすすめです。

りそな銀行の支店や担当行員によっても、提案力に差はあると思います。しかし、パンフレットの解説がわかりやすいので、説明の質はある程度統一されていると思います。

印刷所で刷った資料は、全国のりそな銀行員が共通で使うはずです。ユーザーのわかりやすさ重視で作った資料で、説明してもらえます。

来店後の営業電話を受けたくない人にもおすすめです。私は窓口相談に行ってから、銀行から一度も連絡を受けていません。

メガバンク3行に比べて、窓口営業時間も長めなので、相談しやすいと思います。

当レポートでわからないことがあれば、いつでもコメントください。私の体験もふまえて、お返事します。

りそな銀行の詳細はこちら:

りそな銀行は大手メガバンクに負けないメリットも多い