学生ローンとは?実はカードローンの方が金利が低いのでおすすめ

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

大学生、短大生、専門学生の学生が利用できる、学生ローンという融資があります。

多くの学生ローンは、下記に当てはまれば幅広い使い道に利用できるというメリットがあります。

- アルバイトをしている

- 学生証を提示

- 学業からかけ離れていない

ちなみに、学費などのために借り入れをする場合は「教育ローン」の方が、金利が低いのでおすすめです(くわしくは後述)。

銀行や一般的な消費者金融で借りた方がお得な場合もあるので、借入れ前に比較検討することをおすすめします。

目次

学生ローンの使い道とは

学生ローンの使い方としては、下記のようなものがあります。

学業に関することでしか借入れられない、というわけではなく、ある程度広い範囲で利用できます。

■学生ローンの使い道例

- 卒業旅行の資金

- 運転免許の教習代

- パソコンの購入

- 資格取得の費用

- 学費や教材費

- 就職活動の費用

- サークル・部活の合宿費

学生ローンは借入れ審査の段階で、お金の使い道を聞く業者が多いです。

ギャンブルなど不適切な用途だと審査に落ちるケースも多いので、注意が必要です。

しかし、運転免許証の取得やサークル・部活費用など、学業以外でも真面目な目的なら審査に通ることもあります。

メリットは借入れやすさ

一般的なカードローンにはない、学生ローンのメリットは下記4点です。

おもに、学生でも借入れがしやすいという点に重きをおいていると言えます。

■学生ローンのメリット

- 18歳から借入れられる業者がある

- 収入ハードルは低め

- 親にバレにくい

- 返済期間が卒業後になってもOK

ほとんどの学生ローンは20歳から利用できますが、少数ながら18歳から借入れられる金融機関もあります。

一般的なカードローンに比べると、学生ローンは収入の審査ハードルもやや低い傾向があります。

週に数日しかアルバイトをしていない場合も、人柄や用途を総合的に見て貸してもらえるケースもある点は、学生ローンならではのメリットと言えます。

延滞をしない限りは実家や親に連絡もしないので、親にバレないようにお金を調達したい学生向けです。

また、もし返済期間が卒業をまたいでしまってもOKです。

たとえば、大学4年生の時点で返済期間2年のローンを組むと、社会人1年目まで返済をすることになります。

卒業旅行の費用にも、安心して使えます。

デメリットは金利の高さと返済のしづらさ

一方、学生ローンは一般的なカードローンより金利などの条件が悪いです。

■学生ローンのデメリット

- 利息が高い

- 借入限度額が低い

- 返済方法が少ない

学生ローンは、学生対象だから利息が低いと思われやすいですが、利息は特別低くありません。

平均的な年利は17.0%前後で、一般的な消費者金融(アイフルやプロミスなど)とほとんど同じです。

ローンのなかでも高めの金利なので、返済負担はそれなりにあると知った上で借り入れる必要があります。

また、利用限度額は50万円前後なので、アルバイト収入が多い学生だったとしても大きな金額の借入れはできません。

■ローンの金利比較

| 学生ローン | 年利 | 最大借入額 |

|---|---|---|

| カレッヂ | 17.0% | 40万円 |

| マルイ | 15.0~17.0% | 50万円 |

| イー・キャンパス | 14.5~16.5% | 80万円 |

| アミーゴ | 14.4~16.8% | 50万円 |

| ニチデン | 9.125% | 30万円 |

| 消費者金融カードローン | 年利 | 最大借入額 |

|---|---|---|

| アコム | 3.0~18.0% | 800万円 |

| プロミス | 4.5~17.8% | 500万円 |

| アイフル | 3.0~18.0% | 800万円 |

| 銀行カードローン | 年利 | 最大借入額 |

|---|---|---|

| 三菱UFJ銀行 | 1.8~14.6% | 10~500万円 |

| 三井住友銀行 | 1.5~14.5% | 10~800万円 |

| みずほ銀行 | 2.0~14.0% | 10~800万円 |

| 楽天銀行 | 1.9~14.5% | 800万円 |

| イオン銀行 | 3.8~13.8% | 800万円 |

※みずほ銀行は、住宅ローンの利用でカードローン金利が年0.5%引き下げられます。引き下げ適用後の金利は年1.5%~13.5%です。

また、学生ローンの返済方法は、銀行振込と店舗のみという業者が大半です。

口座引き落としでの自動返済ができないので、毎月忘れずに銀行振込をしたり、お店まで足を運ぶ必要があります。

返済する銀行口座はメガバンク(三菱UFJ銀行、三井住友銀行、みずほ銀行)が多いですが、メガバンクは同じ銀行からの振込みでも手数料がかかる場合があります(→メガバンクのATM手数料比較はこちら)。

店舗で直接返済するにしても、ほとんどの学生ローンは店舗が東京都のみなので、他府県からの利用者は難しいです。

学費は「教育ローン」の方がおすすめ

ちなみに、学費や教材費のためにローンを考えている場合は、教育ローンの方が望ましいです。

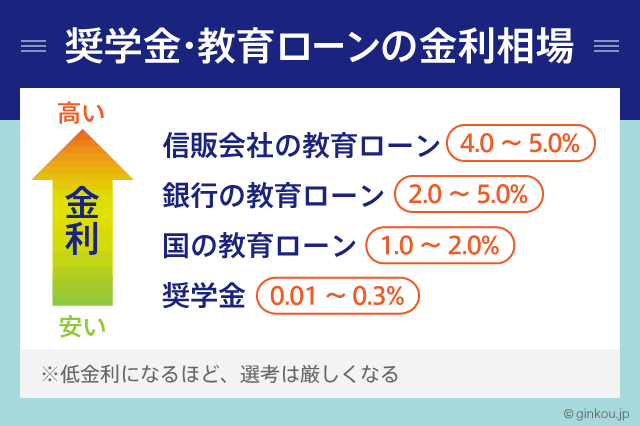

なぜなら、学生ローンより教育ローンの方が圧倒的に低金利だからです。

学生ローンの年利相場が17.0%前後なのに対し、教育ローンの年利は1.0~5.0%です。

ただし教育ローンは、借入金が大学に直接支払われる点と、基本的には親名義で申し込む点が大きく異なります。

学生自身が教育ローンに申し込むことも可能ですが、学費というまとまったお金を借りる場合は、定期収入がある親の方が審査に通りやすいです。

さらに、高校3年生の段階や、進学後の春に検討しているのであれば、より利息が少ない奨学金も検討することをおすすめします(→奨学金と教育ローンの違いはこちら)。

安全な学生ローンか調べる方法

上記デメリット以外に、学生ローンはCMや広告などを出していない業者が多いので不安、と感じる人もいます。

「聞いたことない会社だけど、大丈夫?」「知名度が低いと、やばいのでは?」という声も、ときどき聞きます。

結論から言うと、貸金業者として正式に登録している業者なら大丈夫です。

検討している学生ローンが貸金業者として登録しているかは、金融庁のサイトで調べることができます。

金融庁の「登録貸金業者情報検索サービス」で、社名やローン名を検索してヒットすれば、正式に登録している貸金業者です。

ちなみに、この記事の冒頭で比較した業者は、すべて正式な貸金業者です。

学生も銀行カードローンが使えるかも

どんなローンを組むときも、金利が低い=返済額が少なくて済む業者を選んだ方がお得です。

そこで、下記の条件に当てはまるのであれば、学生ローンだけでなく大手消費者金融や銀行のカードローンも検討することをおすすめします。

学生ローンより金利が低い上に、口座引落や提携ATMなど返済方法も豊富なので、返済もしやすいです。

※学生不可のカードローンもあるので注意が必要です。

■学生が大手消費者金融や銀行で借入れられる可能性がある場合

- アルバイト収入が毎月、一定額ある

- 借入希望額が年収の3分の1以内

アルバイトで毎月の定期収入があり、かつ借入額が年収の3分の1以内であれば、大手消費者金融や銀行でも借入れられる可能性があります。

たとえばアルバイトで毎月3万円の収入がある場合、年収は36万円となるので、その3分の1の「12万円」までなら借入れられるかもしれません。

カードローンやキャッシングで借入れられる金額は、年収の3分の1までと法律で定められています。

これを、総量規制といいます。

複数の業者で借りても、借入れ合計額が3分の1を超えることはできません。

なぜなら、すべての金融機関の借入れ履歴は、信用調査機関によって把握されているからです。

前述の通り、消費者金融より銀行カードローンの方が利息は少ないです。

その分審査も厳しめなので、学生が利用できるかは審査に申し込む前に確認しておくと安心です。

たとえば、楽天銀行のカードローンは、「定期収入があれば学生も利用可」と明記しています(→楽天銀行のカードローンについてはこちら)。

もしくは、アコムやプロミスといった消費者金融では初月無利息などのキャンペーンをやっていることが多いので、そちらを利用しても良いと思います。

貯金するのが一番

学生ローンやカードローンは、どうしてもお金が足りないときに選択肢を広げられる便利なサービスです。

ただし、便利だとしても借金をするということに変わりはありません。

なので、お金を使う目的にあわせて貯金をするのが一番理想です。

ローンは借りた金額以上のお金を返さないといけないのはもちろん、返済遅延を繰り返すと自分の信用情報にキズが付きます。

自分の信用情報が良くないと、新たな借入れをするときに不利になったり、最悪の場合クレジットカードが使えなくなることもあります。

そういったリスクも知った上で、本当に「今」のためにローンを利用するのかどうかを見極めることが望ましいです。

もし親に相談ができるのであれば、返済期日をしっかり伝えた上で親に借りる、という選択肢もありだと思います。

次は、貯蓄ができない人向けの自動貯金アプリについての記事です。

あわせて読みたい:

貯金アプリの「しらたま」がお金を貯められない人の解決策になる理由