当初引き下げ・通期引き下げの違いとは 変動金利・固定金利と相性がよいのは

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

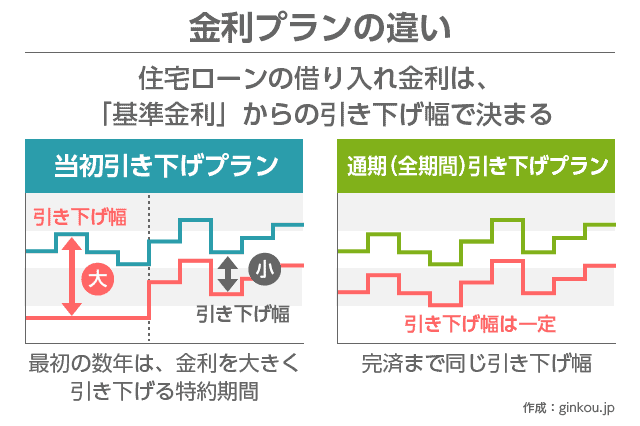

今回は、住宅ローンの「当初引き下げプラン」「通期引き下げ(全期間引き下げ)プラン」の違いを解説します。

住宅ローンでは、基準金利(店頭金利)から金利引き下げをした優遇金利で借り入れるのが一般的です。

銀行の多くは、優遇金利の引き下げプランについて、当初引き下げ・全期間引き下げのどちらか選べます。どちらを選べば得か、利息シミュレーションをしながら検証しました。

記事の最後には、当初引き下げプランを選ぶ以外の、返済スタート直後の家計負担を軽くする方法も3つ紹介します。

目次

金利タイプ・金利プランの違い

説明する前に、混乱しやすい住宅ローン用語を整理します。

特に、「金利タイプ」と「金利プラン」は混乱しやすいので、はじめに違いを知っておくと安心です。

変動金利・固定金利といわれる、金利の動き方をさします。

変動金利は、景気変動に応じて金利が変わります。そのかわり、借入金利はもっとも低くなります。

固定金利には、「当初固定金利」と「全期間固定金利」の2種類があります。

当初固定金利は、返済スタートから数年間が固定金利、その後金利タイプを選べます。「当初3年固定」「固定金利10年特約」といった住宅ローンは、当初固定金利型です。

対して全期間固定金利は、契約時の金利がずっと続くシンプルな固定金利です。

当初引き下げプラン・通期引き下げプランから選べる金利の引き下げ方は、金利プランといいます。

金利タイプを選んだあと、どの金利プランで金利引き下げを受けるかを決めます。

今回、おもに解説するのは「金利プラン」です。

しかし、金利タイプと金利プランの組み合わせによっても、返済計画は変わります。両方の意味を知っておくとスムーズです。

当初引き下げ・通期引き下げの違い

当初引き下げプランと通期引き下げプランは、「基準金利からの引き下げ方」が違います。

当初引き下げプランは、返済開始から一定の年数までは大きく金利を引き下げ、その後金利が上がる仕組みです。対して通期引き下げプランは、完済までずっと同じ引き下げ幅です。

引き下げ幅は、金利タイプによって異なります。

もっとも金利引き下げが大きく低金利なのは、変動金利です。当初固定金利は、固定金利期間が短いほど引き下げ幅が大きくなります。

安心して返済できる固定金利期間が長くなるほど、安心料として金利が上がるイメージです。

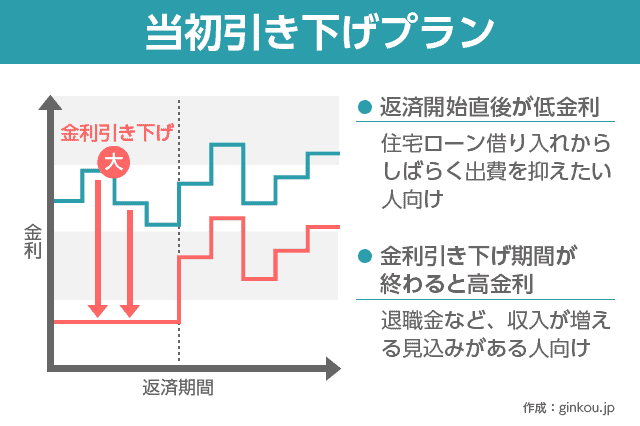

当初引き下げ:最初は低金利

当初引き下げプラン最大のメリットは、借り始めが非常に低金利な点です。金利引き下げの数年は、通期引き下げより低金利になります。

当初固定金利プランなら、借り始めの固定金利期間中に、変動金利に近い低金利で返済できる銀行も多くあります。

住宅ローンの金利は、変動金利が低く、固定金利が高いのがふつうです。

「変動金利なみの金利の固定金利」は、かなりお得感が強いといえます。

ただし、固定金利期間が終わったあとは、金利が上がります。金利引き下げ期間が終わったあとは、通期引き下げプランより高めの金利になります。

当初固定金利タイプの固定金利期間が終わったあと、選ぶ金利タイプによって金利引き下げ幅が異なる銀行もあります。ふたたび固定金利を選ぶと、高金利になる金融機関も多めです。

例:auじぶん銀行住宅ローン

当初3年固定金利の金利選択時、変動金利を選ぶと、その後は1.69%引き下げとなります。

しかし固定金利を選ぶと、0.8%引き下げに留まります(記事執筆時点)。

はじめに設定する金利引き下げ期間は、家計に考慮して選ぶのをおすすめします。教育費の支払いが終わり、家計に余裕が出るタイミングで金利変更するなど、ライフスタイルの変化に合わせると安心です。

また、金利引き下げ期間中に完済できれば、低金利な固定金利のみを利用できるので非常にお得です。

当初20年固定の住宅ローンを、借入期間35年で契約するとします。もし20年の間に完済できれば、金利が上がらずに済みます。

早くに住宅ローン完済予定の人は、金利タイプを当初固定金利、金利プランを当初引き下げプランにするのがお得です。

■当初引き下げプランがおすすめの人

- しばらく返済額を抑えたい人

- 引っ越し費用や手付金で貯蓄を切り崩した人、子供の教育費や自動車ローンなどでしばらく出費が多い人など。

- 数年後に収入が上がるとわかっている人

- 昇給できる、子供が独り立ちする、退職金が入るなど、家計に余裕が出るとあらかじめわかっている人など。

- 繰り上げ返済で早期完済予定の人

- 金利引き下げ中に完済できれば、当初引き下げプランの有利な金利で返済が完結する。

ただし、銀行によっては、全額繰上返済手数料がかかるケースがあります。

一部繰り上げ返済は無料でも、全額繰り上げ返済は有料の銀行は多くあります。早期完済を目指す人は、全額繰上返済手数料が無料、もしくは低い金融機関を選びたいところです。

メガバンクなどの大手銀行は、ほとんどが全額繰上返済に手数料がかかります。ネット銀行は、繰上返済が完全無料のところが多めです。

あわせて読みたい:

繰り上げ返済手数料0円の銀行住宅ローンまとめ

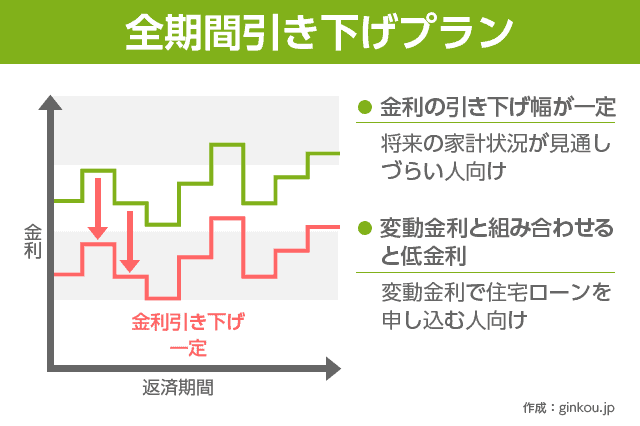

通期(全期間)引き下げ:一律の引き下げ幅

通期引き下げプランは、住宅ローンを契約してからずっと同じ金利引き下げ幅を適用します。当初引き下げプランより、シンプルでわかりやすいと思います。

変動金利は、通期引き下げしか選べない銀行が大半です。変動金利で当初引き下げプランも選べる銀行でも、通期引き下げプランを適用する人がほとんどです。

くわしくは後述しますが、変動金利を選ぶ場合は、通期引き下げがもっとも少ない利息で済みます。

一般的に、変動金利タイプを選んだかたには、借入全期間の金利引下げ幅が大きい通期引下げプランが、固定金利タイプを選ばれたかたは、お借入時に設定した固定期間の金利引下げ幅が大きい当初引下げプランが選ばれています。

住信SBIネット銀行公式サイト「金利タイプと金利プラン」より引用

■通期引き下げプランがおすすめの人

- 将来の家計見通しが立てづらい人

- 子供ができるかわからない、転職で収入が変わる可能性があるなど、現時点で将来のマネープランが立てづらい人。

- 変動金利を選ぶ人

- 変動金利を通期引き下げプランで利用すると、もっとも低金利になる。

返済総額はどちらがお得か

どちらの金利プランの返済総額が少ないかは、金融機関や借り入れ時点の金利によって変わります。

特に当初固定金利は、固定金利期間によってどちらがお得かが異なります。借り入れ前にシミュレーションしておくのをおすすめします。

一例として、ネット銀行大手の住信SBIネット銀行で、比較してみました。

前提条件

・借入金額:3,000万円

・借入期間:35年

・記事執筆時点の金利を適用

・当初固定金利では、固定期間終了後に変動金利を選ぶ

■変動金利

| 金利プラン | 金利(年) | 総返済額 |

|---|---|---|

| 当初引き下げ | 0.77%→5年後0.975% | 35,129,899円 |

| 通期引き下げ | 0.44% | 32,385,397円 |

■当初3年固定

| 金利プラン | 金利(年) | 総返済額 |

|---|---|---|

| 当初引き下げ | 0.72%→3年後0.975% | 35,200,642円 |

| 通期引き下げ | 1.4%→3年後1.225% | 37,105,404円 |

■当初10年固定

| 金利プラン | 金利(年) | 総返済額 |

|---|---|---|

| 当初引き下げ | 0.91%→10年後2.075% | 38,736,762円 |

| 通期引き下げ | 1.31%→10年後1.475% | 37,975,051円 |

■全期間固定

| 金利プラン | 金利(年) | 総返済額 |

|---|---|---|

| 当初引き下げ | 1.87% | 40,949,201円 |

| 通期引き下げ | 2.92% | 48,002,161円 |

記事執筆時点の住信SBIネット銀行では、変動金利は「通期引き下げプラン」が、全期間固定金利は「当初引き下げプラン」が圧倒的低金利でした。

この傾向は、ほかの銀行もほぼ同じです。変動金利で「通期引き下げプラン」しか選べない銀行が多いのは、当初引き下げだと利用者にとって大損するからと考えられます。

当初固定金利では、銀行によってお得な金利プランが違います。

住信SBIネット銀行は、当初3年固定だと「当初引き下げプラン」、当初10年固定だと「通期引き下げプラン」のほうが割安でした。

ただし、当初固定金利の固定期間終了後の金利は、そのときの基準金利に基づいて変わります。景気が回復していれば、現在より高い金利になる可能性があります。

日本銀行は、物価上昇2%を目標にしています。固定金利期間後に、住宅ローン金利が1~2%上昇した場合の試算もしておくと安心です。

■低金利になりやすい金利タイプ・金利プランの組み合わせ

- 変動金利:通期引き下げプラン

- 全期間固定金利:当初引き下げプラン

- 当初固定金利は銀行によって異なる

借入当初の返済負担を減らす3つの方法

当初引き下げプランを検討する人の多くは、返済スタート直後の家計に不安を抱えています。

しかし、通期引き下げプランのほうが最終返済額が少ないと、どちらを選ぶか迷うと思います。

私は、通期引き下げプランを選び、別の方法で返済負担をカバーするのが望ましいと考えています。具体的には、以下3点のやり方がおすすめです。

■住宅ローンの返済負担を減らす方法

- 住宅ローン控除を活用する

- 手付金も借り入れる

- 繰上返済を行う前提で、毎月の返済額を少なめに組む

住宅ローン控除を活用

住宅ローン控除(住宅ローン減税)とは、住宅ローン借り入れから最長10年間、ローン残高の1%を所得税から控除する公的制度です。

2021年12月24日の閣議決定により、2022年から控除率は0.7%になりました。

住宅ローン返済初年度のローン残高が3,000万円なら、最大21万円が節税できます。住宅購入額が大きい人や、所得税を多く支払う人は特に有利です。

「当初10年固定の住宅ローンを借りたいけど、当初引き下げプランだと固定金利後に高金利にならないか不安」という人は、住宅ローン減税で10年間の家計を補てんするのもありです。

住宅ローン控除の申請は、年度末の確定申告によって行います。還付金の振込は、約1ヶ月後です。3月に申請すれば、4月中に振り込んでもらえます。

還付金の使いみちは自由なので、繰上返済するもよし、生活費として使うもよしです。

■住宅ローン控除の間は繰上返済をしないほうが得?

住宅ローン減税は、ローン残高に対して0.7%の控除となるので、残高が多いほうが節税効果が高くなります。そのため、「住宅ローン控除の10年間は繰上返済をしないほうがよい」という説もあります。

住宅ローン金利が低いときは、住宅ローン控除のほうがお得です。繰上返済をしても、減らせる利息が少ないからです。最初10年間は余裕資金を貯蓄し、11年目にまとめて繰上返済するのをおすすめします。

しかし、住宅ローン金利が高いと、繰上返済のほうがメリットがあります。低金利のときと同額を繰り上げ返済しても、節約できる将来の利息が多くなるからです。

収入が一定以下の人は、住宅ローン減税にくわえて「すまい給付金」という制度も利用できます。

マイホームの引き渡しから1年以内に申請すれば、最大50万円の給付金が1~2ヶ月で受け取れます。

あわせて読みたい:

すまい給付金とは 年収条件や期限、申請書の書き方をわかりやすく解説

手付金も借り入れ

不動産屋によっては、住宅購入時に「手付金」を支払う必要があります。いわゆる頭金です。

手付金の支払いは100万~300万円ほどになる場合も多く、マイホーム購入時に家計を圧迫しがちです。しかし、住宅ローンの多くは、手付金も含めて借り入れ可能です。

はじめは自己資金で手付金を支払う必要がありますが、住宅ローンの融資実行時に手付金のお金が再び手に入ります。

貯金があっても、手付金を払うと貯金がゼロに近い状態になるなら、無理せず住宅ローンで借り入れるのをおすすめします。住宅ローンは、あらゆるローンのなかでも圧倒的に低金利だからです。

事故や病気で思わぬ出費があった際、貯金がないと対応できません。そのようなトラブルで年率20%近くのカードローンを利用するよりは、住宅ローンで手付金も借りておくほうがずっとお得です。

繰上返済前提で毎月返済額を少なめに

月々の返済額はゆとりのある金額で設定し、積極的に繰上返済していく方法がおすすめです。

早めに住宅ローンを完済したいからといって、毎月の返済額を家計ギリギリに設定するのはおすすめできません。急な出費に対応できなくなります。

万が一返済が滞ってしまうと遅延損害金が発生し、さらに返済負担が増えます。遅延損害金は年15%前後と、カードローン並みにかかります。

家計に毎月7万円の余裕があるなら、住宅ローンの返済額は月4万円に抑え、毎月3~4万円は繰上返済や貯金にあてるくらいだと安心です。出費がかさむ月は、無理せず毎月の返済のみ行えばOKです。

■繰上返済は「元金」のみを減らせる

毎月の返済額は、もともと借り入れている「元金」にくわえて「利息」も含みます。一方、繰上返済は「元金」のみを減らします。

利息は、ローン残高の「元金」に対して数%の割合で発生します。そのため、繰上返済で元金が早く減ると、将来の利息も少なくできます。

特に高金利なときは、繰上返済による利息減少の効果が高くなります。

繰上返済を多く行いたい場合は、ネットから手数料無料で手続きできる金融機関を選ぶのが理想です。

今は、マイページからかんたんに繰上返済ができる住宅ローンが増えています。繰上返済手数料0円の銀行なら、手軽に手続きできます。

特にネット銀行の住宅ローンは、少額からの繰上返済ができるケースが多く、こまめに繰上返済しやすいです。

あわせて読みたい:

銀行ごとの繰上返済手数料の比較と最低金額のまとめ