資産運用に使える貯蓄型保険のうち代表的なものを紹介します

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

保険は、毎月一定の保険料を支払っていざというときに備え、その「いざ」がやってきたときに多額の保険金が払い出されるという仕組みです。

わかりやすい保険で言うと、自動車やバイクの事故に備える「自賠責保険」などが有名だと思います。

しかし、保険のなかには長年積み立てた保険料が、将来少し増えた状態で払い戻される「資産運用に使えるタイプの保険」も存在します。

貯蓄といえば銀行への定期預金が有名ですが、いわゆる「貯蓄型保険」も資産運用において定期預金と比較する価値のある商品です。

今回は保険を資産運用に使う方法についてまとめたいと思います。

目次

貯蓄型保険とは

保険には大きく分けて「掛け捨て」と「積立」の2種類があります。

掛け捨てタイプの保険は、前述の自賠責保険のように保険料を支払ったらそれで終わり、文字通り支払ったお金が残らないタイプです。一方、積立タイプの保険は毎月支払った保険料が満期時(または中途解約時)に戻ってくることから「貯蓄型保険」と呼ばれています。

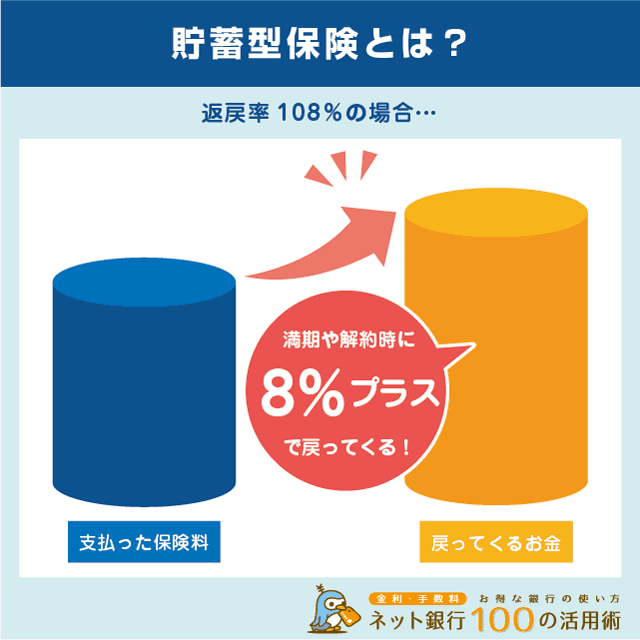

貯蓄型保険には返戻率(へんれいりつ)が設定されています。「戻り率」とも呼ばれる返戻率は、貯蓄した保険料が将来どれくらい増えて手元に戻ってくるか?を示す指標です。返戻率108%の場合、保険の解約時にこれまで支払った保険料が8%増えた状態で戻ってきます。

昨今の低金利では、10年満期のような長期の定期預金を組んでもほとんど利息は期待できません。そこで、戻り率がより高い貯蓄型保険を注目されています。

もちろん、貯蓄型保険は「保険」なのでいざというときの保障も付いており、保障と資産運用が同時にできるというメリットもあります。

貯蓄型保険のデメリットとは

定期預金よりも戻り率が高く保障までついてくるとなれば、良いことづくめのように思えます。しかし、資産運用に使える貯蓄型保険にもデメリットはあります。

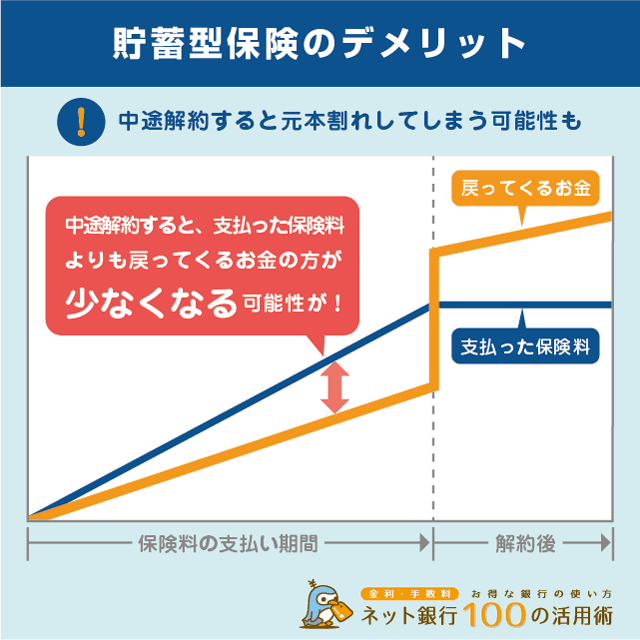

まず、中途解約すると元本割れしてしまう可能性があります。これまで積み立てた保険料よりも戻ってくるお金の方が少ない状態、つまり元本割れは返戻率が100%を割り込む状態で起こります。

貯蓄型保険の場合、満期を待たずに中途解約することもできますが、この場合は元本割れが起こる可能性があることを知っておく必要があります。

一方で、定期預金には元本割れはありません。満期を待たずに中途解約した場合、金利が減額されるなどのペナルティはありますが、通常の円定期預金であれば、元本を割り込むことは絶対にありません(仕組み預金や外貨預金はこの限りではありません)。

あわせて読みたい:

定期預金の解約手数料についてどれくらい損なのか調べてみました

また、貯蓄型保険は掛け捨てタイプの保険に比べて毎月の保険料が高いです。少なからず家計の負担になる保険料を長年にわたって毎月支払い続けなければならないというのは、貯蓄型保険のリスクの1つです。

長い人生では、さまざまなシーンで突発的にお金が必要になることがあります。このような状況に陥っても、保険料をずっと支払わなければならないため、実際、途中で保険料が支払えなくなり中途解約してしまう例もあります。

こうした事態に備えて、貯蓄型保険は余裕を持った金額だけを支払うように設定しておくのがコツです。

代表的な4つの貯蓄型保険を紹介します

貯蓄型保険で代表的なものは「学資保険」「個人年金保険」「養老保険」「終身保険」の4つです。

学資保険

子どもの将来の学費に備えて掛けておく保険です。

たとえば、子どもの大学の費用として学資保険を契約しておくと、その年齢に合わせて保険が満期を迎え、一定の返戻率を乗じた保険料が受け取れます。

お子さまの将来に必要となる資金のための積立として、学資保険を利用する人が多いです。

個人年金保険

国民年金などと同じく、老後に備える保険のことを個人年金保険といいます。

国民年金や厚生年金保険だけでは不安な場合でも、個人年金保険を掛けておくことで、将来に備えることができます。この保険の特徴は、保険金が「年金」扱いになることです。

また、生涯にわたって支払われるタイプの個人年金保険もあるので、長生きすることで利回りが高くなります。

養老保険

昔に比べて利率は大きく減りましたが、返戻率が高めに設定されているのが、養老保険です。

あらかじめ満期が決まっており、満期を迎えると死亡保険金と同じ金額の保険料を受取ることができます。

保険料が高いことや、満期が決まっているので保険の変更が行いにくいデメリットもあります。

終身保険

生涯にわたって保障を受けられる生命保険です。死亡保障がついているので、解約しなければ死亡時に家族等が保険金を受け取れます。

死亡保障を得るために保険期間をずっと続けても良いですし、途中で解約しても一定の保険料を受取ることができます。

また、貯蓄期間を短期間に限定し短期で保険料の払込を満了することもできます。

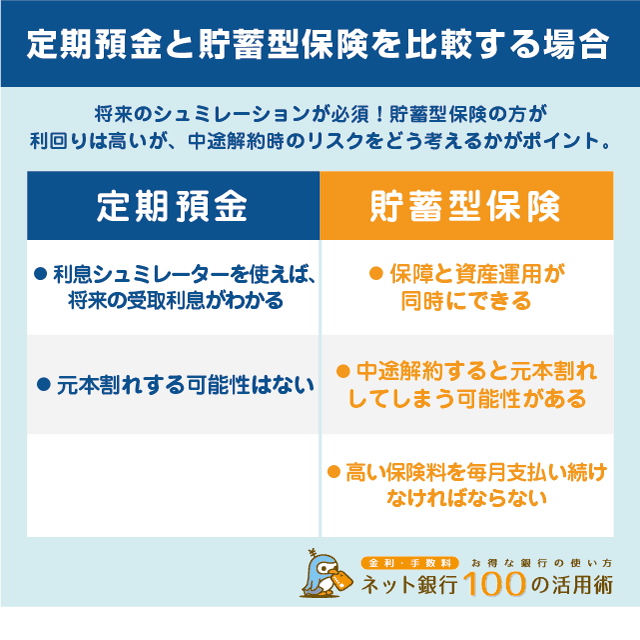

定期預金と貯蓄型保険を比較する場合

定期預金と貯蓄型保険を比較する場合は、将来のシミュレーションが必須となります。

貯蓄型保険は満期時の返戻率が決まっているケースがほとんどなので、運用率がどの程度か分かりやすいです。

今回の記事で説明してきた保険は「定額保険」と呼ばれる保険で、あらかじめ返戻率が決まっているタイプのものです。しかし、貯蓄型保険のなかには保険料の一部を投資信託で運用し、その結果次第で将来の受取額が変動する「変額保険」や、積立利率変動型保険といった複雑な商品もあります。

変額保険の場合、将来の利回りを予測することは困難なので、安全な資産運用という点ではあまりおすすめできません。

もし、ある程度のリスクを取って資産を増やしたいというのであれば、変額保険ではなく保険とは別で投資信託を購入した方が、将来の資産形成は行いやすいと思います。

定期預金も利息計算シミュレーターなどを使えば、将来どれくらいの利息を受け取れるかがわかります。

定期預金の場合、受取利息が複利で増えていく想定の元で計算することが大切です。

保険の場合は、中途解約時に想定していた戻り率が得られない可能性も含めた上で、検討することをおすすめします。

基本的には貯蓄型保険の方が利回りは高くなると思いますが、中途解約時のリスクをどう考えるかがポイントになると思います。

新サイト「1億人の投資術 – 勝てる投資家になる方法」をリリースしました。