iDeCo定期預金の手数料を節約し、お得に運用する方法 より高金利な貯蓄法も

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

節税しながら老後資金を形成できる「iDeCo」では、元本割れしない定期預金も選べます。

同じく非課税枠がある「つみたてNISA」は、投資信託しか選べません。投資によるリスクが怖い人も、イデコなら安全に積み立てられます。

しかし、定期預金は金利が低く、利息はあまり増えません。よりお得に運用するには、手数料の節約が重要です。

今回は、イデコ定期預金のメリット・デメリットを理解し、受け取る給付金をなるべく増やす方法を解説します。

記事の最後には、イデコ定期預金のデメリットをよりカバーするアイデアもまとめました。

目次

iDeCo定期預金のメリット

iDeCoを定期預金で運用する最大のメリットは、元本割れせずペイオフも対象になる安心感です。

投資経験がない人も、銀行預金に近い感覚で毎月コツコツ積み立てられます。税金を節約しながら着実に貯蓄できてお得です。

元本保証・ペイオフ対象

iDeCoの定期預金は、銀行の定期預金と同じく元本保証です。

預金保険制度「ペイオフ」の対象です。万が一金融機関が破綻しても、元本1,000万円と利息分までは保護されます。

投資信託にはない安心感があり、投資より貯蓄を好む人にとって魅力的です。

- 元本確保型

- 金融商品:定期預金、個人保険

どんな経済状況でも元本割れが起きない商品。 - 元本確保型以外

- 金融商品:投資信託

元本割れのリスクがあるが、高い利回りが期待できる。

定期預金は、元本確保型iDeCoなかでもっともイメージしやすい商品です。リスクある投資を選びたくない人や、保険商品がよくわからない人に人気です。

特に、元本保証のメリットが活かせるのは、中高年からiDecoを始めるケースです。50代以降からiDeCoを始める人は、定期預金がおすすめです。

50代からのiDeco運用は、給付金受け取りまでの期間が短く、投資信託だと元本割れの可能性も十分あるからです。

投資信託は、投資先だけでなく「時間」も分散することで、元本割れリスクを減らせます。運用から数年で元本割れしても、さらに何年か積み立て続ければ、多くの場合は再び黒字に転じます。

iDeCoの投資信託は、運用期間が長い40代までの人向けです。

税制メリットがある

iDeCoは、毎月の掛け金「全額」が、所得税・住民税から控除となります。

■控除の仕組み

税金は、額面収入からあらゆる「控除」を差し引いた金額に対して課します。

年収300万円の人は、300万円に対して税金がかかるわけではありません。仮に、所得控除額が合計100万円なら、200万円に対して所定の税率をかけて税金を算出します。

つまり、控除額が大きいほど、支払う税金は減ります。

年齢30歳・年収300万円の会社員(企業年金なし)が、毎月1万円をiDecoで運用すると、毎年3万6,000円が節税できます。60歳まで運用し続ければ、100万円以上の節税になります。

どの商品でiDecoを運用商品しても、税制メリットは共通して受けられます。

iDeCoでどれくらい節税できるかは、iDeCo公式サイトや各金融機関でシミュレーションできます。

iDeCo定期預金のデメリット

定期預金で運用するiDeCoには、デメリットもあります。

銀行と違い、iDeCo定期預金は60歳以上になるまで引き出せません。余裕資金で運用する必要があります。

さらに、元本保証という安心感と引き換えに、金利は非常に低くなります。運用益はわずかしか期待できません。将来の物価が上がると、相対的に損する可能性もあります。

60~65歳まで引き出せない

銀行の定期預金と違い、iDeCoの定期預金は60歳まで引き出せません。

イデコは「個人型確定拠出年金」という、自分で自分の年金を積み立てる制度です。その特性上、60歳までは積み立てしかできません。

50代からiDeCoを始めると、65歳まで引き出せない場合もあります。iDeCoの給付金を受け取れる時期は、運用期間によって異なります。

■iDeCoの給付金受け取り開始時期

| 運用期間 | 運用開始年齢の目安 | 給付金を受け取れる年齢 |

|---|---|---|

| 10年以上 | 50歳未満 | 60歳 |

| 8年以上10年未満 | 50歳以上52歳未満 | 61歳 |

| 6年以上8年未満 | 52歳以上54歳未満 | 62歳 |

| 4年以上6年未満 | 54歳以上56歳未満 | 63歳 |

| 2年以上4年未満 | 56歳以上58歳未満 | 64歳 |

| 1ヶ月以上2年未満 | 58歳以上60歳未満 | 65歳 |

銀行で申し込める一般的な定期預金は、満期までに中途解約できます。本来の金利より低めの「中途解約利率」が適用になるものの、どうしてもお金が必要なら普通預金に払い戻せます。

iDeCo運用中、家計が苦しくなったときにできるのは、積立の停止と掛け金の変更のみです。

積立停止には、郵送手続きが必要です。停止まで1~2ヶ月かかるうえに、運用停止中も数百円の手数料は払い続けるので、積み立てた資産が少しずつ減ってしまいます。

掛け金は、5,000円以上から1,000円単位で変更可能です。しかし、変更できるのは年1回のみです。一度掛け金を減額したら、来年まではそのまま積み立てねばなりません。

「出費が多い今月だけ積み立て額を減らしたい」という、柔軟な対応はできないので要注意です。

※転職や退職などで、被保険者種別が変わったときの変更は、掛け金変更にカウントしません。

金利が低い

iDeCoで選べる定期預金の金利は、年0.01~0.05%くらいが相場です。メガバンクや地方銀行の定期預金とほぼ同じ水準です。

利回り3~5%も期待できる投資信託に比べると、利息による資産形成効果はほとんどありません。

定期預金メインの人の多くは、預金金利が高い「ネット銀行」を使い始めています。ネット銀行は実店鋪を持たず運営コストをカットし、イデコの何十倍もの金利を提供しています。

この金利の違いは、長期間の積み立てになると、大きな利息差につながります。

iDeCoで取り扱う定期預金のなかでも、金利が高めの金融機関は以下のとおりです。金利差は年0.01~0.03%程度です。どれを選んでも利息はほとんど変わりません。

■iDeCo定期預金 金利比較

| 取扱金融機関 | iDeCo商品名 | 金利(年) |

|---|---|---|

| みずほ銀行 | イオン銀行iDeCo定期預金5年 | 0.01% |

| 三井住友信託銀行 | 三井住友信託DC変動定期5年 | 0.032% |

| 野村證券 | セブン銀行確定拠出年金専用定期預金5年 | 0.01% |

| SBI証券 | あおぞらDC定期(1年) | 0.01% |

iDeCoで定期預金を利用するときは、「スイッチング」にも注意が必要です。

スイッチングとは、イデコで運用の金融商品を途中で変えることです。イデコを定期預金で始めた後、途中で投資信託に変更できます。

しかし、定期預金を別商品にスイッチングすると、中途解約扱いになります。金利がほぼゼロになり、受取利息が大幅に減ってしまいます。

基本的には、定期預金で始めたiDeCoは、満期までの運用をおすすめします。

スイッチングは、どちらかというと「投資信託から定期預金への変更」のほうがおすすめです。

若いころに投資信託で増やした資産を、中高年になってから定期預金にスイッチングすれば、老後資金を安全に確保できます。

物価上昇に弱い

定期預金は、投資信託に比べて物価上昇に弱い運用方法です。

デフレが続く近年は実感しづらいですが、日本でも物価は年々上がっています。日本の大卒初任給は現在約20万円ですが、40年前は約10万円でした(厚生労働省「賃金構造基本統計調査」より抜粋)。

老後の生活費を月20万円と想定してideCoを積み立てても、いざ60歳になったら月25万円が必要かもしれません。そうなると、月5万円が不足する計算です。

日銀は、2%の物価上昇をめざしています。もし実際に物価が2%上がったら、利回り2%以下の運用では物価上昇に追いつかず、資産の価値が目減りします。

低金利な定期預金は、老後資金のための長期運用には、やや不利といえます。

なるべくお得にイデコ定期預金を運用する方法

メリットもデメリットもあるiDeCoの定期預金は、少しテクニックを使えばお得に運用できます。

■iDeCo定期預金をなるべくお得に運用する方法

- 手数料の低い金融機関を選ぶ

- 掛け金を年払いにする

手数料の低い金融機関を選ぶ

iDeCoの定期預金を利用すると、以下の手数料がかかります。このなかで金融機関で差が開くのは、毎月支払う運営管理手数料です。

- 加入時・移管時手数料

- イデコ加入時に必要な初期費用。どの金融機関も一律2,829円。

- 口座管理手数料

- 積み立て月のみかかる費用。どの金融機関も一律105円を、国民年金基金連合会に支払う。

- 資産管理手数料

- 毎月かかる費用。どの金融機関も一律66円を、運用委託する金融機関(信託銀行など)に支払う。

- 運営管理手数料

- 毎月かかる費用。金融機関ごとに異なる手数料を支払う。

- 給付手数料

- 60歳以降に、給付金を受け取るときに必要な費用。

運用管理手数料とは、イデコを申し込む銀行や証券会社に対して支払う費用です。大手銀行などでは、月々220~440円ほどかかります。

しかし、ネット証券では、運用管理手数料が無料の会社も多くあります。

イデコ公式サイト「iDeCoナビ」でも、手数料が低い金融機関を検索できます。

「手数料でイデコ金融機関を比較」というページで、月々の手数料が「171円」の金融機関は、運用管理手数料が無料です。

手数料が月171円というのは、すべての金融機関で必要な口座管理手数料(105円)と資産管理手数料(66円)しかかからない、という意味です。

掛け金を年払いにする

イデコの掛け金は、毎月払いだけでなく、1年に1回まとめて支払う年払いも選べます。

掛け金を支払う月に必要な「口座管理手数料(105円)」を、年払いにすると年1回だけの支払いになります。

月払いだと、口座管理手数料は年12回の支払いで、毎年1,260円です。年払いにすればこの費用が105円になり、年間1,155円の節約です。

定期預金で1,000円以上の利息を上げるより、iDeCoの手数料を節約するほうが簡単です。

預金金利で1,000円の利息を得るためには、年率0.05%で200万円の預け入れが必要です。

それだけの元金を用意しなくても、年払いにすれば1,000円以上の節約ができるのでおすすめです。

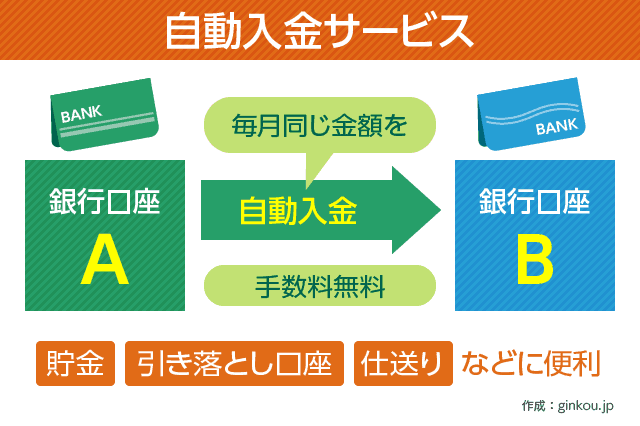

1年分の掛け金を貯められるか不安な人は、ネット銀行の「自動入金サービス」で、給与口座と分けて掛け金を貯めるのがおすすめです。

自動入金とは、毎月決まった金額を、決まった日に資金移動できるサービスです。ネット銀行なら、振込手数料などがいっさいかかりません。

給与振込口座が三井住友銀行で、ソニー銀行の自動入金サービスを使うとします。

三井住友銀行からソニー銀行へ、毎月1万円の自動入金設定にすれば、1年間で12万円が自動的に貯まります。

銀行の定期預金でiDeCoのデメリットをカバーできる

中高年からiDeCoを始めるなら、元本保証の定期預金もありです。しかし、20~40代の人は、iDeCoで投資信託にチャレンジする価値があると思います。

不安な人は、iDecoの投資信託と定期預金を半々で運用してもよいと思います。個人的には、投資信託はイデコ、定期預金はネット銀行をおすすめします。

投資信託は、長期間運用するほど元本割れのリスクが低くなります。日本の物価が長期的に上昇するように、世界経済も成長し、投資信託の価格もゆるやかに上がっていくからです。

世界的な金融危機のリーマンショック後も、積み立て投資信託を続けた人の多くは、運用で利益を得ています。

投資信託の運用で大事なのは、一時的な値下がりで不安になっても、こつこつと積み立て続けることです。

イデコは60歳まで引き出せません。一時的な値下がりで中途解約したくなっても、積立を続けられます。運用期間が10年以上あれば、一時期のマイナスも取り返せる可能性は十分あります。

満期までに「もう十分資産は増やせた」と思えば、定期預金にスイッチングして、資産が今以上に減らないようにすると安心です。

そのぶん、定期預金は銀行で行えば、iDeCoの「途中で解約できない」というデメリットをカバーできます。病気やケガなど、お金が必要になったときに備えられます。

ネット銀行のなかには、普通預金の金利が定期預金並み、もしくはそれ以上の銀行も多くあります。

記事執筆時点で預金金利No.1の銀行は、「あおぞら銀行BANK」です。ゆうちょ銀行ATMが無料で使え、お金を引き出したいときにも便利です。

詳細はこちら:

あおぞら銀行BANK 普通預金も定期預金も金利No.1の実力とは

ネット銀行の定期預金比較はこちら:

高金利で運用!定期預金に強みを持つネット銀行まとめ