ネット銀行100の活用術 川原裕也のプロフィール

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

こんにちは、株式会社クートンの代表を務めている川原裕也と申します。

私が当サイト「ネット銀行100の活用術」を立ち上げたのは2012年で、会社を設立して1年目のときでした。(この記事を書いているのが2019年なので、今から7年も前のことです)

当時はネット銀行が大きく普及しはじめていた時期でしたが、

- スマホはそれほど普及していなかった

- 今ほど低金利ではなかった

という点で、現在とは状況が異なっていました。

当時のネット銀行は、ATM手数料・振込手数料が安く、かつ預金金利が高いのが特徴でした。また、パソコンを使って銀行取引を行うのが普通でした。

しかしそれから7年が経ち、現在はスマホアプリで銀行取引することが当たり前となりました。加えて、ネット銀行各社は低金利の影響を受け、手数料や金利の面では優位性を見出しにくくなっています。

以前ほどお得感は薄れているものの、ネット銀行は常に最新のテクノロジーを取り入れてきたことで、セキュリティ面や、より快適な取引の実現においてはリードし続けていると感じます。

一方、金融サービスの仕組みが複雑化したことで、私たち消費者自身が正しい金融リテラシーを身に着けなければ、お金を増やすどころか、逆に減らしてしまうことになりかねません。

当サイトでは、各社が提供するサービスの中から、何が本当に良いサービスかを見抜き、選んではいけないサービスを避けるためのヒントをお伝えしていきたいと考えています。

今回は、私が過去に書いた記事から、おすすめしたいものをいくつか取り上げます。

おすすめの財テク商品

日本は「資産運用」に抵抗を示す方が多いように感じます。

日本人はお金が減ってしまうのが怖いと感じ、元本保証の安全な定期預金などを好む傾向にあると言われています。

しかし、経済の基本は「緩やかなインフレ(物価上昇)」によって成り立っており、長期的には現金(つまり定期預金)の価値は目減りしていくのが普通です。

インフレについて、わかりやすい例をあげます。

約50年前(1967年)の大卒の初任給は26,200円でした。今では信じられないかもしれませんが、当時は26,200円あれば1ヶ月生活することができました。

言い換えると、約50年前の26,200円は今の20万円ぐらいの価値に相当するということです。

しかし今日現在、私たちは26,200円で1ヶ月生活することが難しくなっています。この50年間で当時20万円ほどの価値があったお金は、2.6万円程度の価値に目減りしてしまったのです。

日本よりもインフレ率が高い海外(主に米国)では、物価上昇に備えて資産運用する人が数多くいます。

日本人が運用に対して消極的なのは、1990年台のバブル崩壊のあおりから、「平成」の30年間が「デフレ(インフレの逆)」の時代だったからです。

戦争の経験者が減っているように、今、社会のメインストリームにいる多くの人が「インフレ(物価上昇)」を経験したことがないため、運用の必要性がないと考えているのです。

今後、国内で金利上昇・インフレ率上昇が起こった場合には、私たちも資産を運用することを避けて通れなくなる時代が来るかもしれません。

資産運用にはリスクがあると思われがちですが、一言で「資産運用」といっても様々な方法があります。

住宅ローンの借換や、クレジットカード・電子マネーでポイントを貯めるといった財テクは、誰でも確実に行うことができる有効な運用手段です。

この記事では、これまで資産運用を避けてきた人向けに、手がけやすい運用方法を解説しています。

管理人イチオシ!

おすすめの財テク商品は?初心者にもできる1万円からの資産運用法

管理人イチオシ!

主婦の財テク方法7選!苦しかった家計が見違えるほど改善

家賃は月収の3割というのは嘘?

一人暮らしを始める時、多くの人が最初は賃貸物件に入居します。

自分自身で稼いだお金で家賃を支払い、さらに水道光熱費や食費をまなかなって生活することは、楽しくもあり、また家計的に苦しい思いをすることもあるかと思います。

一般的には「家賃は月収の3割が理想」だと言われています。

しかし、私がこの記事で出した結論は「月収の3割を家賃にするのは高すぎる」というものでした。

年収が右肩上がりではない今の時代は、給与に対する家賃の負担率はできる限り下げ、その他の費用を少しでも残せるような設計をすることが大切です。

給与に対する家賃の負担率を計算する前提として、

- 給与:総支給でははく手取りで計算

- 家賃:共益費などを含んだ金額で計算

としています。

本記事が推奨している家賃への負担率を25%まで下げると、仮に手取り月給16万円の場合、賃料4万円の部屋にしか住むことができません。

家賃4万円の部屋ということは、立地が悪かったり、狭かったり、築年数が古いアパートしか選べない可能性が高いです。

初めて一人暮らしをする多くの人は「自分が思っていたよりも条件の悪い家に住まなければならない」という現実に直面します。

こうした現実を受け入れることができず、好立地でピカピカの賃貸マンションに、無理をして住む人がたくさんいます。

しかし、家賃の負担割合を上げてしまうと、それだけで家計が苦しく、お金も貯まらない生活を強いられることになります。

これまで、家賃が高すぎる賃貸住宅に入居して失敗した友人を何人も見てきました。

もし手取り月給が16万円なら、実家暮らしをしながらお金を貯めるか、一部を親に援助してもらうことを私はおすすめします。

「良い家に住むこと」よりも「無理のない家計と貯金できる余裕」を重視した生活設計を行うというのが、私の考えです。

稼ぎが少ないなら、使うお金はより少なく。生活水準を上げるよりも、下げる努力をする。

常にそうした選択をとってきたおかげで、少なくとも私はこれまでお金に困ったことはありませんし、着実にお金を貯めることができました。

言い換えると、私自身にもお金がない時はありましたが、そのような時はお金がないなりの生活をしてきたということです。

賃貸契約は一度結んでしまうとそう簡単には変更できないため、継続的な固定費が発生します。

「家賃は月収の3割」という言葉に惑わされず、より慎重な選択をすることをおすすめします。

管理人イチオシ!

家賃は月収の3割というのは嘘?それを目安すると家計がかなり圧迫します

住宅ローンは変動金利・固定金利どちらを選ぶ?

マイホームを購入する時、多くの人が住宅ローンを組みます。

住宅ローンには大きく分けて

- 変動金利

- 固定金利

の2つがあります。

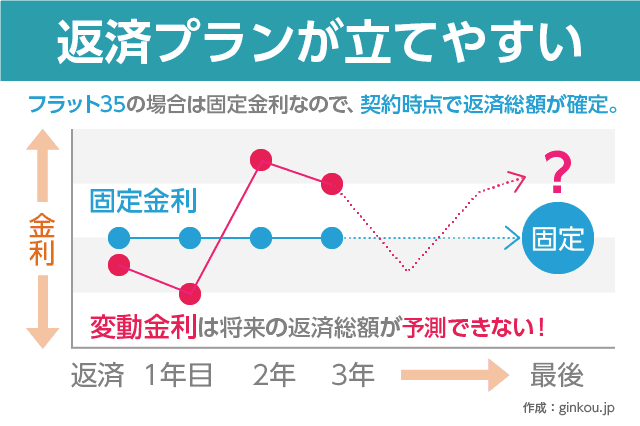

変動金利は将来的に、金利が上昇するリスクがあるものの、現時点における金利は、固定金利と比べて低めに設定されています。

固定金利は現時点における金利は変動金利よりも高めですが、契約時点で将来支払う利息が確定します。

住宅金融支援機構と民間の銀行が連携している「フラット35」は、最長35年間の返済が行える、固定金利の住宅ローンです。国が支援していることもあり、借入条件が良いのが特徴です。

様々なデータを見ると、半数以上の人が「変動金利」を選択しています。

なぜなら、変動金利の方が現時点では支払利息が少なくなるからです。将来、金利が上がった場合は、その時点で固定金利に切り替えるという選択もとれます。

しかし、現在の歴史的低水準の金利環境においては、35年という長期で見ると、金利は将来上がる可能性の方が高いと私は考えています。

フラット35で最も契約実績が多いのは「ARUHI(アルヒ)」という金融機関です。

銀行ではないため、契約に抵抗のある方も多いのですが、ARUHI(アルヒ)は上場企業なので安心感があります。

大手銀行でフラット35を契約するよりも、金利・手数料において大きく差が出ます。下記の記事では、フラット35に強みを持つARUHI(アルヒ)についてわかりやすく解説しています。

管理人イチオシ!

本当に安全?ARUHI(アルヒ)って銀行なんでしょうか?

また、実際にどれくらいの住宅ローンを組むべきなのか?についても、下記の記事で解説しています。

「住宅ローンの審査に通ったから、返済見込みがあると判断された」と考えるのは間違いです。

極端に言うと、銀行は貸したい時は誰にでも貸すし、貸したくない時は誰にも貸さないという行動を取ります。

審査に通すか通さないかは、審査に申し込む顧客の属性にもよりますが、それとは別に「銀行側の都合」によっても大きく左右されます。

つまり、住宅ローンの契約では、返済可能かどうかの判断を自分自身で考える必要があるということです。

世の中には「今は銀行が5,000万円まで融資してくれるから、当初考えていた家よりもグレードアップして、5,000万円の物件を買おう」と考える人が大勢います。

自分の年収に基づいた判断ではなく、銀行都合に振り回されて、過度な住宅ローンを契約してしまうのです。

健全な借入に目を向けると、年収500万円の人でも住宅ローンの借入額は3,400万円程度にとどめておくのが無難です。

しかしおそらく、3,400万円の借入では周りの人や自分の理想と比較して、かなりグレードの低い物件に住むことになると思います。

もしそれで満足できないのであれば、借入額を増やすという選択ではなく、頭金を増やすという選択で、よりグレードの高い家を購入すべき。これが私の意見です。

管理人イチオシ!

年収500万円の人はいくらまで住宅ローンが組める?返済額から試算

iDeCoで将来に備える

老後の生活資金に不安を感じている人はたくさんいると思います。

しかし、日本の年金制度はすでに維持することが難しくなっています。

日本の年金制度は、今の若者が、今の老人の生活を支えることによって成り立っています。現役世代が働いた給与から年金が天引きされ、そのお金が定年退職した方々が受け取る年金に充てられているのです。

しかし、人口が減少している日本では、これからさらに高齢化が進み、老人が多く、若者が少ない国になると言われています。

私たちが年金を受け取る側になった時、年金の原資を与えてくれる若者がいない。という状況が予想されるため、自分たちの身は自分で守らなくてはならない時代へと突入しているのです。

個人型確定拠出年金のiDeCo(イデコ)は、こうした問題への対策方法として優れています。

現役時代から自分自身で年金を積み立て、運用して増やし、そして将来は自分で築いた資産を年金として受け取る仕組みです。

税制優遇も行われており、

- 掛金拠出時の全額所得控除

- 運用利益の非課税

- 年金受取り時の公的年金控除または退職所得控除

という3つの税制メリットがあります。

iDeCoは金融機関によって選べる商品や手数料が大きく異なります。

中でも、ネット証券大手「マネックス証券」のiDeCoは非常に優れており、自信を持っておすすめできる内容です。

この記事では、マネックス証券のiDeCoで選びたいおすすめの投資信託を厳選しました。

管理人イチオシ!

マネックス証券のiDeCoでおすすめのファンドを厳選、良い投資信託を選ぶ

魚よりも魚の釣り方を覚えてほしい

金融サービスが多様化し、各社はあの手この手で私たちに金融商品を売ろうと考えています。

最近は、SNSやブログなどでそうした商品を紹介する方も増えました。当サイトも、そうした金融商品を紹介することで、手数料をいただいているという点で同じです。

しかし大切なのは「SNSで有名なあの人がおすすめしていたから」「あの著名ブロガーが使っているから」などの理由で、金融商品を選ぶことは避けて欲しいということです。

私がいつも肝に銘じている「金融の世界は罠だらけ」という言葉があります。

誰かの推奨によって得た「魚」には大抵、毒が混じっています。何も考えずに信じて食べてしまうと、思わぬ失敗に繋がりかねません。

重要なのは魚よりも「魚の釣り方を自分で覚えること」、つまり自分自身で良い金融商品と悪い金融商品を判断する目を養うことです。

そうした「目」を養うことに当サイトが少しでもお役に立てたなら、たいへん嬉しく思います。

2019年6月4日 川原裕也