損しないで資産運用を体験するためにクレジットカードのポイントを使う

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

ネット銀行100の活用術をご覧の方は、資産運用にも興味があると思います。

低成長、低インフレ、低金利の「3低」と言われる時代ですから、銀行の定期預金にお金を預けていてもほとんど利息は期待できません。

一方で、これからは「3低」が終了しインフレが来るという意見もあります。私はこの意見に賛成しており、近い将来インフレが来ると予想しています。

インフレが来ると、銀行預金の金利も上がりますが、インフレ率を下回る運用を行っていると実質的には資産が目減りしてしまうことになります。

こうした流れから、資産の一部を運用に回すことは私自身もおすすめしたい財産の防衛策なのですが、資産運用は元本割れのリスクがあるため、敬遠している方も多いと思います。

「資産運用に興味がある、でも損するのは怖い」という方は、セゾンカードが提供している「クレジットカードのポイントを使って投資をする」ポイント運用サービスを活用してみるのもおすすめです。

目次

ポイント運用サービスとは

「ポイント運用サービス」とは、セゾンカードが展開している、永久不滅ポイントを使って資産運用をすることができる「資産運用の体験サービス」です。

セゾンカードは、クレジットカードの利用金額に応じて「永久不滅ポイント」というポイントを付与しています。

永久不滅ポイントは有効期限がないポイントサービスなので、じっくりと貯めたい方に人気です。

また、永久不滅ポイントは1ポイントあたり約5円の価値があり、他社ポイントなどと交換することが可能です。

セゾンカードのポイント運用サービスは、100ポイント単位で、大和証券株式会社が運用するファンドラップ、大和アセットマネジメント株式会社、セゾン投信株式会社が運用する投資信託を疑似体験できます。

投資信託の運用に合わせて、投資したポイントが増えたり減ったりする仕組みです。

うまくいけば投資したポイントが増えます。これらのポイントは1ポイント単位で引き出せます。

もし損失となってしまった場合はポイントは減ってしまいますが、現金を損をしているわけではないので「ポイントで遊べたならまあいいか」と割り切れます。

もちろん、投資信託は一時的に値下がりしても、損益を確定せずにずっと保有し続けることもできます。有効期限のない永久不滅ポイントだからこそ実現できるサービスですね。

2つのコースで運用する

セゾンのポイント運用サービスには2つのコースがあります。いずれのサービスも手数料は無料です。

投資信託コース

アクティブコース、バランスコース、資産形成の達人コース、グローバルバランスコース、日本株(TOPIX)コース、アメリカ株コースの6つに分かれています。

株式、債券、日本のTOPIX連動、アメリカのS&P500連動、世界の株式債券連動など、実際に運用されている投資信託の状況に応じて増減します。

株式コース

永久不滅ポイントから交換したストックポイントが、実在する企業の株価に連動して増減します。

ストックポイントを運用して1株の価値にまで増やせたら、実際の株式に交換することが可能です。

※別途StockPointアプリのインストールが必要です。

※所定のポイント交換レートがあります。

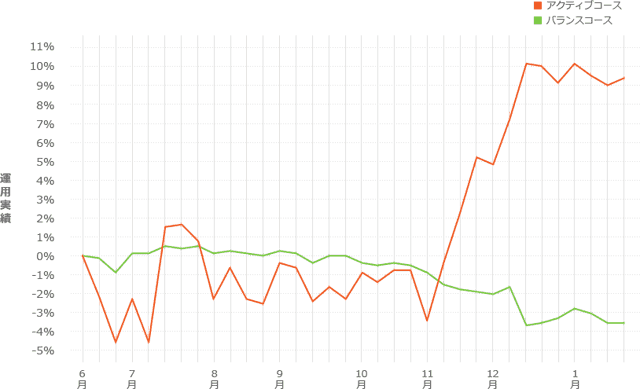

2016年6月から2017年2月までの過去6ヶ月間の実績は以下の通りです。現在はもっとコースが細かく分かれていますが、このころは投信の「バランスコース」と「アクティブコース」の2コースしかありませんでした。

本来なら安定的な「バランスコース」ですが、チャートを見るとマイナス金利の影響で値下がりしており、一方で「アクティブコース」は10%近いリターンが出ています。

ポイント運用の疑似体験とはいえ、なかなかリアルに資産運用を体験することができました。

マネックス証券のロボアドバイザー MSV LIFEで10万円の運用結果を公開

セゾンカードで人気が高いパール

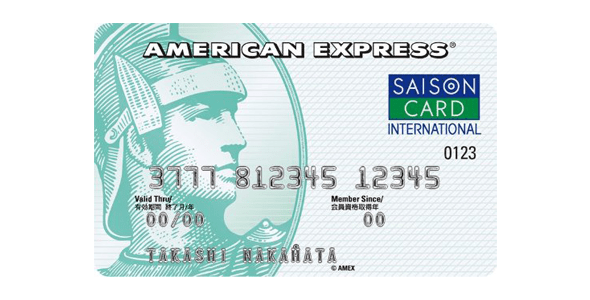

セゾンカードで特に人気が高いのは、セゾンパール・アメリカン・エキスプレス・カードです。

年1回の利用で次年度無料が無料となるため、「実質無料で使えるアメックスカード」として知られています。

アメリカン・エキスプレス・カードは、上質なサービスを提供するステータスの高いカードとしても有名です。

セゾンパールアメックスは、クレジットカード利用額1,000円ごとに1ポイント(5円相当)が貯まるため、実質的には0.5%のポイント還元率となります。

最短即日発行ができるので、申し込み時間帯によっては今日受け取れます。

▼セゾンカードの比較は姉妹サイト「クレジットカード広場」をご覧ください。

あわせて読みたい:

人気のセゾンカードを比較してみる!種類が多すぎてわからない件について

ほかにも確実性の高い運用方法があります

そのほかにも、確実性の高い資産運用方法があります。

最近私が注目しているのが、iDeCo(個人型確定拠出年金)です。

iDeCoは、将来の年金を増やすために最低5,000円から毎月コツコツと積み立てるサービスです。

積立金額を、さまざまな投資信託商品と自由に組み合わせて運用していきます。なかには「元本確保型商品」といってiDeCoで定期預金の運用をする安全な商品もあります。

私がiDeCoに注目している理由は、「もし投資で損失が出ても、iDeCoの節税額が圧倒的に大きいため、トータルで損する可能性が極めて低い」からです。

iDeCoは、政府の後押しによって生まれた仕組みです。よって、iDeCoの掛金は全額が所得控除になるので大きく節税することが可能となっています。

また、投資信託保有時の分配金や売却益は非課税、さらに将来年金を受け取る場合も「老齢給付金」として受け取るため、節税になります。

こうした確実性の高い資産運用方法を生活に取り込んでいけば、将来インフレがきても恐れる心配はありません。

iDeCoで特に力を入れているのは、ネット証券大手の「マネックス証券」です。

マネックス証券は、iDeCoの口座管理手数料が0円で運用することが可能です。

また、投資信託も優れたラインナップが揃っており、いまもっとも選びたいiDeCoの金融機関だと私は考えています。

あわせて読みたい:

マネックス証券のiDeCoでおすすめのファンドを厳選、良い投資信託を選ぶ

つみたてNISAでコツコツ資産運用する

つみたてNISAは、投資によって得た利益が最長20年間「非課税」になる制度です。

通常、投資利益には約20%の税金がかかります。しかし、つみたてNISA口座で購入した投資信託に関しては、税金を1円も支払うことなく、すべて利益として確保することが可能です。

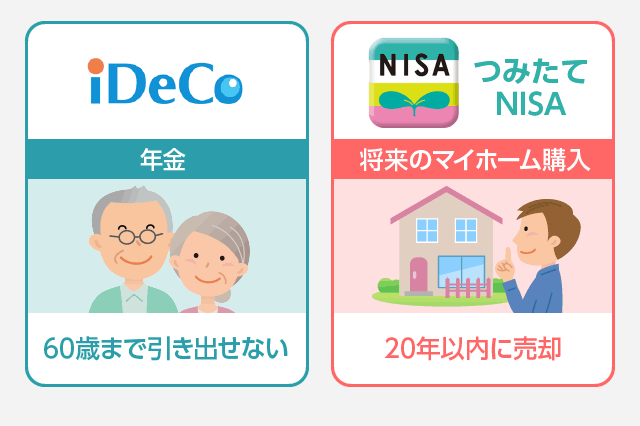

また、将来の年金作りを目的とした「iDeCo」は、原則として60歳になるまで解約できませんが、つみたてNISAはいつでも自由に売却できます。

つみたてNISAに力を入れる楽天証券

楽天証券は、つみたてNISAや投資信託の販売に力を入れています。

通常、投資信託の購入には最低でも1,000円程度がかかります。

しかし、楽天証券では100円から積立が可能となっているため、本当に小さな金額から、資産運用の体験ができます。

資産運用で損失を出してしまうのが怖いと考える人でも、毎月100円の投資ならリスクを取ってみても良いと思えるかもしれません。

また、セゾンが展開する「ポイント運用サービス」と同様に、楽天証券も「楽天ポイントでの投資信託の買付」ができます。

楽天市場や楽天トラベルで貯めたポイントなら、最悪なくなっても納得できるという方は、ポイントを使って投資信託を買ってみるのもおすすめです。

セゾンの「ポイント運用サービス」と楽天証券の大きな違いは、楽天証券では本物の投資信託を購入できることにあります。

セゾンの場合、あくまでも体験サービスという形になりますが、楽天証券の場合は「ポイントを使って投資信託を買う」ので、2,000本以上の商品から自分が気に入ったものを選ぶことが可能です。

楽天ポイントを活用して投資信託を買うことに興味のある方は、次の記事もご覧ください。さらにくわしい内容を解説しています。

あわせて読みたい:

楽天ポイントを使って100円から積立ができる楽天証券の投資信託