住宅ローンのボーナス払いは損?繰上返済と併用する最もおすすめの方法を伝授

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

住宅ローンを組むときにボーナス払いを利用すると、かえって返済総額が増えてしまう可能性があります。

ボーナス返済で損をしてしまう理由は、「ボーナス返済」と「繰り上げ返済」の違いにあります。

早くローンを完済したいなら、ボーナス返済ではなく繰上返済の方がいいです。

しかし、ボーナス返済にはメリットもあるので、繰上返済とうまく併用するのがおすすめです。

実際に返済額をシミュレーションしながら、「月々の返済額」と「最終支払額」をどちらも少なく抑えるコツを解説します。

ボーナス返済で損するケース

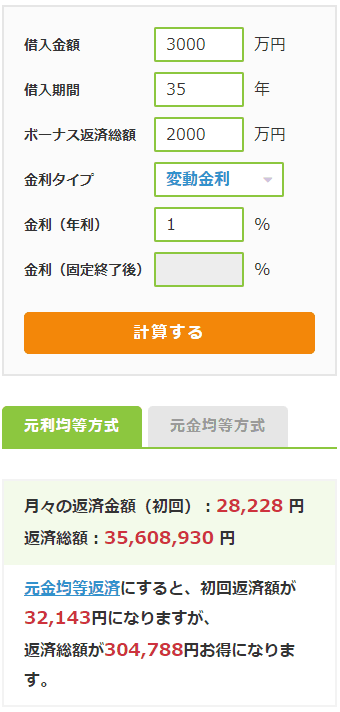

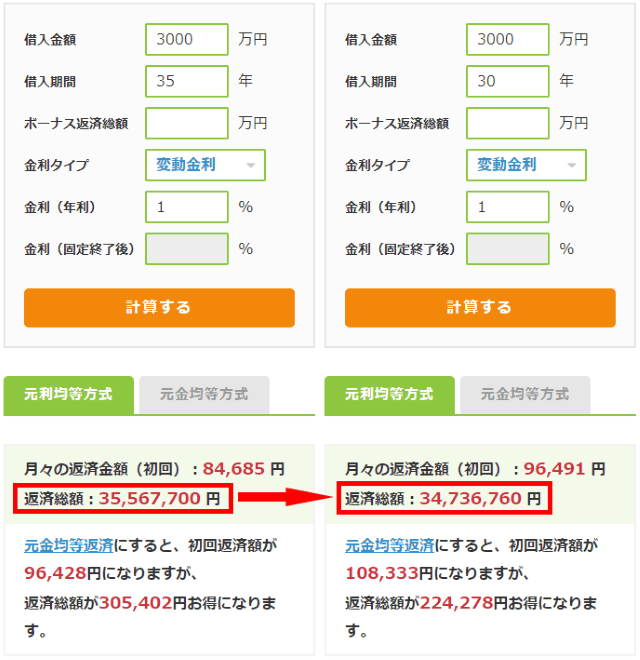

ボーナス返済と月払いの違いを見るために、当サイトの住宅ローン返済シミュレーターで返済額を試算してみました。

今回は、以下の条件で住宅ローンを組むと仮定します。

■今回のシミュレーション条件

- 借入金額:3,000万円

- 金利:年1%(変動金利)

- 借入期間:35年

- 返済方式:元利均等方式

まずは、3,000万円のローンのうち、2,000万円をボーナス返済すると考えてみます。1年あたりのボーナス返済額は約57万円と、積極的にボーナス払いを活用するイメージです。

その場合、合計返済額は35,608,930円でした。

▼実際のシミュレーション画面

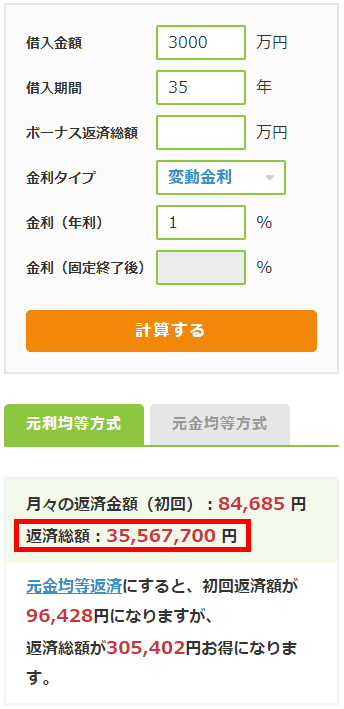

次に、ボーナス返済をせずに、月払いのみで住宅ローンを返済する場合をシミュレーションします。

すると、合計返済額は35,567,700円と、ボーナス返済をする場合より利息が50万円ほど少ない結果になりました。

▼実際のシミュレーション画面

「ボーナス返済はローン残高を減らせてお得」と思って利用したら、かえって返済額が増えてしまっています。

なぜこのような結果になったのかは、ボーナス返済の仕組みに原因があります。

ボーナス返済が割高になる理由

住宅ローンのボーナス払いは「返済を前倒しする」のではなく、「月々の返済額を減らす」ための制度です。

ローン残高は確実に減らせますが、完済が早くなるわけではありません。

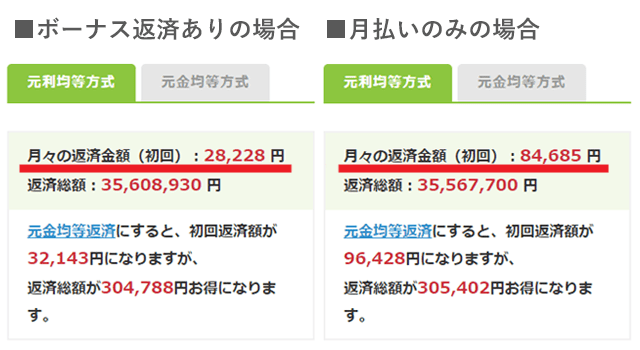

先程のシミュレーション結果で「月々の返済額」を比較すると、わかりやすいです。

2,000万円分をボーナス返済した場合、毎月の返済額は28,228円でした。一方、月払いのみだと84,685円まで高くなっています。

ボーナス払いによって、月々の返済を6万円近く減らせています。

毎月84,685円を返済しなければいけないところを、ボーナス払いで月々の返済額をまとめて支払うようなイメージです。

よって、月々の返済額を減らす目的なら、ボーナス返済は効果的です。しかし、住宅ローンの最終返済額を減らしたい人には向いていません。

住宅ローンの返済額を減らすのにもっとも効果的なのは、「期間短縮型」の繰上返済です。

返済額を減らせるのは繰上返済

住宅ローンの繰上返済には2タイプあり、そのうち「期間短縮型」を利用すると、最終返済額を減らすことができます。

- 期間短縮型

- 毎月の返済額を変えず、住宅ローンの返済期間を短縮する繰上返済

- 返済額軽減型

- ローン返済期間を変えず、毎月の返済額を減らす繰上返済(ボーナス返済と同じ仕組み)

ローンの利息は、日割り計算で加算されていきます。1日でも早くローンを完済した方が、最終的に支払う金額は少なくなります。

たとえば、先程の35年で返済するシミュレーションプランを、繰上返済によって5年前倒しで完済するとします。すると、100万円近くの利息をカットできます。

期間短縮型の繰上返済は、利息を節約する効果が高いと言えます。

ボーナス払い・繰上返済の併用がおすすめ

最後に、ボーナス返済と繰上返済の違いをふまえて、「月々の返済額」と「返済総額」をどちらも少なく抑える方法を解説します。

返済総額を抑えることだけを優先すれば、ボーナス払いなしでとにかく早く完済するのがベストです。毎月の約定返済額をなるべく多くし、繰り上げ返済も行えば、早めに返済が終わります。

しかし、あまりにも月々の返済額が大きいと、入院などの突然の出費に備えるのが難しくなります。毎月の返済額は、突然の出費があっても返し続けられるプランを立てるべきです。

毎月の返済とトータルの利息、両方を少なくするためには、以下の3点をおさえるのがポイントです。

- 借入期間を短めにする

- 少額のボーナス返済を利用する

- 余裕資金は「期間短縮型」の繰上返済

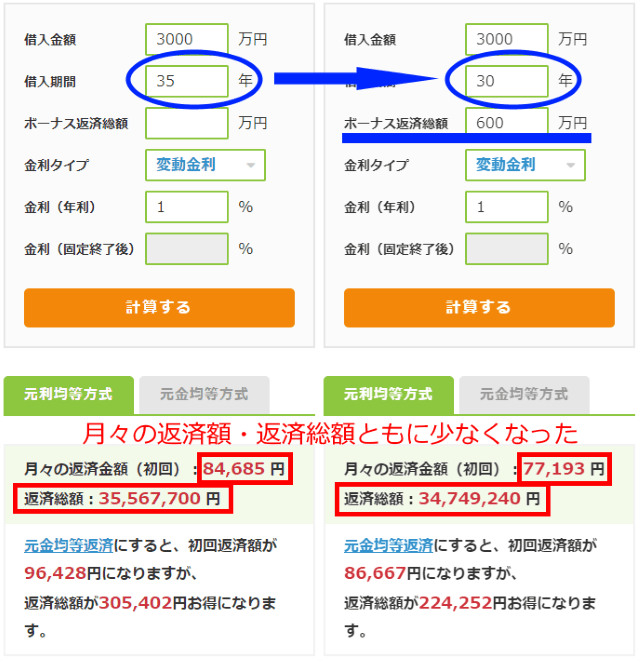

ためしに、3,000万円の住宅ローンを35年・月払いのみで返済するプランを、「30年・ボーナス払いあり」に変更して再度シミュレーションしてみます。

返済期間を5年短く設定するので、本来であれば35年返済より毎月の返済額が高くなります。

しかし、ボーナス払いを600万円(毎年20万円で返済するペース)で設定すると、毎月の返済額と返済総額をどちらも引き下げられました。

▼実際のシミュレーション画面

ボーナス返済は、ボーナス払いにあてる割合が多くなるほど、最終的に支払う利息が増えて損になる仕組みです。

上記は、ボーナス払いを借入金額の2割に抑えたことで、利息が膨らむことを防げました。

余裕資金があるときに「期間短縮型」の繰上返済もできれば、さらに利息が減ります。たとえば、借入期間が25年に早まれば、100万円近くの利息カットが可能です。

ボーナス返済は少額にして、あとは繰上返済でカバーするのは、個人的にかなりおすすめの方法です。

「返済総額より、毎月の返済額を減らす方を優先したい」という人もいるかもしれませんが、それでもボーナス払いに依存するのはおすすめできません。

近年はボーナスが安定しない企業が増えてきている上に、教育費や介護費にお金がかかったり、病気で収入が減ったりするリスクもあるからです。

最初からボーナス払いの割合を増やすより、「返済額軽減型」の繰上返済で臨機応変に返していく方が安全です。

ボーナス返済を少なめにするぶん、繰り上げ返済をこまめに行うためには、繰り上げ返済手数料が無料の住宅ローンを選ぶのが望ましいです。

繰り上げ返済手数料が無料の銀行は、ネット銀行に多いです。

メガバンクもネットバンキングから返済すれば無料になりますが、窓口だと5,000円以上の手数料がかかるので要注意です。

あわせて読みたい:

銀行ごとの繰上返済手数料の比較と最低金額のまとめ