【老後2,000万円問題まとめ】自分が必要な老後資金とは 計算方法を解説

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

「老後に年金で生活するには、2,000万円が不足」という老後2,000万円問題が、話題になりました。

これを機に、貯蓄や資産運用に興味を持つ若者が増えました。「本当に2,000万円が必要なのか」と疑問を投げかける専門家も続出しました。

老後にどれくらいのお金が必要かは、人によります。個人的には、老後にどれくらいお金が必要かわからない人が多い点が、一番の課題だと思います。

もらえる公的年金の額は、人によって違います。退職金制度がない企業も、増えつつあります。

今回は、自分にあったライフプランを考える方法を、順に説明します。

老後2,000万円問題のきっかけになった金融庁の報告書は、日本の老後資金事情を知る参考になります。まずはこの報告書を、わかりやすくポイントを絞って解説します。

目次

老後2,000万円とは?

老後2,000万円問題が話題になったのは、2019年6月3日に金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」を発表したのがきっかけです。

メディアが「年金制度が維持できなくなるのか」「年金で生活できないのか」と批判しました。けれどもそのような内容は、書いていません。

現在のままでも、年金制度は破綻しません。日本の年金制度は、マクロ経済スライドという仕組みによって、年金給付の水準を自動調整しているからです。

■マクロ経済スライドとは

マクロ経済スライドとは、物価や賃金の変動によって、年金額を調整する制度です。

物価や賃金が上がると、本来は同じ比率で年金受給額も上がります。そこでマクロ経済スライドを発動すると、年金の上昇幅が少し縮まります。

手取り賃金が1%上がったから、年金受給額も1%上げるのではなく、年金の上げ幅を0.8%に調整するようなイメージです。上げ幅を抑え、現役世代が将来受け取る年金不足を防ぎます。

あくまで縮めるのは「伸び幅」です。賃金や物価が上がったのに年金額が前年から減る、ということはありません。

公的年金のみで生活できるかは、人によります。年金受給額は、会社員か自営業か、既婚者かなど、さまざまな条件で変わるからです。

現実的には「定年後を年金だけで暮らす」のは、難しいかもしれません。しかし、全員が老後に2,000万円が必要ではないのです。メディアが騒ぎ立てるほど、悲観的になる必要もありません。

金融庁の報告書をわかりやすく解説

老後2,000万円問題の発端になった報告書自体は、将来への危機感をあおるような内容ではありません。日本経済の現状をふまえたうえで、どのような対応ができるかをまとめた資料です。

ポイントのみ抜粋すると、以下のような内容です。

■「高齢社会における資産形成・管理」の大事な内容

- 単身の高齢者が増える

- 老後は「夫婦で」月5万円不足

- 退職金は減少傾向

- 「資産寿命」を伸ばす必要がある

単身高齢者が増える

これからも高齢化が進むのは、誰もが知る事実です。報告書では、いま60歳の人のうち、4分の1は「95歳まで生きる」という試算もあります。

特に、一人暮らしの高齢者は、年々増加中です。独身者や、子どもがいない夫婦が増えました。「持ち家で子どもと暮らし、老後は子どもが親の面倒をみる」という従来のモデル家族は、減っていきます。

子供がいない高齢者世帯が、特に気をつける必要があるのは認知症です。今や65歳以上の高齢者の4人に1人は、軽度の認知症、もしくは認知症といわれます。

認知症で判断力が低くなると、お金を正しく使えない可能性があります。高齢になってからではなく、判断力が高いうちに老後資金に備えるのが大事です。

金融機関によっては、認知能力に問題ありと判断すると、取引に制限をかける場合もあります。

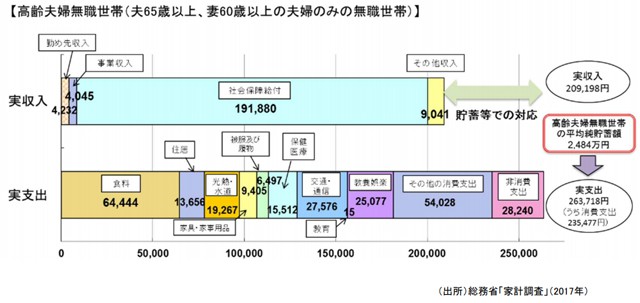

老後は「夫婦で」月5万円不足

「老後2,000万円問題」と騒がれたのは、報告書で「年金受給後は収入が減り、毎月5万円が赤字になる」というモデルケースを記載したのが原因です。

確かに報告書では、毎月5万円が不足すると明記があります。人生100年時代と想定すると、2,000万円足りない計算になります。

しかしここで取り上げているのは、「夫65歳、妻60歳以上の無職夫婦」の事例です。夫婦で5万円が足りず、1人あたりの不足額は毎月2.5万円という試算です。

収入も年金給付に移行するなどで減少しているため、高齢夫婦無職世帯の平均的な姿で見ると、毎月の赤字額は約5万円となっている。

この毎月の赤字額は自身が保有する金融資産より補填することとなる。

試算に使った老夫婦モデルの収支では、人によっては支出を減らせる点もたくさんあります。

この試算では、2人分の交通・通信費が27,576円です。格安スマホを使い、マイカーを持っていないなら、1万円前後になる可能性もあります。

市区町村によっては、高齢者は「敬老パス」などの交通費助成があり、格安で外出できます。

金融審議会「市場ワーキング・グループ」(第21回)厚生労働省提出資料より引用

さらに上記は、夫婦どちらも働いていない場合のモデルです。定年後も働けば、そこまで深刻な老後資金不足にはなりません。

日本は海外に比べ健康な高齢者が多く、定年後も働ける人が多めです。

定年制が始まったのは、明治時代からといわれます。明治時代の定年は55歳でしたが、当時の平均寿命は約50歳です。

男性の平均寿命は、明治から令和にかけて30歳以上伸びています。しかし、定年退職する年は、10年しか伸びていません。

そう考えると、「定年65歳以降も、健康なら働く」という流れは、自然なのかもしれません。

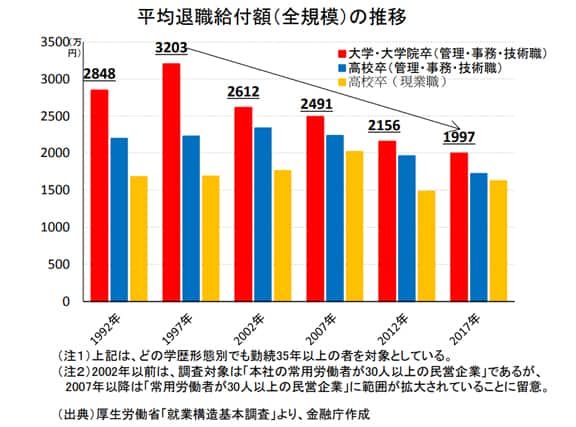

退職金は減少傾向

企業で定年まで働いた人が受け取れる「退職金」を、老後資金にあてる人もいると思います。企業年金として受け取るケースもあります。

一方、退職金の平均額は、年々減っています。1997年には、大卒・大学院卒の平均退職給付額は、3,203万円でした。2018年の実績では、1,983万円と半分近い額です。

退職金制度がある企業で働く人は、どれくらいの退職金をもらえるか調べることをおすすめします。

退職金は、勤続年数によって決まります。転職回数が多い人は、思うより少ない額かもしれません。

退職金目安の計算方法などは、以下の記事でくわしく解説しています。

参考記事:退職金の相場金額は?退職金以外の老後資金の確保の方法は?

また小規模な企業を中心に、退職金がない企業も増えています。

退職金制度がない企業で働く人や、自営業・フリーランスの人は、老後資金を自分で用意する必要があります。

特に自営業の人は、会社員や公務員と比べると公的年金が少なめです。対策が必要です。

会社員や公務員の人は、老後に国民年金と厚生年金を受け取れます。

個人事業主は、国民年金しかもらえません。公的年金以外に、自分で老後資金を積み立てる必要があります。

「資産寿命」を伸ばす必要がある

報告書の中では、「資産寿命を伸ばす」「金融リテラシーを高める」という言葉がよく出ています。

資産寿命とは、資産が尽きるまでの期間です。高齢化社会では、資産を長持ちさせ、老後に備えるのが必要です。

資産寿命の伸ばし方の意識調査では、「働く期間を伸ばす」「生活費の節約」と回答する人が多いようです。もちろん、これらも資産寿命を伸ばすのに効果的です。

そのなかで「資産運用(投資など)をする」と回答する人は、まだ少ない状況です。

海外では「投資」を行う人が多い一方、日本は貯金思考が強い傾向です。同調査でも、「投資の資産や知識がないから、資産運用にチャレンジできない」という回答者が多数いました。

日本では、金融教育を受ける機会が少なく、リスクある投資に不安を感じやすいのかもしれません。

実際は、日本の預金金利は長年ほぼゼロです。銀行に預けたお金は、ほとんど増えない状況です。

高度経済成長期には、定期預金金利が約8%もありました。

銀行にお金を預けるだけで、毎年8%分の利子がもらえるという、今では考えられない好景気です。

現代は大手銀行にお金を預けても、利子に期待できません。並行してほかの資産形成もしたいところです。

金融リテラシー(お金を活用するための知識や能力)を高め、貯金と並行して投資もする

ようになると、より効率的に資産寿命を増やせます。

現代は、個人のライフプラン多様化の時代です。自分で自分の資産を作るための金融リテラシーが、求められます。

昔は、大学を卒業して新卒入社、結婚して子供ができて、マイホームを買って定年を迎える……という、一般的な家庭モデルがありました。ある程度、周囲と同じようにすれば、不安のない老後を過ごせました。

今は独身の人が増えるなど、生き方もさまざまです。「こうすれば老後は安心」という、一般論を語るのが難しい時代です。

老後資金を考える前に調べておく4点

自分が、どれくらいの老後資金が必要か計算するには、まず現在の状況を把握するのが大事です。

最低限知っておきたいのは、以下4点の状況です。

■老後資金を考える前に確認するポイント

- 貯金額

- 将来もらえる公的年金(見込み)

- 退職金など、将来手に入るお金

- ローンの状況

まずは、自分の貯金額や、将来まとまって入るお金があるか確認します。

公的年金の受給予定額は、日本年金機構の公式サイト「ねんきんネット」に登録すると、かんたんに試算できます。

ねんきんネットの登録は、年金手帳を用意すれば3分ほどで申請できます。5営業日ほどでIDが発行され、いつでもログインできます。

公的年金以外で、将来手に入るお金も把握します。退職金はあるか、老後資金として積み立てるお金があるかなど、定年までにどれくらい貯まる見込みか確認すると安心です。

■老後の備えになる資金(一例)

- 退職金や企業年金

- 財形貯蓄

- iDeCo(個人型確定拠出年金)

- NISA(少額投資非課税制度)

- 貯蓄型生命保険の解約返戻金

- 長期の定期預金

住宅ローンや奨学金などの借り入れがあるなら、残高や完済見込みもチェックします。

退職金で住宅ローンを一括完済できるなら、返済の優先をおすすめします。

老後の生活費の目安

老後に用意できるお金を把握したら、どれくらいのお金を使うか確かめます。

総務省が毎年実施する「家計調査」では、年代ごとの支出統計があります。2020年の調査結果によると、65歳以上の世帯の支出は以下のとおりです。

家計調査は、食費などの最低限の生活費だけでなく、交際費や教養娯楽費もふくめての計算です。平均的な老後生活を送る分には、これくらいのお金があれば、ひとまず安心です。

上記より少ない支出でも生活はできますが、ひとつの目安として知っておくと安心です。

貯金が苦手な人は積立サービスを活用

ここまで確認し、やはり老後資金が不安なら、老後のための資産を作り始めてもいいかもしれません。

老後資金の作り方には、いくつもの方法があります。お金があると使う人など、貯金が苦手だと感じる人は、積立型の資産形成がおすすめです。

銀行口座から毎月自動でお金を移せば、着実にお金を貯められます。1ヶ月1万円貯めるだけでも、30年で360万円になります。

給料天引きの「財形貯蓄」ができる企業に勤めているなら、最も確実にお金を貯められます。勤め先に確認するのをおすすめします。

勤め先に財形貯蓄制度がなければ、積立定期預金で同じように自動貯蓄できます。

老後2,000万円問題が話題になってからは、投資などの資産運用に興味を持つ人も増えています。

投資にも積立タイプのサービスがあり、国が推奨する「つみたてNISA」もその一つです。

長期的に積立投資を行うと、元本割れのリスクが低くなります。つみたてNISAなら、一定の運用益が非課税になるメリットもあります。

参考記事:つみたてNISA、どこで始める?初心者こそ銀行ではなくネット証券がおすすめの理由

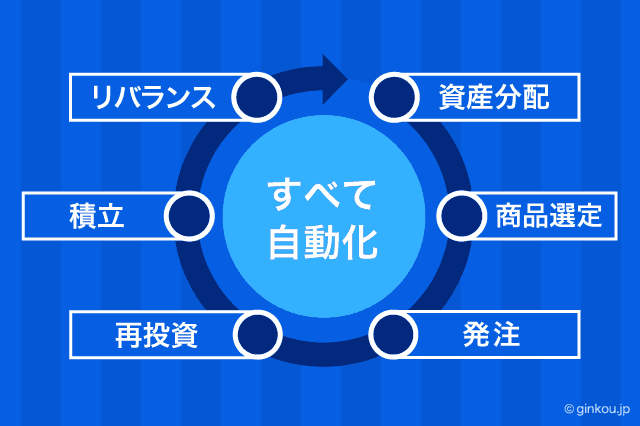

投資初心者の人は、全自動で資産運用できるロボアドバイザーもおすすめです。

ロボアドバイザーとは、世界水準の分散投資をすべておまかせできるサービスです。

ロボアドバイザーを扱う金融機関は、ウェルスナビとTHEO(テオ)の2社が代表的です。

どちらも少額からの積立投資が可能です。運用実績も、着実につみあげています。投資に初めてチャレンジする人に向いています。

この2社は銀行との提携も多く、新たに口座開設しなくても利用できるケースがあります。たとえばウェルスナビは、ネット銀行最大手の住信SBIネット銀行と提携しています。

あわせて読みたい:

WealthNavi for 住信SBIネット銀行の評判は?ウェルスナビの口コミ