マイナス金利導入で定期預金金利が下がった今、考えられる資産運用先

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

マイナス金利の導入によって、銀行が次々と預金金利を引き下げ始めました。

もともと、銀行にお金を預けても利息がほとんど期待できない低金利の時代が続いていましたが、マイナス金利によって預金金利の下げは加速しています。

定期預金は元本保証かつペイオフ(預金保険制度)の対象となるため、とても安全な資産運用先です。しかし、利息がほとんど付かないのであれば、ほかの運用先を検討する必要性も出てくるでしょう。

定期預金金利が下がった今、考えられる運用先をまとめてみました。

目次

定期預金の代わりに考えられる資産運用先

定期預金の代わりになる安全な資産運用先として、真っ先に考えられるのが「日本国債」です。しかし、日本国債への投資はおすすめしません。

なぜなら、私たちと同じように、マイナス金利によって銀行もお金の貸出先(または運用先)に困っています。そして、銀行の持つ資金が真っ先に向かった資産が「日本国債」でした。日本国債に銀行の買いが殺到したため、現在は国債利回りも低下しており、良い資産運用先とは言えなくなっています。

J-REIT(Jリート)

定期預金、そして国債の代わりとして考えられる運用商品としてJ-REITが人気です。J-REITは「上場不動産投資信託」のことを指し、証券会社を通じて東証REIT市場で株式と同じように売買します。

投資家からお金を集め、その資金を使ってたとえば六本木ヒルズのような大型の不動産に投資します。そして、テナントから得た賃料を投資家に分配するというのが、J-REITです。

売買状況によって値上がり、値下がりしますし、配当金と同じように年1回~2回の分配金が支払われるため、株式とほとんど同じです。

しかし、J-REITは不動産賃貸をおもな事業としているため、事業会社の株式と比較して、

- 株価の値動きが安定している

- 分配金利回りが高い

といった特徴があります。

証券会社への口座開設が必要なこと、そしてリスクが伴う資産であることから、抵抗がある方も多いと思います。

しかし、国債で運用利回りが期待できなくなった現在、銀行が次に投資対象として考えているのがJ-REITなのです。

銀行のお金の流れを簡単に説明すると

①マイナス金利で預金の貸出先・運用先に困る

↓

②まずは国債に投資、しかしほかの銀行も含めて皆が国債を買いまくった結果、国債の利回りも低下

↓

③日本がダメなら海外へ、ということで外貨預金に資金が向かう。しかし円高で買うことを躊躇

↓

④安定性が高いリスク資産であるJ-REITに資金が向かう

↓

⑤合わせて投資信託やベンチャー企業への投資など、高い利回りを求めて資金が少しずつリスク資産に移行

J-REITは確かにリスクがある投資先です。しかし、銀行が国債、そして外貨預金の次に投資対象として考えているのが、J-REITなのです。

→こちらのサイトでJ-REITのくわしい説明を行っています。

もちろん、お金に余裕がある人は現物の不動産投資にチャレンジしても良いと思います。

また、東証が新しく設立した「インフラファンド市場」に上場する銘柄も今後増えてきます。インフラファンド市場は、J-REITと同じような感じなのですが、太陽光発電などのインフラ資産に投資をして、その売電収入などを投資家に分配するという仕組みです。

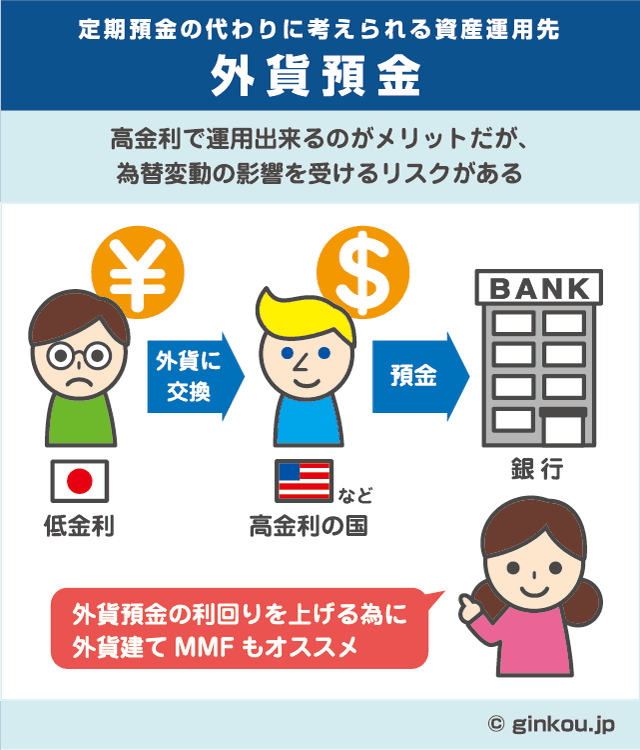

外貨預金

先にJ-REITを紹介してしまいましたが、銀行が国債の次に考えた運用先は実は外貨預金でした。

外貨預金も元本保証ではないのでリスクはありますが、預金であることには変わらないので為替変動を除けば安全な資産といえます。

日本は金融緩和によって低金利が続いていますが、海外ではまだまだ高い政策金利を維持している国も多いです。アメリカもゼロ金利政策を終了し、今後は利上げモードに入ります。

外貨預金は高金利で運用できるのがメリットですが、為替変動の影響を受けるリスクがあります。円安になれば為替差益を得ることができますが、逆に円高になると為替差損が発生してしまいます。

為替が円高になっているとき、私たち個人投資家は「逆張り」ができますので、円高の今がチャンスだと考えて買い向かうこともできます。しかし、銀行は基本的にリスク回避しながら資産運用をするため、為替が円高のときは外貨預金での運用を控え、逆にトレンドが円安になってから買い向かうというスタンスです。

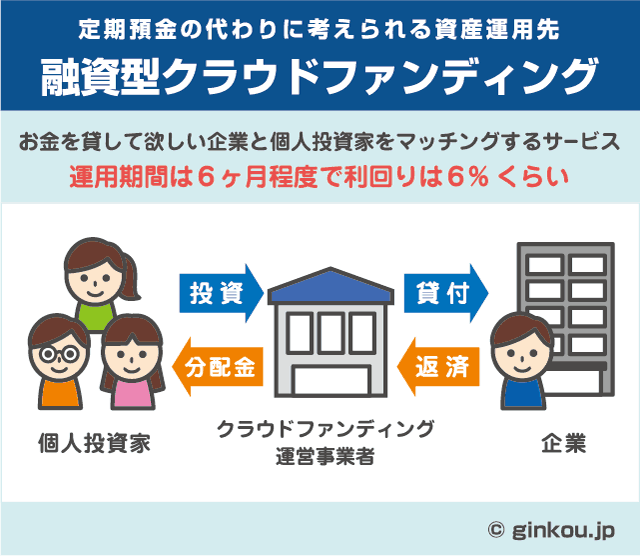

融資型クラウドファンディング

まだあまり知られていない運用先ですが、新しい資産運用の方法として融資型クラウドファンディングというものがあります。

リスクはJ-REITなどと同じくらいと言われていますが、未知数です。。。

融資型クラウドファンディングとは、お金を貸して欲しい企業と個人投資家をマッチングするサービスです。

本来、企業は銀行からお金を借りるのが普通です。しかし、支払う手数料を最小限にできるメリットや、何らかの理由で銀行からお金を借りられないという理由で、融資型クラウドファンディングで個人投資家からお金を集めるケースがあります。

お金を貸し付ける企業の信用調査や担保取りは、クラウドファンディング運営事業者が行ってくれるので、私たち個人投資家はファンドを選んで出資するだけです。

運用期間は6ヶ月程度で利回りは6%くらいの案件が多いです。

代表的な事業者は、

- オーナーズブック

- クラウドバンク

など。

しかし、貸し付ける企業の情報が不透明であることに不安を感じる側面があるのも事実。融資型クラウドファンディングはハイリスク・ハイリターンであり、あくまでも「投資経験者」におすすめしたい運用方法です。

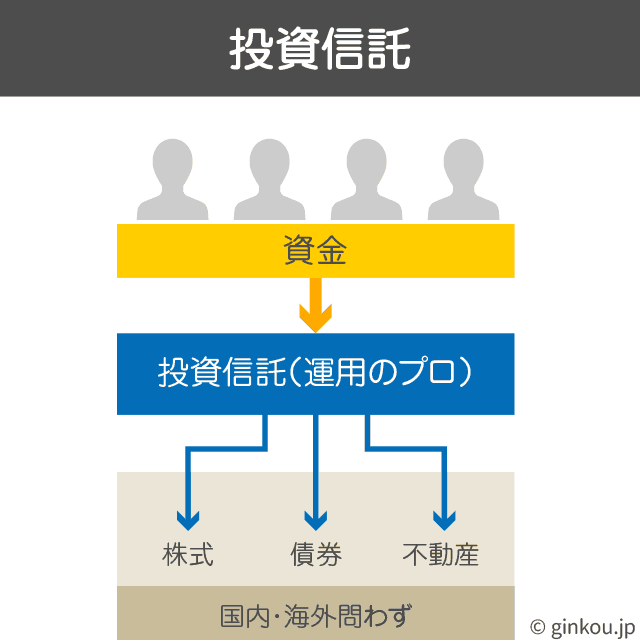

投資信託(ETF)

投資信託は、資産運用をその道のプロフェッショナルにお任せする仕組みです。

一定の報酬を支払う必要がありますが、少額から投資することができ、また1つの投資信託を買うだけで分散投資もできるので、多くの投資家に愛用されています。

前述のJ-REITが不動産運用に特化した「上場不動産投資信託」です。一般的に言われる投資信託には種類があり、株式に投資するもの、債券に投資するもの、または海外株式に絞って投資するものなどさまざまです。

それぞれの投資信託によって、リスクとリターンが違います。過去の運用成績などは事前にチェックできるので、定期預金の次のステップとしてはもっとも適した資産運用方法といえます。

また、ETF(上場投資信託)は株式市場に上場しているため、証券会社を通じていつでも自由に売買できます。自動積立などはできませんが、通常の投資信託よりも運用コストが安いのでおすすめです。

投資信託についてはこちらの記事で解説しています。

投信ブロガーイチオシのネット銀行で買えるおすすめ投資信託

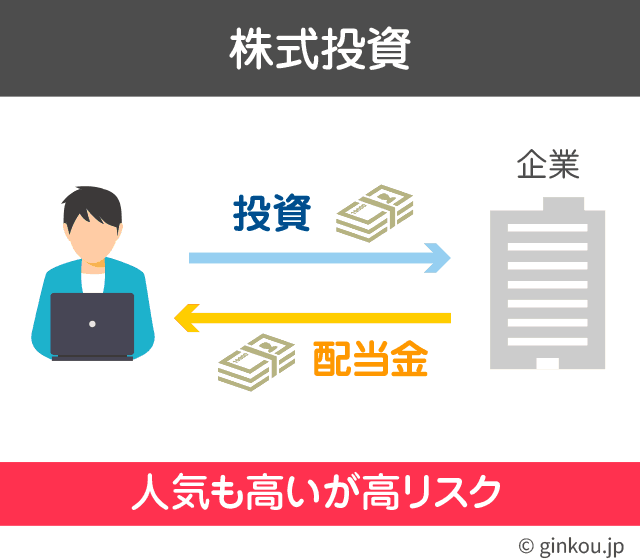

株式投資

もっともリスクが高いのですが、人気も高いのが株式投資です。配当金や株主優待がもらえる銘柄もあるので、リスク資産と言っても一般的になじみがある投資先です。

株式投資は、自分が好きな企業の株、業績が伸びそうな会社を自由に選んで購入できるのがメリットです。ただし、銘柄によっては1株あたりの株価が高く、必要な購入資金が多額になることもあります。

企業の業績などには興味がない、よくわからない、高額すぎて買えないという方は、投資信託を活用することで、これらの問題を解決できます。

投資信託であれば、安い価格で購入でき、運用もプロフェッショナルにお任せできるので安心です。

定期預金の代替投資先 まとめ

定期預金に利息が期待できなくなった今、代わりの投資先として考えられるのは、

- J-REIT

- 外貨預金

- 融資型クラウドファンディング

- 投資信託

- 株式投資

などです。

いずれもリスクの伴う投資ですが、「貯蓄から投資の時代」と言われている背景もありますから、少しずつ知識を身につけていってはいかがでしょうか?

証券会社に口座を一つ作っておくと、これらの投資情報がたくさん入手できます。証券口座も銀行と同じく無料で口座開設できるので、まずは投資情報から収集してみるのも良い方法だと思います。

新サイト「1億人の投資術 – 勝てる投資家になる方法」をリリースしました。