三井住友銀行のiDeCo、SMBC個人型プランでおすすめの投資信託を選んでみました

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

「じぶんのための年金」として注目を集めている個人型確定拠出年金iDeCo(イデコ)は、どの金融機関で運用するかによって大きな差がつきます。

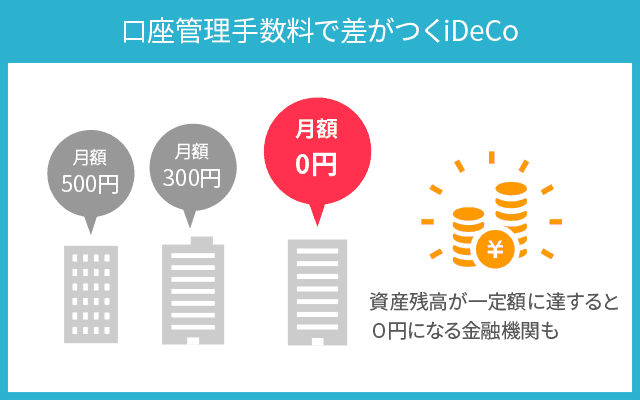

なぜなら、金融機関によって選べる投資信託が違うからです。また、毎月発生する口座管理手数料も金融機関によって違います。

口座管理手数料を月額500円も取る金融機関がある一方で、条件を満たせば手数料を0円にする金融機関もあり、その差は歴然としています。

iDeCoは、人によっては40年間継続する人もいますから、40年の間ずっと毎月500円を払い続ける人と、0円で運用する人では驚くほどの差が出ることはわかるかと思います。

では、メガバンクの1つである三井住友銀行のiDeCoはどうなのか。

標準コースで選べる投資信託を比較してみました。

目次

三井住友銀行のiDeCoの評価

まず最初に、三井住友銀行のiDeCoの特徴についてまとめます。

三井住友銀行のiDeCoで選べる投資信託は、そのほとんどが資産運用会社「三井住友DSアセットマネジメント」というグループ会社の投資信託です。

この傾向は、みずほ銀行・三菱UFJ銀行と比べても同じです。メガバンクはグループ会社の投資信託を中心に商品の品揃えを行っています。

三井住友DSアセットマネジメントの商品は優れたものもあるのですが、全体的に見るとメガバンクではみずほ銀行のiDeCoが高い競争力を誇っているので、やや見劣りします。

また、個人的にもおすすめしたい、SBI証券や楽天証券をはじめとする「ネット証券」のiDeCoは選べる商品・口座管理手数料ともに最強です。

今回はこうした点も踏まえて、他社と類似の商品を比較します。

標準コースで選べるおすすめの投資信託

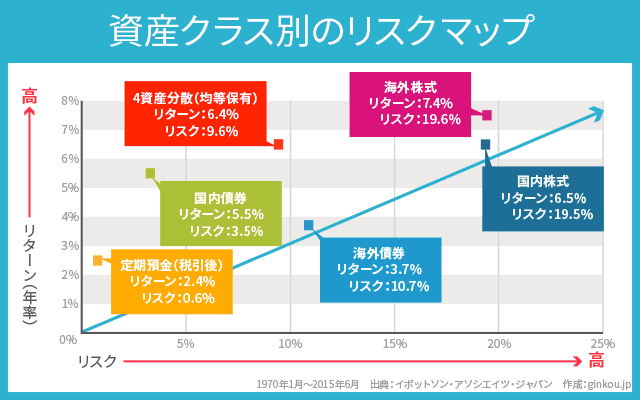

iDeCoの運用方針としておすすめしたいのは、以下4つにバランス良く投資するという方法です。

- 国内株式(リスク:3)

- 先進国株式(リスク:4)

- 国内債券(リスク:1)

- 先進国債券(リスク:2)

この4つの資産を基本形として、あまりリスクを取りたくないという方は、もっともリスクの低い国内債券の比率を高めにする…など、個別の調整を行います。

ほかにも、ある程度元本を確保しておきたい場合は「元本確保型商品(定期預金)」を選ぶ、よりバリエーションのある運用をしたい場合は「リート(不動産)」を組み入れるといった工夫もできます。

「元本確保型商品」に安心を感じる方もいるかもしれませんが、元本確保型商品のみだとインフレ負けするリスクがあるため、ある程度はインフレ対策となる株式・債券を組み入れて置くことをおすすめします。

あくまでも私の個人的な意見ですが、最初に紹介した4つの資産をバランスよく持っておけば、元本確保型商品やリートは不要だと考えています。

また、投資信託では信託報酬が低い商品を選ぶのが基本ですので、おのずとインデックスファンド(特定の指数に連動する投資信託)を選ぶことになります。

国内株式インデックスファンド

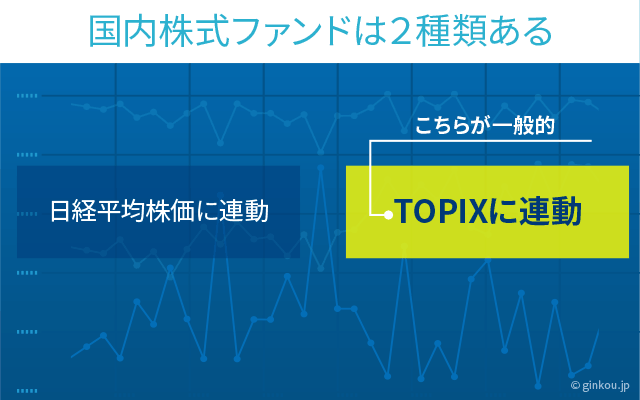

国内株式インデックスファンドは、日本経済の成長とともに値上がりするタイプの投資信託です。

日本経済の成長を計測する指標として「日経平均株価」と「TOPIX(東証株価指数)」などがありますが、一般的にはTOPIXの方が重視されることが多いです。

日本株式インデックスファンドは、TOPIXに連動する「TOPIX連動型投資信託」を選ぶのが基本です。

下記は、すべて「TOPIX連動型投資信託」ですが、資産運用会社が異なります。

指数に連動する投資信託なので、どれを選んでもリターンは基本的に同じなのですが、信託報酬と呼ばれる資産運用会社に支払う手数料が違います。

リターンが同じなら、手数料は少しでも安い方がいいというのは明白です。

| 金融機関 | 投資信託 ファンド名 | 信託報酬(年率) |

|---|---|---|

| 三井住友銀行 | 三井住友・DCつみたてNISA・日本株インデックスファンド | 0.176% |

| SBI証券 | 三井住友・DCつみたてNISA・日本株インデックスファンド | 0.176% |

| 楽天証券 | 三井住友・DCつみたてNISA・日本株インデックスファンド | 0.176% |

| 三菱UFJ銀行 | 三菱UFJトピックスオープン(確定拠出年金) | 0.715% |

| みずほ銀行 | One DC 国内株式インデックスファンド | 0.154% |

上記を見てみるとわかるのですが、実は三井住友DSアセットマネジメントの「三井住友・DCつみたてNISA・日本株インデックスファンド」という商品は最強すぎるので、三井住友銀行、SBI証券、楽天証券の3社が同じ商品を採用しています。

ただ、それをさらに上回るのがみずほ銀行の「One DC 国内株式インデックスファンド」です。

三井住友銀行のiDeCoが劣っているわけではないものの、国内株式に関してはみずほ銀行がNo.1であることがわかります。

先進国株式インデックスファンド

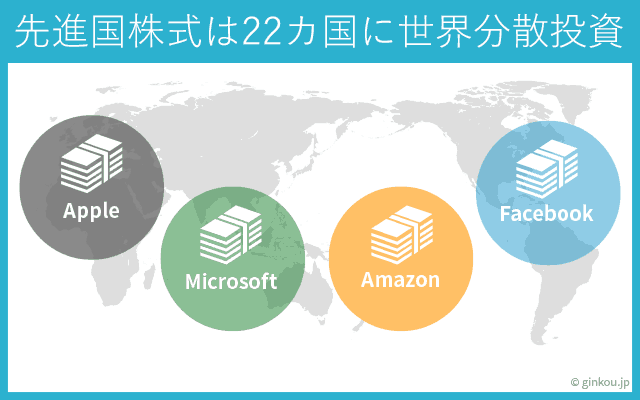

先進国株式インデックスファンドは、日本を除く先進国22カ国に分散投資を行う投資信託です。

世界分散投資をするので、世界経済の成長とともに値上がりするファンドです。

新興国(ベトナムやインド、中国など)に投資するタイプのインデックスファンドも存在するのですが、長期的なリターンでは先進国株式の方が上回っているため、新興国株式ファンドを組み入れるかどうかは「お好みで」となります。

新興国株式は、先進国株式に比べてリスクも高いので、個人的には組み入れの必要性は感じていません。

下記は、先進国株式インデックスファンドの比較です。

いずれも、「MSCIコクサイ・インデックス(円換算ベース、配当込み、為替ヘッジなし)」という指数に連動するものですが、信託報酬と運用会社が違います。

| 金融機関 | 投資信託 ファンド名 | 信託報酬(年率) |

|---|---|---|

| 三井住友銀行 | 三井住友・DCつみたてNISA・全海外株式インデックスファンド | 0.275% |

| SBI証券 | DCニッセイ外国株インデックス | 0.154% |

| 楽天証券 | たわらノーロード 先進国株式 | 0.10989% |

| 三菱UFJ銀行 | eMAXIS 先進国株式インデックス | 0.66% |

| みずほ銀行 | たわらノーロード 先進国株式 | 0.10989% |

(三菱UFJ銀行の投資信託は論外としても…)、三井住友銀行のiDeCoは優れているとは言えません。

先進国株式ファンドでもっとも信託報酬が低いのは楽天証券、みずほ銀行で取り扱っている「たわらノーロード 先進国株式」です。

SBI証券と比べても、三井住友銀行はやや劣勢です。

国内債券インデックスファンド

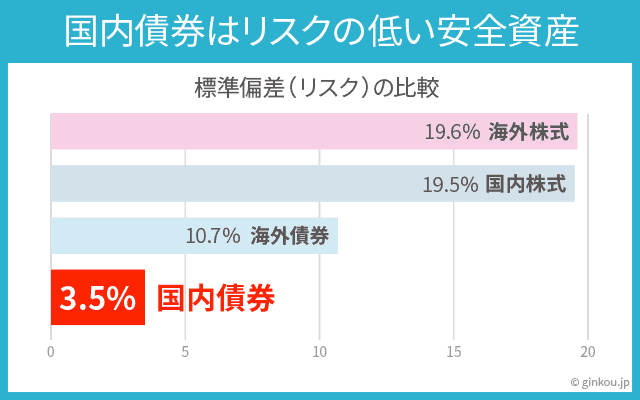

国内債券は、極めてリスクの低い資産として知られています。

おもに日本国債、社債、地方債などに投資を行い、投資先が破綻しない限りは元本は返済されるのが債券の特徴です。

インフレ対策にもなるので、リスクを抑えて資産運用をするという意味ではもっとも扱いやすい資産クラスとなります。

元本割れが気になる方は、国内債券の組入比率を高めておくことで、より「ローリスク・ローリターン」な運用を行うことが可能です。

| 金融機関 | 投資信託 ファンド名 | 信託報酬(年率) |

|---|---|---|

| 三井住友銀行 | 三井住友・日本債券インデックス・ファンド | 0.176% |

| SBI証券 | 三菱UFJ 国内債券インデックスファンド(DC専用) | 0.132% |

| 楽天証券 | たわらノーロード 国内債券 | 0.154% |

| 三菱UFJ銀行 | eMAXIS 国内債券インデックス | 0.44% |

| みずほ銀行 | たわらノーロード 国内債券 | 0.154% |

ここでも、SBI証券の国内債券インデックスファンドの手数料の低さが目立ちます。

楽天証券とみずほ銀行は、まったく同じ投資信託をラインナップに加えていることも多く、国内債券ファンドも同じ商品を扱っています。

三井住友銀行は「三井住友DSアセットマネジメント」の債券ファンドを扱っているのですが、信託報酬(手数料)は若干高めの印象です。

先進国債券インデックスファンド

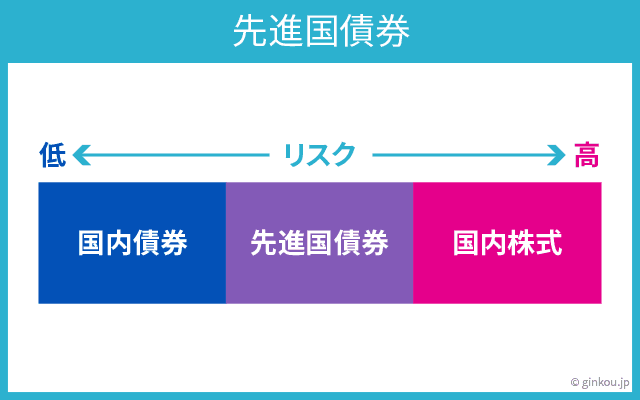

先進国債券は、国内株式よりもリスクが低く、国内債券よりもリスクが高い資産クラスです。

債券なので安定性はありますが、世界分散投資を行うため、為替リスクなどが生じます。

| 金融機関 | 投資信託 ファンド名 | 信託報酬(年率) |

|---|---|---|

| 三井住友銀行 | 三井住友・DC外国債券インデックスファンド | 0.231% |

| SBI証券 | 三井住友・DC外国債券インデックスファンド | 0.231% |

| 楽天証券 | たわらノーロード 先進国債券 | 0.187% |

| 三菱UFJ銀行 | eMAXIS 先進国債券インデックス | 0.66% |

| みずほ銀行 | たわらノーロード 先進国債券 | 0.187% |

三井住友銀行とSBI証券が、まったく同じ「三井住友・DC外国債券インデックスファンド」という商品をラインナップに加えています。

みずほ銀行と楽天証券は「たわらノーロード 先進国債券」という商品で共通しています。

三菱UFJ銀行の投資信託は、やや高すぎる印象です。

信託報酬が0.4%違うということは、運用残高が100万円の場合で毎年4,000円の差が出る計算となります。1度きりではなく、毎年それだけの差が出ます。

iDeCoは積立て方式なので、運用残高が100万円を超えることも珍しくありません。このように考えると、0.1%の信託報酬がどれだけ大きな差になるかが理解できると思います。

口座管理手数料で比較

投資信託のラインナップを比較すると、三井住友銀行のiDeCoは「悪くもないが最強というほどでもない」ことがわかります。

続いて、iDeCoを選ぶ上でもう一つの大事な要素である「口座管理手数料」を比較します。

iDeCoには毎月の掛金拠出時に手数料がかかります。

しかし、それらの手数料を考慮しても節税効果が大きいため、トータルではメリットのある資産運用となります。

そして、手数料は「すべての金融機関で共通している部分」と「金融機関ごとに異なる手数料」が存在します。

口座管理手数料は金融機関によって違うため、比較する価値がある部分です。

続いて金融機関ごとの手数料で比較をしていきます。

下記の手数料を見るとわかりますが、iDeCoの手数料で差がつくのは「口座管理手数料」であり、その他の部分はすべての金融機関で共通となっています。

加入時手数料・移管時手数料は基本的に0円の金融機関がほとんどです。

iDeCoで必要な手数料の一覧

・初期費用

加入時:2,829円(共通)

加入手数料:金融機関によって異なる、三井住友銀行は0円

移管手数料:金融機関によって異なる、三井住友銀行は0円

・掛金拠出時に発生する費用

国民年金基金連合会手数料:月額105円(年間1,260円)(共通)

事務委託先金融機関手数料:月額66円(年間792円)(共通)

口座管理手数料:金融機関によって異なる、三井住友銀行は月額260円

・給付時にかかる費用(1回あたり)

事務委託先金融機関:440円(共通)

・還付時にかかる費用

国民年金基金連合会手数料:1,048円(共通)

事務委託先金融機関手数料:440円(共通)

口座管理手数料を比較した表が下記の通りとなります。

| 金融機関 | 口座管理手数料 | 割引条件 |

|---|---|---|

| 三井住友銀行 | 月額260円 | なし |

| SBI証券 | 0円(完全無料) | – |

| 楽天証券 | 0円(完全無料) | – |

| 三菱UFJ銀行 | 月額260円 | なし |

| みずほ銀行 | 月額260円 | 一定条件を満たすと、0円に |

みずほ銀行は一定の条件を満たすと口座管理手数料が0円となります。

SBI証券と楽天証券は口座管理手数料が加入時からずっと無料で使えます。

iDeCoの積立期間が30年・40年にわたることを考えると、口座管理手数料が0円になるメリットは非常に大きいです。

これまで比較してきた投資信託の信託報酬を見ても、楽天証券は三井住友銀行よりも良質な投資信託が豊富であることがわかります。

このように考えると、楽天証券、SBI証券といったネット証券のiDeCoはもっともおすすめできます。

また、どうしてもメガバンクなどの大手銀行にこだわりたい方は、みずほ銀行のiDeCoが良いと思います。

ただし、平均的にみて三井住友銀行のiDeCoが悪いというわけではないので、馴染みのある銀行で個人型確定拠出年金を運用したいと考えている方は、SMBCの個人年金プランでもまずまずの結果は出せるはずです。

これらを踏まえ、どの金融機関を選択するかは個々の判断になると思います。

金融機関の移管もできるので、良い金融機関を選択できているか、正しい運用ができているかチェックしてみてはいかがでしょうか?

次の記事は、「【必読】投資信託で必要な手数料の種類と毎月分配型投信の危険性」です。

イデコでは投資信託を活用して資産運用を行います。次の記事では、投資信託の正しい選び方についてご説明します。