カードローン審査での使い道の書き方 嘘はだめ&NGな資金使途もある

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

カードローンは、幅広い目的でお金を借りられる方法のひとつです。

しかし、銀行をはじめ多くのカードローン会社では、審査申込の際にカードローンの借入理由を聞かれます。

Web申込であれば「資金使途」というチェック欄がある、などです。

使い道は問わないというものの、利用目的の書き方によっては審査に悪い影響が出る可能性もゼロではありません。

金融機関も、貸し倒れリスクが高い資金使途の申込みはなるべく避けたいからです。

今回は、審査に影響するかもしれないカードローンの使い道と、悪い印象を与えない使い道の書き方について解説します。

目次

審査に落ちるかもしれないカードローンの使い道

まず、カードローン審査に落ちる可能性がある使い道について見ていきます。

資金使途欄に書くと審査落ちリスクがあるのは、下記4点です。

■カードローン審査に落ちる可能性が高い借入れ理由

- 事業性資金

- ギャンブル・投資・投機

- 生活費

- 他社カードローンの借り換え

基本的なカードローン会社の考えは、「返済をしっかりしてくれる誠実な人にのみ貸したい」というものです。

よって、貸し倒れるリスクが高い利用目的でお金を借りようとしていると判断されると、審査に不利になることは十分考えられます。

事業性資金

事業性資金としてカードローンを利用することは、多くの金融機関でNGです。

特に銀行カードローンは、商品概要などにその旨を明記しています。

たとえば、みずほ銀行のカードローンでは下記のような記載がありました。

資金使途:自由(ただし事業性資金はご利用いただけません)

-みずほ銀行カードローン 商品概要説明書より抜粋

事業性資金とは、個人事業主やフリーランスなど自営業の人が、自分の事業を行うために使うお金です。

具体的には、開業のための準備や設備投資、運転資金、クライアントへの支払いの補てんなど、ビジネスに関わる資金全般を指します。

一部の大手消費者金融は「事業性資金はNG」と明記していないため、利用できる可能性もありますが、事業性資金を借りるならカードローンより適した方法があります。

たとえば、まずは低金利な日本政策金融公庫の公的融資を検討することをおすすめします。

年率1%前後という、カードローンよりずっと低い金利で借り入れることができます。

カードローンの金利は年5.0~18.0%ほどかかることもあるので、利息を大きく節約できます。

しかし公的融資は、審査や融資までの時間は1週間以上かかるので、「今週末に支払いをしなければならない」など、急いでいる場合には不向きです。

急ぎで事業のためのお金を借りたいときは、事業性資金専用のビジネスローンを選ぶのが望ましいです。

確定申告書などの必要書類さえ揃っていれば、即日審査回答が出るビジネスローンもあります。

事業性資金を借りたい人はこちら:

個人事業主向けビジネスローンの特徴 審査は早いが金利も高い

ギャンブル・投資・投機

使途自由といえども、カードローン会社がお金を貸したくない使い道は、ギャンブルや投機・投資です。

このような目的でお金を使うと、最終的にお金が減って返済が難しくなるリスクがあるからです。

特にギャンブルについては、パチンコやパチスロ、宝くじなどはもちろん、公営競技の競馬や競輪、競艇なども、カードローンの資金使途に書くのは望ましくありません。

ギャンブルには依存性があるため「健全なカードローンの使い方ではない」と、かなり厳しく見られると思われます。

実際にギャンブル依存のためにお金を借り続け、自己破産せざるを得なくなる人はいます。

借金を帳消しにする自己破産は、カードローン会社にとっては「貸し倒れ」なので、貸し倒れる可能性が高い人は審査で落とす可能性が高いです。

一般的に、ギャンブルは株や投資以上に損失が大きくなりやすいと言われています。

その理由は、賭け金を集めた主催者が取る「運営料」の割合が大きいケースが多いからです。

たとえば、公営競技の日本中央競馬会が運営する競馬場では、入場料や馬券の売上のうち15%を運営料として差し引きます。

一方、株などの投資は、トータルでかかる手数料を1~4%くらいにおさえることも可能です。

さらに、株を購入した企業が利益を上げて成長すれば株の価値が増え、配当金が増える可能性もあります。

一方、投機や投資目的でカードローンを利用するのも望ましくありません。

投資は、円預金などと違って元本保証ではないので、運用がうまく行かなかった場合は元本割れになるリスクがあります。

つまりギャンブルと同じように、持ち金が減って返済が難しくなる可能性があるので、カードローン審査に影響しやすいです。

生活費

絶対に審査に落ちるわけではありませんが、カードローンの資金使途に生活費と書くのも、あまりおすすめはできません。

いつもの日常生活のためのお金が足りない人と思われると、返済能力が低いとみなされるかもしれないからです。

引っ越しや結婚式のような一時的な出費なら、その後も計画的に返済していけるイメージができます。

しかし、日常生活でお金が足りないとなると「じゃあ、いつ返せるようになるのか?」と思われる可能性があります。

返済の見通しが立ちづらい人に対してお金を貸すのはリスキーなので、審査が厳しいカードローンだと慎重になるかもしれません。

一応、月々の返済額を少なくすれば毎月の返済負担は減るので、返済はしやすくなります。

カードローンによっては、月々の最低返済額が1,000円からという少額返済がOKの金融機関もあります。

しかし、月々の返済額が少ないと返済が長期化し、利息を多く支払うことになってしまうので、返済しきれず貸し倒れになるというリスクもあります。

ローンの利息は、借入残高(まだ返済できていない借金)に対して、日割り計算で金利を計算します。

毎月の返済額が少ないと借入残高がなかなか減らず、借入残高が減らないと利息も減らないということになります。

よって、月々の返済額を多めにしたり、繰上返済をしたりと、早めに借入残高を減らしていった方が利息を抑えられます。

他社カードローンからの借り換え

「借り換えにも利用可」と記載していないカードローンは、借り換え目的だと審査に落ちる可能性があります。

特に、複数の金融機関で借入れをしている、いわゆる多重債務者は、返済能力が低いと判断される可能性が高いからです。

返済能力が低い人に対して融資をすると過剰貸付とみなされ、定期的な金融庁のチェックで引っかかるリスクがあります。

金融庁は問題がある貸金業者に対して業務停止命令を出すことも可能なので、金融機関側も審査に慎重になるということです。

カードローンの借り換えとは、今借りている金融機関より金利が低いローンに乗り換えて、これからの利息を減らす方法です。

たとえば、年18.0%のカードローンから年14.0%のカードローンに借り換えると、今後の利息を年率0.4%分節約できます。

また、カードローンの借り換えを行う際は、総量規制の問題も出てきます。

貸金業者は、年収の3分の1以上の貸付けを行ってはいけないと法律で決まっています。たとえば年収300万円の人は、100万円までしか融資を受けられません。

もし、この人が100万円のカードローンを他社に借り換えようとすると、一時的に「すでに100万円の借金があるのに、もう100万円借り入れようとしている状態」になります。

こうなると、カードローン会社は審査の時点で「年収の3分の1を大幅に超える」と判断するので、審査に落ちてしまうということです。

もし借り換えを考えているなら、大手消費者金融の借り換え専用ローンや、銀行のフリーローンなどがおすすめです。

無難な書き方は「レジャー・交際費・冠婚葬祭」

カードローン審査に申込むときの資金使途の書き方として、一番無難なのはレジャーや交際費、冠婚葬祭費です。

このような使い道は一時的な出費なので、返済できる可能性が高いと思ってもらいやすいです。

また、PayPay銀行の調査によると、実際にカードローンを利用する人の半分近くが「娯楽・交際費」のために借りています。

よって、娯楽系の理由でカードローンを申込んだ人の多くが、審査に通っていると考えられます。

参考:銀行カードローン・消費者金融の利用目的を調査、みんないくら借りてるの?

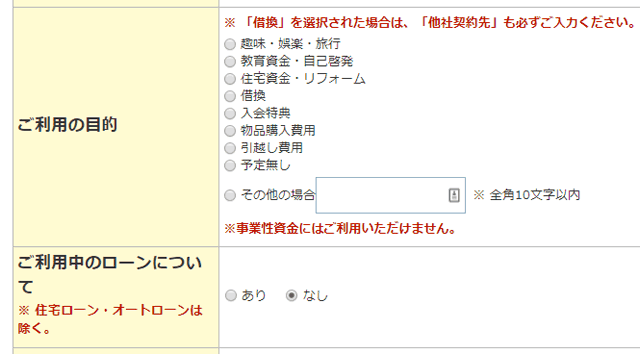

また、カードローンによっては、資金使途を記入する欄が選択式になっているものも増えてきています。

利用者が多い、つまり審査に通りやすい使い道がチェックできるようになっているパターンと、審査に不利な選択肢もあるパターンの両方があるので注意が必要です。

たとえば、楽天銀行のカードローン「楽天銀行スーパーローン」では、下記のように細かくチェックできるようになっています。

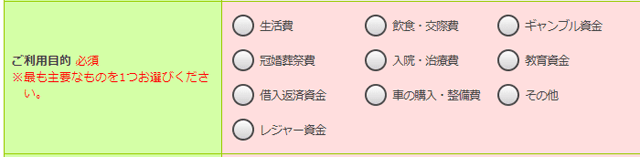

一方、三井住友銀行カードローンは、「ギャンブル資金」なども選べるようになっています。

■三井住友銀行カードローン 申込画面サンプル

「資金使途に『ギャンブル資金』を選べるってことは、審査に通るのかな?」と思ってしまうかもしれませんが、ほかの理由の方が無難です。

三井住友銀行カードローンのなかで健全とみなされやすい資金用途は、飲食・交際費、冠婚葬祭費、入院・治療費、レジャー資金、車の購入・整備費あたりだと思います。

教育資金もありですが、家族構成の欄「子なし」と入力していると、つじつまが合わなくなります(「ビジネススクールの資金です」などと言う手もありますが…)。

審査のなかで矛盾する点があると、カードローン会社は違和感を感じて審査に慎重になる可能性大です。

場合によっては、くわしく事情を聞くために連絡が入るかもしれません。

資金使途で嘘をつくのはおすすめできない

目的別ローンと違い、カードローンは「融資したお金を申請通り使ったか」をチェックすることはほとんどありません。

なので、嘘をついて申込むことも可能ではあります。

しかし、資金使途で嘘を付くことはなるべく避けるべきです。

なぜなら、使い道とそれ以外の申込情報に矛盾があると、怪しまれるからです。

前述の「子供がいないのに使い道が『教育資金』」というのは、いい例です。

ほかにも、「『交際費』のために300万円の限度枠を希望」だと、交際費でそんなにお金が必要になるの?と違和感を感じる…など、さまざまな可能性が考えられます。

カードローン会社は「申込者に返済能力があるか」「この返済能力ならいくらまで貸せるか」「誠実な人か」をしっかり審査することは、知っておくべきです。

また、カードローン会社に嘘をつかないと申請できない理由でお金を借りること自体も、おすすめできません。

特に、ギャンブルや投機、他社カードローンの借り換えなどは、借金を重ねてしまう危険性があります。

一度、多重債務になってしまうと抜け出すことが非常に難しいです。

あわせて読みたい:

カードローン審査で嘘がバレる理由、審査落ちの原因にもなる?

低金利なカードローンはこちら:

低金利&無利息期間があるカードローン比較 初めてで不安な方にも