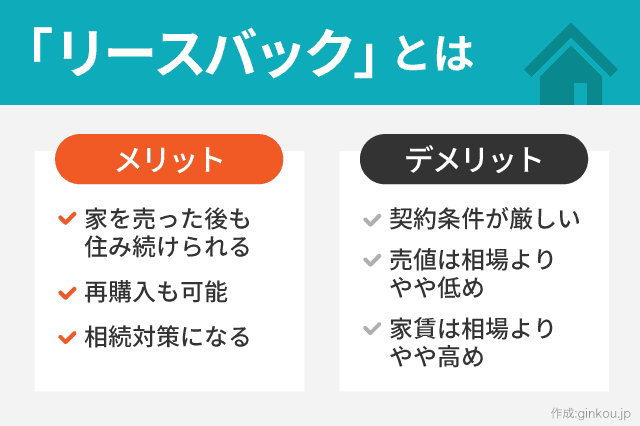

リースバックにはデメリットもある 家賃相場や仕組みを理解して契約するべし

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

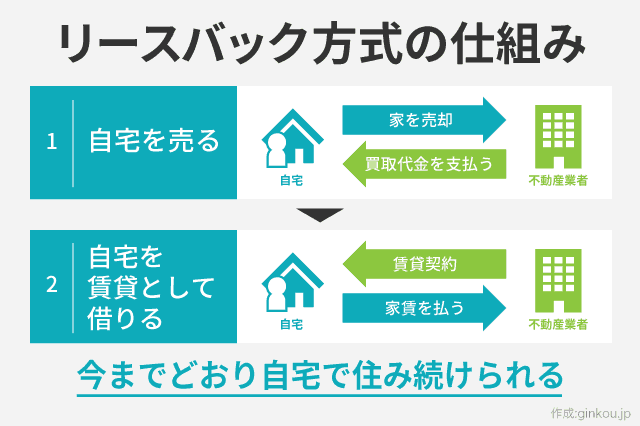

不動産のリースバック、正式名称セール&リースバックとは、自分の家を売った後も家賃を払うことで、自宅に住み続けられるサービスです。

自宅を売ってまとまったお金を受け取れて、自宅にも住み続けることができるので、今の家を離れたくない人におすすめです。

特に、最近増えている「リースバックを利用する理由」は、住宅ローン返済が難しくなったからです。

住宅ローンがまだ残っていてもリースバックが利用できる業者は多く、リースバックの家賃の方がコストが安くなることも多いです。

しかし、リースバックにはデメリットもあります。

たとえば、一般的な家の売り方である任意売却に比べると、売値はやや安くなることなどです。

今回は、リースバックのメリットとデメリットを解説し、どんな人がリースバックに向いているかをまとめました。

目次

リースバックの仕組みとは

リースバックは、不動産会社にマイホームを売った後、再び賃貸契約をすることです。

自宅の所有権は不動産会社にうつりますが、家賃を支払えば今までと同じ家で、同じ暮らしができるという新しい仕組みです。

実際にリースバックを利用した人の代表的な事例をまとめてみました。

■リースバックを利用するシーン例

- 教育資金がほしいとき

- 売った後も自宅に住めるので、引っ越しによって子供が転校することがない

- 老後資金がほしいとき

- 年齢によっては、持ち家で固定資産税を支払い続けるより、リースバック契約をして家賃を払っていく方が安くなることもある

- 事業資金を調達をしたいとき

- 自宅で開業していた場合も、家を売った後に住み続けられるので事務所移転をせずに資金調達ができる

- ローン返済に困ったとき

- 一度住宅を売ってまとまった資金を得て、ローン返済にあてる

- 自宅が競売にかけられたとき

- 住宅ローン返済が停滞して自宅を競売にかけられることになった場合、任意売却をした上でリースバックを利用すれば、売った後も住み続けられる

リースバックなら、さまざまな理由でお金が必要になったとき、新たなローンを組んだり家を引き渡したりせずに資金調達ができます。

リースバックの6つのメリット

リースバックには、6つのメリットがあります。

一番の魅力は「家を売っても住み続けられる」ということですが、それ以外にも普通に家を売るより得をすることがあります。

■リースバックの5つのメリット

- 自宅を売った後も住める

- 家を売ったと知られにくい

- 任意売却より早く現金が手に入る

- 契約期間や売却価格の対応が柔軟

- 家を買い直すこともできる

- 相続対策になる

自宅を売ったあとも住める

リースバックの一番のメリットは、マイホームを売ったあとも自宅に住み続けられることです。

家を売ってローン返済や教育資金、老後資金を用意をしたくても、今住んでいる家から引っ越さなければならないことに迷う人が多いです。

長年住んだ家に愛着がある、子供を転校させたくない、老親のためにもなるべく環境を変えたくないなど、理由はいろいろです。

リースバックを利用すれば、家を売ったあとも家賃を支払うことで住み続けられるので、変わらない日常を過ごせます。

家を売ったと知られにくい

リースバックなら、自宅を売った後も変わらず住み続けられるので、生活そのものは変わりません。

また、リースバックで家を売る際に不動産業者が近所の人と接触することも基本ありません。

売却した物件も広い販売PRはしないので、周りに「家を売った」ということを知られることはほぼないと思ってOKです。

自宅を立ち退いて、売りに出してあるのが近所に知られると恥ずかしい、と思う人も安心です。

任意売却より早く現金が手に入る

リースバックで家を売った場合、ほとんどの不動産会社は買取代金を現金の一括支払いで渡してくれます。

不動産会社によっては、5営業日ほどで入金する場合もあり、非常にスピーディーです。

競売にかけられて急いでいるときなど、なるべく早く代金を受け取りたいときにもおすすめです。

一般的な家の売り方だと、代金の受け取りは契約時と引き渡し時の2回に分けて受け取ることが多いです。

契約時に受け取れる代金は5~10%程度なので、家を売ったお金の9割以上は引き渡しまで受け取れないことになります。

たとえば、1,000万円で家を売った場合は、契約時に手付金として受け取れるのは50万~100万円だけです。

引っ越し代くらいはカバーできますが、子供の入学費や入院費、ローン返済などにあてるつもりだと足りないこともあると思います。

よってリースバックは、なるべく早くまとまった資金を調達したい場合にも向いています。

契約期間や売却価格の対応が柔軟

リースバックは、不動産会社に相談すると柔軟な対応をしてもらえることも多いです。

たとえば契約期間についても、基本的には任意で決めることができるので、数年の短期契約も長期契約も可能です。

また、2,000万円で売れる不動産を「今必要な1,000万円だけ受け取りたい」など、受け取り代金についても相談できる不動産会社が多いです。

くわしくは後述しますが、リースバックは売却価格が高くなるほど、家賃も高くなる仕組みです。

よって、月々の家賃負担を減らすために、売却価格をセーブしたいというニーズもあります。

そのような細かい相談をしたい場合は、いくつかの不動産会社に対応が可能かどうか問い合わせてみてもいいと思います。

家を買い直すこともできる

事前に不動産会社に相談しておけば、リースバックの契約期間が終わった後は再び家を買い戻すことも可能です。

マイホームを手放すことに抵抗感がある人にとっても、資金に余裕が出たら買い直せるという点は安心です。

もしくは、買い戻しを見越した上でリースバックを利用することもできます。

■将来的に家を買い直す予定でリースバックを利用する例

- 入院で一時的に住宅ローン返済が厳しくなったが、数年後には再度返済できる

- 実家にしばらく帰省するが、戻ってくる予定

- 海外転勤が決まり、帰国まで家を空けることになる

- 注文住宅が完成する間だけリースバックしたい

上記のように、今はまとまった資金が必要だが再度家計を立て直せる見込みがある場合や、自宅を長期間空ける予定がある場合は、リースバックも検討の余地ありです。

一時的な減収や長期間家を空けることになったときに、住宅ローンと固定資産税を払うよりリースバックの方が安ければ利用するのがおすすめです。

注文住宅に引っ越す予定の人も、新居を建てている間に借りぐらしのマンションやアパートに住むより、リースバックで今の自宅に住み続けられる方が手間が少なく済みます。

相続対策になる

リースバックは、うまく使えば相続対策にもなります。

たとえば、自宅を財産分与する必要があるときなどです。

特に、亡くなった家族の遺産が自宅しかない場合は、「この自宅をどう分けるか?」で揉めやすいです。

しかし、リースバックをするとマイホームを売ったお金が入ってくるので、その現金を分割するとわかりやすくスムーズです。

リースバックを利用しない場合は、自宅を共有名義にしたり、土地の所有権を分割したりという方法もありますが、いずれも相続争いになりやすいです。

わかりやすく現金を財産分与でき、なおかつ自宅にも住み続けられるという点で、リースバックは便利です。

他にも、リースバックで家を売って、リースバック期間が終わったら子供の名義で買い戻すというやり方もあります。

親名義の不動産を子供に渡すと、生前なら贈与税、亡くなった後は相続税がかかってしまいます。

しかし、リースバックなら買い戻す際に名義を帰ることで、贈与税・相続税の節税対策にもなります。

リースバックの売却価格が贈与税を下回るようなら、積極的に活用していいと思います。

もしくは、子供などの相続相手がいない人にとっても、家を早めに売っておけるのは利点です。

デメリットは条件の厳しさ

リースバックにはメリットも多いですが、デメリットもあります。

一言で言うと、リースバックは通常の任意売却より契約条件が厳しめになることが多いです。

■リースバックのデメリット

- 契約のための条件が厳しい

- 契約してくれる業者がいないと利用できない

- 売値や家賃が相場より不利になることも

契約のための条件が厳しい

リースバックは審査がやや厳しめで、場合によっては利用できないこともあります。

リースバックが利用できない具体例は、下記が代表的です。

■リースバックが申し込めないケース

- 収入が低く、家賃が支払えないとみなされた

- 売値が住宅ローン残高を下回った

- 買い取ってくれる投資家が見つからない

住宅ローンが残った状態でリースバックをする場合、自宅の売値が住宅ローンの残高を下回ってしまうと契約が難しいです。

住宅ローン残高が残ってしまうと、抵当権を解除できないからです。

住宅ローンを契約している金融機関が指定した金額で家を売ってからリースバックする、という方法もありますが、手続きが複雑なのでおすすめはできません。

金融機関と投資家の希望金額に折り合いがつかないと、トラブルになる可能性もあるからです。

また、自社買い取りではない不動産会社もあり、その場合は自宅を買い取ってくれる投資家が見つからないと契約できません。

その結果、「当社ではリースバック買取ができません」と断られる可能性もあります。

契約してくれる業者がいないと利用できない

リースバックに申し込んだ不動産は、不動産会社が直接買い取るケースと、投資家に買い取ってもらうケースがあります。

投資家に買い取って貰う場合は、不動産会社が投資家に情報を提示し、より良い条件でマイホームを買い取ると言ってくれた投資家に売ります。

よって、投資家が誰も「私が買います」と言ってくれなかったら、リースバック契約は成立しません。

リースバックに申し込んだから必ず、すぐに売れる、というわけではないことは、知っておいた方が良いです。

買い取ってもらえる確率を少しでも上げたいなら、自社買い取りをする不動産会社のリースバックで検討することをおすすめします。

売値や家賃が相場より不利になることも

リースバックで家を売ると、市場価格より売却価格が安くなることがほとんどです。

つまり、売値だけで比較すると、通常の任意売却の方が高値で売れるということです。

冒頭でも少し触れたとおり、リースバックで売った家は投資不動産として買い取ることがほとんどなので、なるべく利益を上げるためには市場価格より安くで買い取る必要があるからです。

さらに家賃に関しても、住んでいるエリアの相場より高くなることがあります。

リースバックは、スピーディーに一括で売却代金を受け取れる代わりに、利益は少し目減りすると思うとわかりやすいです。

もしも自宅を引っ越すことも検討できるのであれば、任意売却の見積もりと比較しておくと安心です。

また、リースバックは一定期間が過ぎたら買い戻しができるとはいえ、買い戻し費用も相場より高くなりやすいです。

自宅が競売にかけられているような急ぎのシーンでなければ、「また買い戻せるから売っちゃおう」と簡単に決断しない方が無難です。

リースバックの家賃相場

リースバックによる売却価格は、市場相場の7~8割くらいになることが多いです。

たとえば、通常の売却だと2,000万円の価値があるマイホームは、リースバックだと1,400万~1,600万円くらいで売ることになります。

そして、リースバックの家賃相場は、買取価格の10%前後です。

安めの家賃なら6~8%くらいに抑えられることもありますが、逆に12~13%くらいの家賃になることもあります。

例:自宅を2,000万円で売った場合…1年間で約200万円=月の家賃およそ16万7,000円

たとえば、70歳でリースバックに申し込んで、自宅の売却価格が2,000万円だったとします。

仮に家賃がその8%だとすると、年間160万円くらい必要になる計算です。

男性の平均寿命である82歳まで自宅に住むと考えても、年間160万円を12年間支払うと1,920万円になり、リースバックの方がお得になります。

自宅に住み続けた場合にかかる固定資産税も支払わなくてよくなるので、年間数十万円の節税にもなります。

しかし、もし家賃が10%以上だったら、年間に支払う家賃が2,400万円を超え、売値より家賃の方が高くついてしまいます。

不動産会社もリースバックの方が損になる場合は教えてくれるかと思いますが、「必ずしもリースバックが得になるわけではない」ことは気に留めておくことをおすすめします。

リースバックがおすすめの人

以上、リースバックのメリット・デメリットを見た上で、リースバックがおすすめなのは下記のような方です。

■リースバックが向いている人

- 家を売って資金を得たいが、自宅に住み続けたい人

- 急ぎでまとまった現金が欲しい人

- 老後資金や相続の対策をしたい人

基本的には、早めにお金を受け取りたいが自宅に住み続けたい人がリースバックに向いています。

任意売却だとすぐに受け取れない売却代金が、リースバックなら1週間前後で全額受け取れることもあります。

売却価格は通常より2~3割少ない価格になりますが、今までと同じように自宅で暮らせるという安心感を買えると思えばメリットが大きいです。

リースバックで売った自宅を買い戻すことも可能なので、買い戻し希望の場合は不動産会社に事前相談しておくことをおすすめします。

また、老後資金や相続対策など、将来を見すえてリースバックを利用すれば、今より余裕のある生活を得ることも可能です。

住宅ローンの返済が難しいという人は、下記記事も参考にして頂ければと思います。

あわせて読みたい:

住宅ローンが返せなくなったらどうなるの?6つの対処法と予防策

おすすめのリースバックはこちら:

セゾンファンデックスのリースバックは老後資金や相続対策にもおすすめ