ゆうちょ銀行のiDeCoに申し込む方法 窓口では申し込めず、対面相談も微妙かも

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

ゆうちょ銀行でiDeCoに申込む方法を調査し、窓口でもくわしく相談してみました。

iDeCo(個人型確定拠出年金)とは、年金を自分で積み立てる私的年金制度です。運用先を投資信託や定期預金から選び、60歳まで運用します。

老後資金問題が話題になり、じぶん年金としてiDeCoを始める人が増えています。ゆうちょ銀行でも、iDeCoに申し込めます。

しかし、ゆうちょ銀行の窓口では、iDeCoにあまり力を入れていない印象を受けました。窓口では、申込書一式をもらえず、くわしい説明も受けられませんでした。

ゆうちょ銀行の行員の方も「ネット証券のほうが手数料が低く、よいかもしれません」と話されていました。

銀行員もおすすめできない自社商品なのかと、驚きました。

銀行窓口で、他社商品のほうがよいと言われたのは初めてでした。具体的にどのような問題点があるのか、ゆうちょ銀行が扱うiDeCoの運用商品についても調べました。

目次

iDeCoの相談ができる支店は一部

ゆうちょ銀行の窓口でiDeCoの相談ができるのは、一部の大型支店のみです。すべての窓口でできるわけではありません。

地元の小さな支店などでは、資産運用の相談に対応できるスタッフがいない可能性があります。

私の地元のゆうちょ銀行は、資産運用のチラシもほとんど置いてありませんでした。

iDeCoの相談ができる支店は、ゆうちょ銀行公式サイトの「投資信託取り扱い店舗を探す」というページから調べられます。

多くの取り扱い店舗は、中央郵便局と併設した大型支店です。資産運用の相談ができる支店には、iDeCoやNISA、投資信託のチラシも多く設置してあります。

私はチラシ置き場でiDeCoの資料を探していると、銀行員の方に「資産運用をお考えでしょうか」と声をかけられました。窓口相談の予約はしていませんでしたが、すぐに相談ブースに通してもらえました。

申込みは郵送のみ

資産運用の相談ができるゆうちょ銀行の支店でも、iDeCoの申込みはできません。申込書類の取り寄せも、実際の申込みも、すべて郵送のみです。

ゆうちょ銀行の窓口でも、申込書はもらえません。ゆうちょ銀行の公式サイトから、資料を取り寄せる必要があります。

iDeCoの資料取り寄せから受取りまでは、1週間以上かかります。資料が届いたら、申込書類に記入し、返送します。利用開始までは、約2ヶ月かかります。

▼ゆうちょ銀行 iDeCo資料取り寄せ後のメール

申込書類の提出は、どの金融機関も郵送で行います。しかし、三井住友銀行やみずほ銀行などの大手銀行は、iDeCoのスターターキット(申込書一式)を窓口で受け取れます。

支店に行ったあと、わざわざ自分で取り寄せる必要はありません。

イオン銀行に相談した際は、スターターキットをもらえただけでなく、「企業担当者に書いてもらう書類だけ用意してもらえば、お店で申込書類を一緒に作成しますよ」と言ってもらえました。

書類不備が心配な人に、ありがたいサービスだと思いました。

窓口営業は注力せず

私がゆうちょ銀行の窓口でiDeCoの相談をしてみると、iDeCoに力を入れていないとすぐに感じました。

その理由は2つあります。

運用商品のくわしい資料がない

ゆうちょ銀行の窓口には、iDeCoで選べる運用商品のくわしい資料がありませんでした。運用できる商品名や手数料は、窓口では確認できません。

iDeCoは、運用商品を自分で選ぶ必要があります。リスクを取りたくないなら元本保証型、効率的に資産を増やしたいなら株式など、自分に合うプランを組める仕組みです。

よって、iDeCo選びには、運用できる商品の詳細を比較する必要があります。窓口でもらえるパンフレットにそのような情報がないのは、不親切だと感じました。

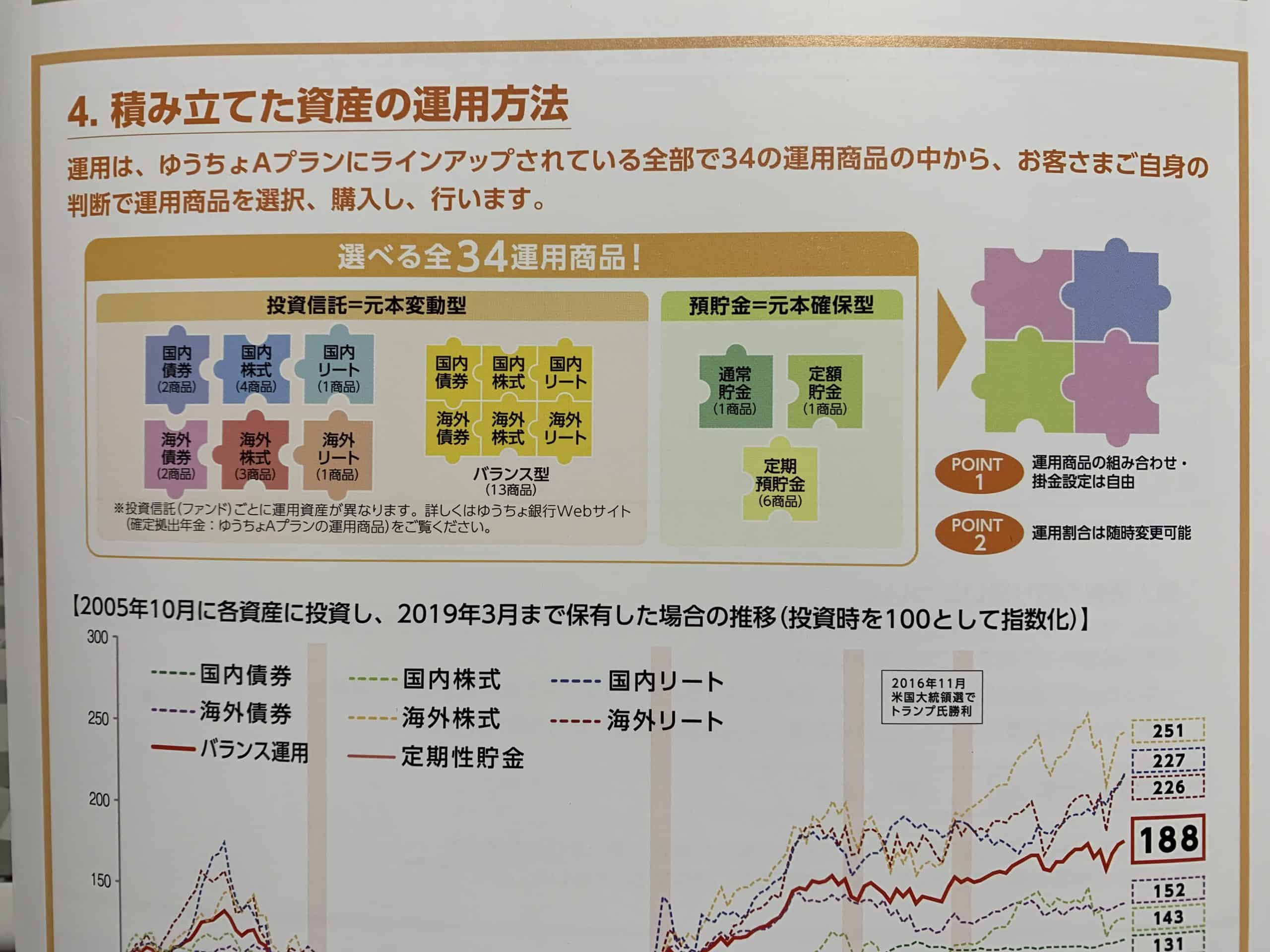

▼窓口で受け取ったiDeCo資料 運用商品の説明

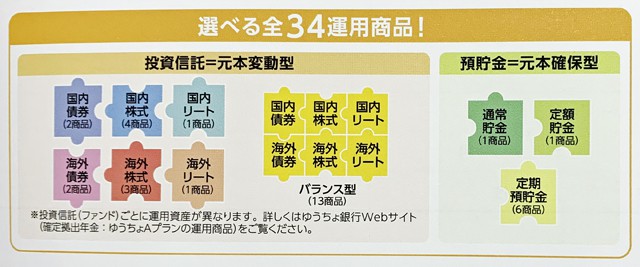

以下は、運用商品の説明図を拡大したものです。大まかな種類と、商品数のみ記載があります。

たとえば、ゆうちょ銀行のiDeCoでは、海外株式の投資信託を3種類から選べます。しかし、どんな国に投資するかがわからないと、運用商品を選べません。先進国と新興国では、リスクも値動きも異なります。

銀行員の方は、「iDeCo運用商品の詳細を見るには、スターターキットを取り寄せる必要があります」と説明していました。

しかし、iDeCoで選べる運用商品は、ゆうちょ銀行の公式サイトに載っています(→ゆうちょ銀行のiDeCo運用商品一覧はこちら)。

公式サイトに誘導せず、わざわざ手間のかかる資料取り寄せに誘導するあたりも、不満でした。

運営管理機関手数料が高すぎる

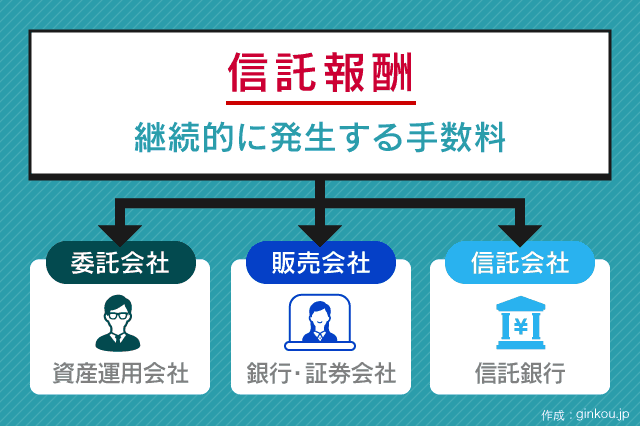

iDeCoには、どの金融機関で申し込んでも必要な手数料と、金融機関ごとに異なる手数料が必要です。

金融機関ごとに異なる手数料は、運営管理機関手数料といいます。運営管理機関手数料以外の手数料は、どの金融機関でiDeCoに申し込んでも共通です。

iDeCoの申込先を選ぶ際は、各金融機関の「運営管理機関手数料」の比較が大事です。

ゆうちょ銀行のiDeCoは、運営管理機関手数料が高めです。

■ゆうちょ銀行のiDeCo運用中に必要な費用

| 種類 | 手数料(税込) | 支払先 |

|---|---|---|

| 加入手数料(初期費用) | 2,829円 | 国民年金基金連合会 |

| 事務手数料 | 掛け金の支払いごとに105円 | 国民年金基金連合会 |

| 年金資産管理等手数料 | 月額66円 | 事務委託先金融機関 |

| 運営管理機関手数料 | 月額259円 | ゆうちょ銀行 |

ゆうちょ銀行の運営管理機関手数料は、月額259円(税込)です。毎月の掛金から自動的に差し引かれます。30年間積み立てるとすると、10万円近くの手数料がかかります。

一方、運営管理機関手数料が無料の金融機関も多くあります。運営管理機関手数料が無料の金融機関で、ゆうちょ銀行で運用できる商品と似たものを選べば、手数料を節約できます。

iDeCoは手数料がかかるものの、積み立て中に所得控除を利用できるメリットがあります。年間で支払った掛け金全額が、年末調整で所得控除されます。

掛け金から差し引く運営管理機関手数料が少ないほど、節税メリットも大きくなります。

特にiDeCoで定期預金を運用したい人は、運営管理機関手数料が低い金融機関を選ぶべきです。

iDeCoでは、元本保証の定期預金も選べます。しかし、預金金利が低いと、手数料のほうが高くなる可能性もあります。そうなると、iDeCoでお金を積み立てるほど資産が減ってしまいます。

参考記事:iDeCo定期預金の手数料を節約し、お得に運用する方法

自分で運用商品を調べてみた

窓口では、ゆうちょ銀行のiDeCoについてくわしい説明を聞けませんでした。そこで、公式サイトを見ながら自分で調べてみました。

その結果、ゆうちょ銀行のiDeCo対象の投資信託は、いずれも手数料が高めでした。

信託報酬が高い

ゆうちょ銀行のiDeCoで選べる運用商品を見ると、信託報酬が高い投資信託が多めでした。

信託報酬とは、投資信託の運用中にかかるランニングコストです。自分の代わりに、投資信託を管理してもらう手間賃のイメージです。

信託報酬が低い投資信託で運用すれば、受け取れる運用益も大きくなります。

→ゆうちょ銀行のiDeCoで選べる運用商品 手数料一覧はこちら(公式サイト)

ゆうちょ銀行のiDeCoで運用できる投資信託の、信託報酬が高い理由は2点あります。

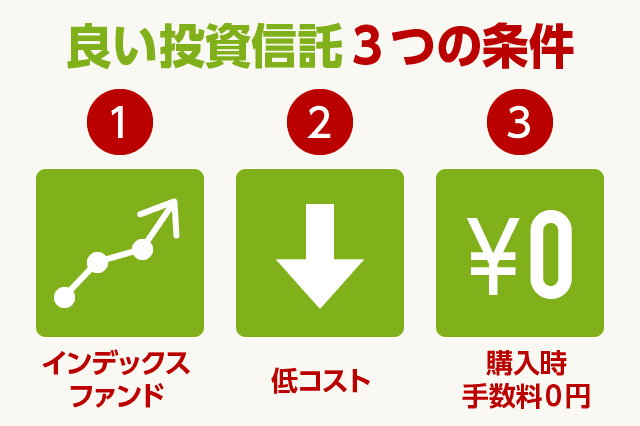

一つは、「アクティブファンド」が多いからです。

アクティブファンドとは、積極的な運用で経済指標(TOPIXや日経平均など)を上回る結果を目指す投資信託です。運用の手間がかかるぶん、信託報酬も高めです。

ゆうちょ銀行のiDeCoで選べる株式・債券の投資信託のうち、半分はアクティブファンドです。

近年は、経済指標と連動する結果を目指す「インデックスファンド」のほうが、運用結果がよいケースが大半です。投資初心者は、手数料の低いインテックスファンドを選ぶのが基本です。

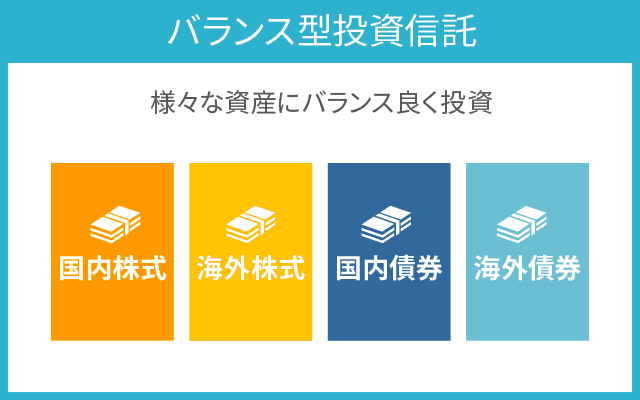

二つ目の理由は、バランス型ファンドが多いからです。

バランス型ファンドが多い

ゆうちょ銀行のiDeCo対象の投資信託は、全部で26本あります。そのうち半数は、バランス型ファンドです。

バランス型ファンドは、信託報酬が高い傾向にあります。多くの資産に分散投資するぶん、プロの管理の手間も多いからです。

ゆうちょ銀行のバランス型ファンドは、いずれも信託報酬が年0.2%以上、高いものは年2.2%します。投資信託の信託報酬としては高めです。

iDeCoでバランス型ファンドを運用したいなら、イオン銀行がおすすめです。信託報酬の低いバランス型ファンドが多くあります。

ネット銀行でありながら、大型イオンモールの窓口で対面相談できるのもメリットです。私が行ったときは、知識豊富な行員の方に担当してもらえ、安心感がありました。

安定志向な人向けのラインナップ

ゆうちょ銀行がバランス型ファンドを多く扱うのは、安定志向の顧客が多いのも理由だと考えられます。

バランス型ファンドは、1本で株式や債券、不動産などに広く分散投資できます。どれか1つの運用結果が悪くなっても、ほかの資産でカバーできるため、値動きは比較的安定します。

実際に、ゆうちょ銀行窓口で「iDeCoで人気の運用商品はありますか?」と尋ねると、行員の方は「安定感のあるバランス型ファンドと、元本保証の定期預金です」と答えていました。

コストが割高でも、損しにくい運用をしたい人は多くいるのだと感じました。

iDeCoの手数料体系を理解せず、申し込んでいる人もいるかもしれません。

iDeCoに注力しない銀行はほかにもある

ゆうちょ銀行以外にも、iDeCoに力を入れていない銀行はあります。

私はかつて、大手銀行の資産運用相談に行き、提案内容や説明を比較したことがあります。その結果、iDeCoの商品性が悪い銀行は、iDeCoもおすすめしない傾向があるとわかりました。

三菱UFJ銀行と三井住友銀行のiDeCoは、ゆうちょ銀行並に信託報酬が高めです。窓口でも、iDeCoよりNISAを積極的に提案されました。

みずほ銀行とりそな銀行は、iDeCoの手数料が低めです。窓口でも、丁寧にiDeCoの説明をしてくれた印象です。

iDeCoの対面相談をしたい人には、SBIマネープラザという窓口もおすすめです。SBIマネープラザでは、国内最大手のネット証券会社「SBI証券」のiDeCoについて相談できます。

相談窓口があるネット証券は、珍しいです。SBIマネープラザは、事前予約が必要ですが、相談料は完全無料です。銀行以上に取扱商品が多く、手数料も格安です。

SBIマネープラザで資産運用の相談をする際は、事前にSBI証券の口座開設を済ませておくとスムーズです。

SBIマネープラザの詳細:

SBIマネープラザの評判は?住宅ローンや資産運用の相談も