自己破産とは メリット・デメリット、できない人もいることを知る

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

どうしても借金が返済できないときの最終手段、自己破産。

借金が帳消しになるという点は大きなメリットですが、自己破産するとさまざまなデメリットも生じます。

たとえば、社会的信用を失うので、クレジットカードや新しい借入れはまずできません。

また、まれに自己破産できない人もいるので要注意です。

自己破産とはどのようなものか、自己破産したらどうなるかをわかりやすく解説します。

目次

最大のメリット-すべての借金がなくなる

自己破産とは、借金の返済義務を免除してもらうよう裁判所に申し出る法的手続きです。

手続きの流れとしては、現在の債務状況だけでなく収入や保有財産をすべて書類で申し出ます。

そして手続きが受理され、裁判所から借金の返済ができない状態だと認めてもらえると、借金を返さなくて良くなります。

法的機関の裁判所とやりとりをすることになるので、多くの人が法律事務所などで弁護士と相談しながら手続きを進めています。

複数の金融機関から借入れている場合もほぼすべての借金が自己破産の対象になるので、借金苦に悩む人にとって大きな救済措置と言えます。

自己破産には、同時廃止(どうじはいし)と少額管財(しょうがくかんざい)という2種類の方法があります。

持ち家や車など、20万円を超える高額な財産を持っていない場合は同時廃止となり、比較的シンプルな手続きで済みます。

しかし、高額な財産を持っている場合や、裁判所が自己破産を認められない事由がある場合は少額管財となり、裁判所からの調査が入ります。

手続きもやや複雑になりやすいため、同時廃止より時間がかかるケースが多いです。

(※自己破産を認められない事由については後述)

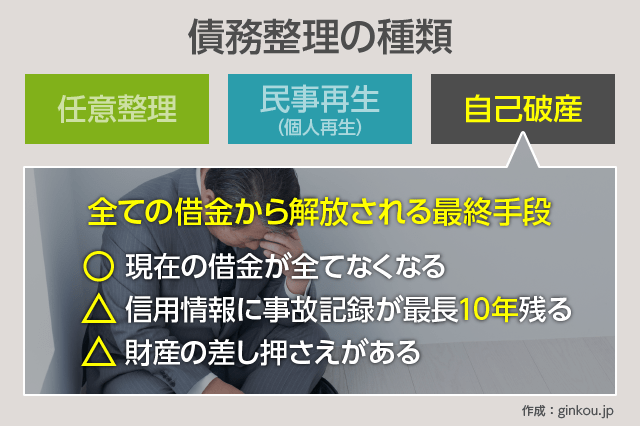

自己破産の最大のメリットは借金から開放されるということですが、その代償として多くのデメリットもあることを忘れてはいけません。

自己破産のデメリット

自己破産のデメリットとは、大きく分けて5つあります。

■自己破産のデメリットとは

- ブラックリスト入りする

- 車などの財産を手放す必要がある

- 職業に制限がかかる

- 手続きに半年前後かかる

- 官報に名前が載る

ブラックリスト入りする

自己破産をすると、信用情報調査機関に事故情報が登録される、つまりブラックリスト入りします。

ブラックリストに入ると、5~10年の間は信用力が必要な取引ができなくなります。

具体的には、クレジットカードの利用や新たなローンの借入れ、身内のローンの保証人になることもできません。

また、もしスマホ本体を分割払い(割賦契約)している場合は、自己破産によってその残高も帳消しになる代わりに、携帯キャリアが利用停止になることもあるので注意が必要です。

本体代金を一括支払いしていれば自己破産後も利用できますが、2年間の分割払いで購入している人が多いと思います。

携帯電話会社によっては、今までの利用料金に延滞がなければ解約せずに使わせてくれる場合もありますが、交渉となるケースも多いです。

車などの財産を手放す必要がある

自己破産時点で約20万円以上の高額な財産を持っている場合は、それらは裁判所に差し押さえられます。

裁判所が財産を預かり、換金した上で債権者(カードローン会社など)に配当することになります。

■手放すことになるおもな財産

- 銀行口座の預金

- 車(※)

- 住宅

- 生命保険(解約返戻金が20万円以上の場合)

※車は、新車価格が安いものや購入から年月が経っているものなど、中古車として20万円相当の価値だと認められない場合は没収されないこともあり。

これらの財産は、自己破産前に「手放さなきゃいけなくなる前に処分しよう!」と自ら処分しても、改めて没収される可能性があります。

なぜなら裁判所は、破産の手続きをする前の行為を無効にする否認権を使うことができるからです。

たとえば、自己破産前に持ち家を売却していたとしてもそれを無効にできるので、基本的に「財産は手放すことになる」と思っておいていいと思います。

一方、自己破産をしても保有できる財産もあります。これを自由財産と言います。

■自己破産をしても手放さなくていい財産(自由財産)一例

- 現金(99万円以下)

- 自己破産の手続きを始めた直後に得た財産

- 家具や家電製品

- 国民年金

※どこまでを自由財産として、どこまでを没収財産とするかのボーダーラインは裁判所によって多少の差があります。

たとえば、通常は銀行の預貯金は差し押さえ対象ですが、普通口座なら自由財産とする裁判所もあります。

ただし、自由財産として認められる範囲が広がったとしても、現金99万円分を超える分はやはり手放すことになります。

職業に制限がかかる

自己破産をすると、一部の職業には就けなくなります。

もしすでにその職業に就いている場合は解雇となるので、事前に調べておくと安心です。

■自己破産で就けなくなる職業例

- 信用金庫

- 旅行会社

- 警備業

- 労働派遣業

- 生命保険

- 会計士

- 税理士

- 弁護士

- 不動産業

- 建築業

- 貸金業者

- 質屋

- 廃棄物処理業者

自己破産をして就けなくなる職業以外は、自己破産を理由に解雇(クビ)になることはありません。

自分から公表しなければ、職場の人に知られることも基本的にはありません。

しかし、職場からお金を借入れている場合は、自己破産手続きの書類が職場に届くので必然的に知られることになります(※会社の借金についてはのちほど解説します)。

手続きに半年前後かかる

自己破産をしたいと弁護士に相談してから、実際に借金の返済義務がなくなるまで3~8ヶ月ほどかかります。

すぐに借金から開放されるわけではなく、弁護士と裁判所とのやりとりを長期的に続けていくことになります。

特に、財産を持っている(少額管財として自己破産をする)場合は、裁判所が調査をする時間も必要なので長期的な手続きになります。

借金状況によっては粘り強い交渉が必要になることもあり、精神的に疲弊する人も多いです。

官報に名前が載る

自己破産をすると、国が発行している官報という機関紙に名前が載ります。

官報はインターネット版もあるので、誰でも閲覧することができます。

一般人が官報を目にする機会は少ないので、官報に載ったことで自己破産したと他人に知られる可能性は低いです。

しかし、大手企業などでは採用時に官報で検索をする可能性もないとは言い切れません。

官報は有料サービスに登録すると氏名検索ができるので、信用を重視する法人が利用していることもあります。

自己破産できない場合もある

一部、自己破産をしたくても裁判所に認められないケースもあります。

状況にもよりますが、自己破産できない可能性があるのは下記のような場合です。

■自己破産できない可能性がある人

- 借金が返済できる見込みがある

- すでに自己破産をしている

- 自己破産前に借入れをしている

- 債務者に問題がある

自己破産が認められないケースは1割ほどと言われているので珍しいケースではありますが、上記の不安がある人は確認しておくことをおすすめします。

借金が返済できる見込みがある

裁判所から自己破産を認めてもらうには、支払いができない状態(支払不能状態)である必要があります。

つまり、借金が少額、もしくは収入が多いなど、返済できる見込みがある人は自己破産の許可が降りません。

自己破産が認められる基準は、収入以外にも年齢や家族構成、資産額なども関係してくるので一概には言えません。

目安としては、3年以内に借入額(利息を除いた額)を返済できそうかを考えると良いです。

平均的な収入の人ならば、100万円以下の借金だと自己破産が認められないことが多いです。

すでに自己破産をしている

もし2回目の自己破産の場合、以前の自己破産から7年以内だと認めてもらうことはできません。

これは破産法という法律で定められており、よっぽどの事情があり裁判所の裁量で免責をしてもらわない限りは難しいです。

また、法律上は前回の自己破産から7年以上経過すれば再度申し立てることができますが、2回目以降の自己破産は通りにくいです。

2度目、3度目の自己破産となると「前回の自己破産で反省が見られない」とみなされるため、免責のハードルが上がります。

自己破産前に借入れをしている

自己破産をする前に借り入れをすると、免責不許可になるリスクがあります。

「自己破産をして今の借金が帳消しになるから、今のうちに新たにカードローンを組もう」という考えはまかり通らないと思っておくべきです。

上記でも出てきた破産法という法律では、自己破産を申し立てる1年前に自己破産を考えていることを隠して財産を得ることを禁止しています。

自己破産が認められなくなるかもしれない上に、数十万円の罰金を払わなければならなくなるかもしれません。

債務者に問題がある

裁判所は、自己破産をしたいと考えている債務者に不誠実な要素がある場合は、自己破産を認めません。

たとえば、下記のような行動をした事実があると不利になります。

■自己破産ができなくなる行動例

- 自己破産の手続きで嘘をついた

- ギャンブルやFX、浪費のために自己破産に至った

- 闇金を利用した

- クレジットカードを現金化した

借金をした経緯が賭博などの場合は、自己破産の手続きが不利になります。

また、今まで不正な方法でお金を入手したり、自己破産の手続き中に財産保有を隠したり、不誠実な行動があった場合も判断基準となってしまいます。

自己破産という大きな決断をする上で、真摯な姿勢を見せることも重要です。

クレジットカードの現金化については、下記記事をご参照ください。

参考記事:現金がない時どうする?クレジットカードの現金化だけはNGの理由

自己破産のよくあるトラブル

自己破産をするにあたって、トラブルになるケースもあります。

破産を考えている人が困りやすい場面3つの対処法もまとめます。

■自己破産のトラブルが起きやすい場面

- 借金に保証人がいる場合

- 会社に借金をしている場合

- 弁護士費用が払えない場合

借金に保証人がいる場合

保証人を立てていた場合の借入れは、自己破産すると返済義務が保証人になります。

たとえば返済が100万円残った状態で自己破産すると、債権者はあなたの代わりに保証人に請求します。

しかも、保証人の返済は原則、一括返済を求められます。

本人は自己破産して返済義務がなくなったのに、保証人は100万円を一括返済することになるということです。

保証人とのトラブルになりやすいのはもちろん、保証人も返済ができず自己破産をする…と、債務トラブルが連鎖するパターンも多いです。

保証人への負担をなるべく減らしたいのであれば、自己破産以外の債務整理も検討することをおすすめします。

債務整理には自己破産以外にも、任意整理、民事再生(個人再生)という方法があります。

借金の減額幅は少なくなりますが、その分保証人の負担も減ります(→債務整理の種類をわかりやすく解説した記事はこちら)。

なるべく保証人の方への謝罪も含めて、相談をすることをおすすめします。

会社に借金をしている場合

会社によっては、社員がお金が必要になった際に貸付を行う貸付金制度を持っています。

事故で入院することになった、窃盗に遭ったなど、社員にアクシデントがあった際に金銭面をサポートするための制度です。

このように会社からお金を借り入れている場合、自己破産をすると破産手続きを開始したという通知書が会社に届きます。

つまり、必然的に自己破産をすることが会社に知られてしまうということです。

しかし、だからと言って自己破産前に会社への借入れだけを全額返済することはNGです。

破産法では、自己破産において債権者(借入先)を平等に扱わなければならないと定めています。

たとえば、消費者金融と会社の借り入れをしているにも関わらず、会社にのみ返済を行うのは不誠実な行為とみなされます。

これを専門用語で「偏頗弁済(へんぱべんさい)」と言います。

偏頗弁済が判明すると自己破産が認められなくなるだけでなく、刑罰の対象となることもあります。

もし会社に知られないために完済したいのであれば、自分以外の人が代わりに全額返済をする必要があります。

この第三者弁済という方法を取れば、問題なく会社の借り入れを完済することができます。

弁護士費用が払えない場合

自己破産をする上で、弁護士に依頼をすれば書類作成のサポートや面接の代行をしてもらえて、負担が軽減できます。

自分だけで自己破産をするとなると法律知識がないと難しいので、弁護士に依頼することをおすすめします。

しかし、自己破産の方法にもよりますが、自己破産にはおおよそ30~70万円ほどの費用がかかります。

自己破産をするには、裁判所に実費を払う必要があります。

さらに弁護士に依頼をしていると、弁護士費用もかかります。

- 裁判所に払う費用

- 予納金(1万~25万円)、印紙代など。財産を持っていない場合は手続きが簡単なので、費用も安くなる傾向があります。

- 弁護士費用

- 相場は30~80万円ほど。サポート内容によって異なります。

自己破産の費用を抑える方法としては、分割払いが可能な法律事務所や法テラスの弁護士費用サポートを利用するのがおすすめです。

法テラスとは、国が運営している法律相談サイトです。

自己破産などについて無料で相談できるだけでなく、弁護士費用を一時的に立て替えるサービスも提供しています。

メールや電話で問い合わせて、立て替えが可能かどうかを相談してみても良いと思います。

■自己破産以外の債務整理についてはこちら