自営業がフラット35の審査に通過するためのたった2つのポイント

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

フラット35は最大35年間、固定金利が続く住宅ローンです。

民間の金融機関と住宅金融支援機構(国の機関)が共同で運営している住宅ローンで、低い金利でローンが組めるメリットがあります。

長期で固定金利の住宅ローンを利用したい場合は、フラット35がもっとも低金利になることが多いです。

特に日本では、安定して返済ができる固定金利を好む人が多いので、フラット35は人気が高いです。

しかし、自営業者の方は住宅ローン審査で不利になりがちなので、「フラット35は自営業でも受かるのか?」と不安になる人もいます。

今回は、フラット35の場合も民間と同じく、自営業の方は審査に通りにくいのか、調べてみました。

目次

自営業が審査に不利になることはない

民間住宅ローンの場合は、職業によって審査が厳しくなるケースがよくあります。

たとえば、アルバイトや派遣、契約社員は申込みできないなど、申込み条件があらかじめ公式サイトなどに記載されています。

自営業が審査で厳しく見られることが多いのは、収入が不安定だとみなされやすいことが一つの理由です。

しかし、フラット35は職業で審査が不利になることはありません。

そこで、より確実にフラット35の審査を突破するためのポイントをまとめました。

自営業者がフラット35の審査を突破する方法

自営業の人がフラット3の審査に通るためにおさえるべきポイントは、下記2点です。

■自営業者がフラット35の審査に受かるポイント

- 返済比率を下げる

- 税金の滞納がないと証明する

この2つの条件でフラット35の基準を満たせば、審査に通過する確率が大幅に上がります。

返済比率を下げる

フラット35の場合は、所得でなく返済率(返済負担率)を融資可否の判断で重視しています。

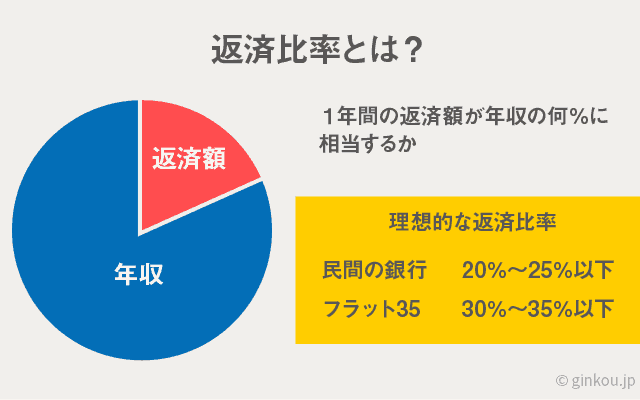

返済比率とは、1年の住宅ローン返済金額が年収の何割を占めるかを表した割合のことです。

■返済比率=1年間の住宅ローン返済額÷年収

返済比率が高いと、住宅ローン返済が年収を圧迫するということになるので、審査に不利になりやすいです。

フラット35では所得ではなく、返済比率という「割合」を見るので、借入金額が少なければ低年収や自営業の人も審査に通る可能性があります。

一般的に、民間住宅ローンでは返済比率を20~25%に抑えないと、住宅ローン審査に通りにくいと言われています。

しかしフラット35は、返済比率の条件が民間住宅ローンよりやや緩やかです。

■フラット35を利用するための返済比率

- 年収400万円未満:30%以下

- 年収400万円以上:35%以下

自営業でもしっかりと黒字を出していて所得があれば、ほかの職業の方と同じく審査してもらえます。

もし、より返済比率を下げるのであれば、頭金を支払うことで借入金額を減らす豊富もおすすめです。

参考記事:住宅ローンの頭金はどれくらい準備するべき?審査への影響も

ほかにも事業で借金があるなど、なんらかの負債を抱えている場合は、それも返済率が上がる原因になります。

なるべくほかのローンは完済してから申し込むことをおすすめします。

具体的な借入可能額イメージは、下記シミュレーターでも試算できます。

返済比率の目安も算出できるので、現在の年収と希望条件(借入年数や金利)で計算してみてください。

現在の年収(総支給)万円

借入期間年

金利%

現在契約中のその他ローンの年間返済額万円

※カードローンや自動車ローン、クレジットカードの

分割払いなどの年間総返済額を入力してください

税金の滞納がないと証明する

フラット35の住宅ローンを利用するには、「キチンと納税していること」が大前提となります。

なので自営業の場合、確定申告書や個人所得税の納税証明書の提出を求められます。

納税証明書とは、確定申告などの書類を提出したときの納税額を証明する公的書面です。

所得金額と税金の未納がないことを証明するために使用できます。

自分が納税している地域の税務署に請求することで受け取れます。

赤字で税金を払っていない人や、税金を滞納している場合は、審査が不利になるので注意が必要です。

税金の支払いが延滞すると住宅ローンの返済よりそちらを優先されるため、貸し倒れリスクが高まるからです。

ちなみに、このときに提出する必要があるのは、2~3期分です。

基本的には、前年度の年収が融資額を決定する上で重視されますが、かと言って、2期前、3期前が大幅赤字だと審査で不利になる可能性もあります。

しっかりと納税して、安心して貸付ができることを証明すると審査もスムーズです。

融資金額は審査次第

最終的にどれくらいの金額を借入れできるかは、審査次第です。

年収と返済率でシミュレーションして、希望額が全額出ることもあれば、減額されることもあります。

自営業の方は年収のブレが激しいため、融資額の決定段階ではやや不利になるとの意見が多いです。

なるべく希望額で融資を受けるためにも、返済比率を下げる余地があればなるべく下げておくことをおすすめします。

フラット35は自営業者にもおすすめ

冒頭でもお伝えしたとおり、フラット35の審査においては、自営業だからといって職業上不利になることはありません。

実際に、多くの自営業者が、「フラット35なら借りることができた」と言っています。

他社借入がなるべく少ない状態で、滞納なく納税をして審査にのぞめば、融資を受けることは可能です。

むしろ、民間住宅ローンより返済比率の基準を高めに設定しているフラット35は、民間住宅ローンより自営業者に向いていると思います。

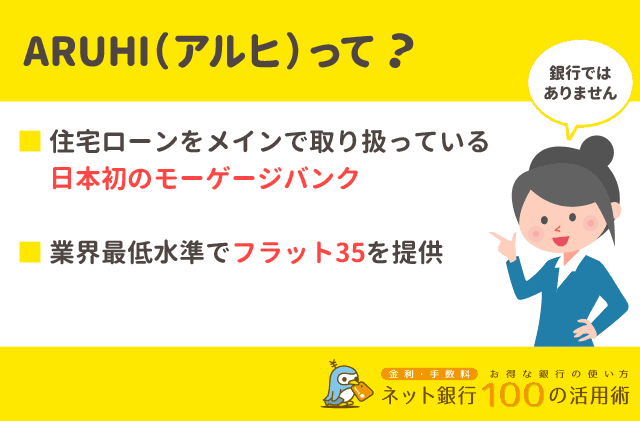

フラット35は複数の民間企業が販売していますが、なかでもシェアNo.1なのは「ARUHI(アルヒ)」という金融機関です。※2010年度-2023年度統計、取り扱い全金融機関のうち借り換えを含む【フラット35】実行件数(2024年3月末現在、ARUHI調べ)

ARUHIは業界のなかでも審査スピードが早いことも評判で、申込み手続きが最短1週間ほどで終わることもあります。

住宅ローンの審査期間の相場が約1ヶ月ということを考えると、その早さがよくわかります。

あわせて読みたい:

ARUHI(アルヒ)のフラット35は保証料・繰上返済手数料ゼロ!金利低すぎ