イオン銀行のiDeCoが持つ4つのメリットとおすすめ投資信託の選び方

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

銀行のなかで突出して条件のよい、「イオン銀行」のiDeCo(個人型確定拠出年金)の特徴と、おすすめしたい投資信託の選び方をまとめます。

iDeCoは、国民年金・厚生年金に続く「第3の年金」として国が後押ししている制度です。節税効果などのメリットがあり、加入者も増加しています。

iDeCoは自分で投資信託を選び、運用する必要があるため、資産運用未経験の人は敬遠しがちです。しかし、節税しながら長期運用すると、トータルで損する可能性は極めて低いです。

今まではiDeCoを申し込む金融機関といえば、SBI証券や楽天証券などのネット証券が人気でした。新たにネット銀行とイオン銀行が参入し、より選択肢が広がりました。

※iDeCoの仕組みは、姉妹サイト「1億人の投資術」で解説しています(→iDeCoのやさしい解説はこちら)。

目次

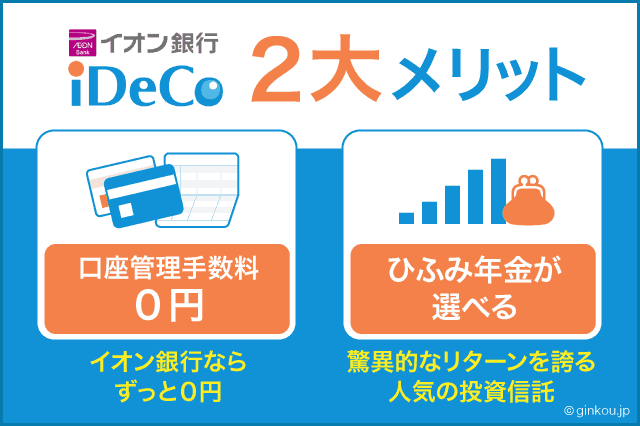

イオン銀行のiDeCoを選ぶメリット

イオン銀行のiDeCoのメリットは、手数料の低さと選べる投資信託の種類にあります。

イオン銀行でiDeCoを選ぶべきか、どの商品を運用すればよいか、悩んでいる人の参考になれば幸いです。

みずほ銀行のiDeCoと基本的に同じ

実は、イオン銀行のiDeCoは、「みずほ銀行のiDeCo」と基本的に同じです。

運営管理機関:みずほ銀行

受付金融機関:イオン銀行

という形になっています。

こうした形式で運営するiDeCoは、珍しくありません。たとえば、大和証券のiDeCoは、SBI証券が担当していたりします。

以前の記事で、

のメガバンク3社のiDeCo(個人型確定拠出年金)を比較しました。

そのなかで、ダントツに条件が良かったのは「みずほ銀行のiDeCo」でした。

イオン銀行では、メガバンクのなかでもっとも良い投資信託が揃った「みずほ銀行のiDeCo」で運用することができます。

そしてそこからさらに、イオン銀行のiDeCoならではの特徴が加えられているため、実はみずほ銀行のiDeCoよりもお得なサービスとなっています。

まずは、イオン銀行のiDeCoは、メガバンクのなかではもっとも条件が良い「みずほ銀行のiDeCo」と同じだと覚えておいてください。

口座管理手数料が0円

iDeCoでは、下記の手数料が発生します。

・初期費用

加入時:2,829円(共通)

加入手数料:金融機関によって異なる、イオン銀行なら0円

移管手数料:金融機関によって異なる、イオン銀行なら0円

・掛金拠出時に発生する費用

国民年金基金連合会手数料:月額105円(年間1,260円)(共通)

事務委託先金融機関手数料:月額66円(年間792円)(共通)

口座管理手数料:金融機関によって異なる、イオン銀行なら0円

・給付時にかかる費用(1回あたり)

事務委託先金融機関:440円(共通)

・還付時にかかる費用

国民年金基金連合会手数料:1,048円(共通)

事務委託先金融機関手数料:440円(共通)

加入時手数料・移管時手数料が0円の金融機関は多いです。よって、iDeCoを比較する場合は「口座管理手数料(運営管理手数料)」に着目する必要があります。

口座管理手数料は高いところだと月額500円になってしまい、仮に30年間の加入をした場合、手数料だけで18万円の支払いとなってしまいます。

しかし、イオン銀行のiDeCoであれば無条件でずっと0円で運用することが可能です。

みずほ銀行のiDeCoも、一定の条件を満たすことで口座管理手数料が0円になります。

しかし、条件を満たせない場合は月額260円の手数料がかかります。

一方で、イオン銀行のiDeCoであれば特別な条件は一切なしで最初からずっと手数料0円で運用できます。

スマートフォリオを使って最適な運用方法を提案

イオン銀行のiDeCoでは、SMART FOLIO(スマートフォリオ)というロボアドバイザーを無料で利用可能です(ツール自体はみずほ銀行が開発し提供しています)。

スマートフォリオは、資産運用が初めての方でも簡単な質問に答えて行くだけで、最適な資産運用プランを提案してくれるサービスです。

何度でも無料で使うことができるツールなので、定期的に資産の見直しをすることによりバランスの取れた資産運用を行えます。

資産運用の基本については、この記事でも後述します。イオン銀行のiDeCoでどんな商品を選べば良いかについても紹介します。

ひふみ年金やイオン銀行定期預金が選べる

イオン銀行のiDeCoは、選べる投資信託のラインナップもみずほ銀行と若干異なります。

なかでも、

- ひふみ年金

- イオン銀行iDeCo 定期預金(5年もの)

の2つは特に注目度の高い商品です。

「ひふみ年金」は日本トップクラスの人気とリターンを誇るアクティブ投信です。

iDeCoでの運用において、基本的にはインデックスファンドでの運用が適しています。しかし、「ひふみ年金」のような一部のアクティブ投信は高いリターンを上げており、選択の余地があります。

「ひふみ年金」を運用するレオス・キャピタルワークスの藤野英人氏は、テレビ「カンブリア宮殿」にも取り上げられたカリスマファンドマネージャーとして知られています。

現在、iDeCoで「ひふみ年金」が買える金融機関は限定されているのですが、イオン銀行では投資信託のラインナップに加えられています。

ちなみに、みずほ銀行のiDeCoでは「ひふみ年金」は購入できません。

また、iDeCoのなかには「元本確保型商品」というものも含まれており、イオン銀行のiDeCoでは「確定拠出年金専用の5年もの定期預金」が選べます。

あわせて読みたい:

確定拠出年金iDeCoは「ひふみ年金」で決まり?ひふみプラスとの違いなど

イオン銀行iDeCo おすすめの投資信託

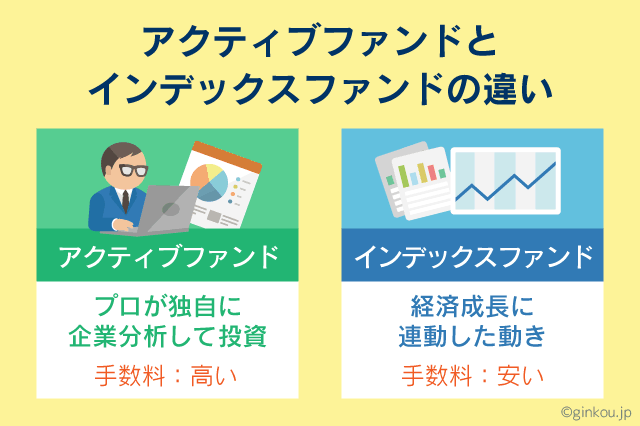

投資信託を選ぶ基本は、はじめにインデックスファンドを検討することです。インデックスファンドは、「信託報酬」と呼ばれる運用手数料が極めて低いからです。

投資の世界では、プロが運用しても必ず儲かるとは限りません。低コスト運用を目指すと、長期的にはもっとも高いリターンをもたらすことが、過去の実績でも明らかとなっています。

運用中にかかる信託報酬を抑えることで、手数料が運用益を食いつぶすことを避けられます。

■元本確保型商品に気をつけて

資産運用でリスクを取るのが怖い人は、元本割れを割けるために「元本確保型商品(定期預金)」を選びたいかもしれません。

しかし、個人的にはiDeCoで元本確保型商品を選ぶことはおすすめしません。iDeCoは毎月一定の手数料がかかり、利回りの低い元本確保型商品を選ぶと損する可能性があるからです。

預金金利が低い定期預金などを選ぶ際は、毎月の手数料が運用利回り(利息収入)を上回らないか、しっかり確認すべきです。

リスクを抑えたい場合は、安定資産である「国内債券」を中心に選ぶと、リスクを抑えつつ安定した運用ができます。国内債券を組み入れると、インフレ対策にもなります。

私がおすすめする、イオン銀行iDeCoの投資信託をは以下の通りです。

- 国内株式

- One DC 国内株式インデックスファンド(0.154%)

- 海外株式

- たわらノーロード 先進国株式(0.10989%)

- 国内債券

- たわらノーロード 国内債券(0.154%)

- 海外債券

- たわらノーロード 先進国債券(0.187%)

※カッコ内はいずれも信託報酬(年)、税込み。

上記はいずれも、業界トップクラスに低コストなインデックスファンドです。4種類の平均値は年0.1512%です。

「たわらノーロード」シリーズは、みずほ銀行グループの資産運用会社「アセットマネジメントOne」が運用する人気商品です。

上記の4つの資産(国内株式・国内債券・海外株式・海外債券)に加えて、リート(不動産)を好みで加えるというのが基本戦略です。

国内株式については、アクティブファンドの「ひふみ年金」を加えても良いと思います。

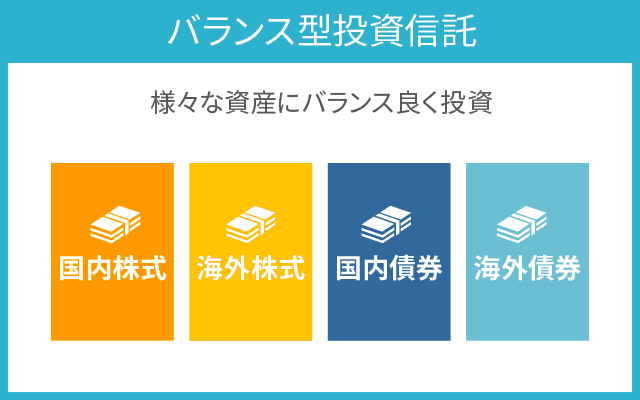

バランス型投信を選ぶべきか?

イオン銀行のiDeCoには「バランス型投信」と呼ばれる商品があります。

- マイバランス30

- マイバランス50

- マイバランス70

「バランス型投信」というのは、上記4つの資産(国内株式・国内債券・海外株式・海外債券)にバランス良く投資をしてくれる商品です。

「マイバランス30」であれば資産全体のうち株式の組入比率を30%にし、「マイバランス50」であれば株式の組入比率が50%であることを示します。

一般的に「株式」はリスク(リターン)の高い資産と言われていますので、「30 → 50 → 70」となるほどハイリスク・ハイリターンとなります。

資産運用が面倒な方は「マイバランス」シリーズを選ぶのも良いと思います。

バランス型投信は、おまかせできる代わりに手数料は高めに設定されているものがありますが、「マイバランス」シリーズは信託報酬が手ごろに設定されています。

iDeCoの場合、自分で組み入れたい資産の比率を設定するだけで、あとは毎月自動買付を行ってくれるので、先ほど紹介した「おすすめ投資信託」を参考にご自身で資産構成を作ってみることをおすすめします。

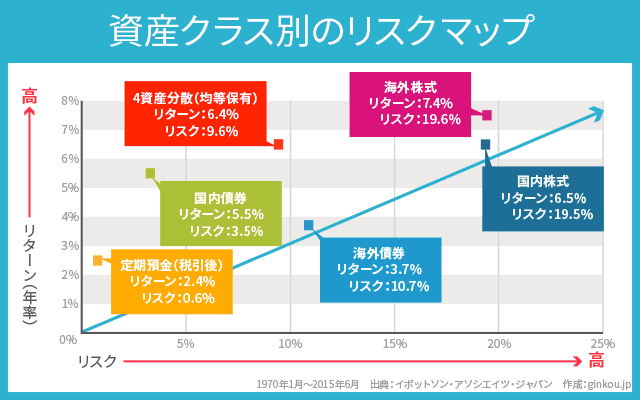

一般的に、

- 株式:ハイリスク・ハイリターン

- 債券:ローリスク・ローリターン

- 海外:ハイリスク・ハイリターン

- 国内:ローリスク・ローリターン

となっています。

つまり、「国内債券」は最もローリスク・ローリターンな資産クラスとなるため、リスクを抑えた安定運用を行いたい方は、資産全体における国内債券の比率を高くすれば良いのです。

下記はリスクマップの参考です。

こちらの積立シミュレーターを使って、実際の運用をシミュレーションしてみてください。

積立シミュレーター

毎月の積立額万円

利回り(年率)%

積立期間年

ヶ月間

計算結果(グラフ)

計算結果(表)