楽天証券の確定拠出年金iDeCoで選ぶ、おすすめ商品を厳選

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

個人型確定拠出年金のiDeCoは、国が後押ししている制度であることもあり、大きな節税効果が見込めます。

また、将来確実にもらえる年金資産を自分の力で築くというコンセプトが評判で、iDeCoをきっかけに資産運用を始める人も多いです。

iDeCoでは「良い金融機関選び」がとても重要となりますが、なかでも楽天証券は圧倒的な低コストと商品ラインナップで人気となっています。

今回は、楽天証券でiDeCoをスタートするにあたり、おすすめしたい投資信託のラインナップを厳選して紹介します。

※金額・手数料表記はすべて税込です。

目次

良い投資信託の選び方

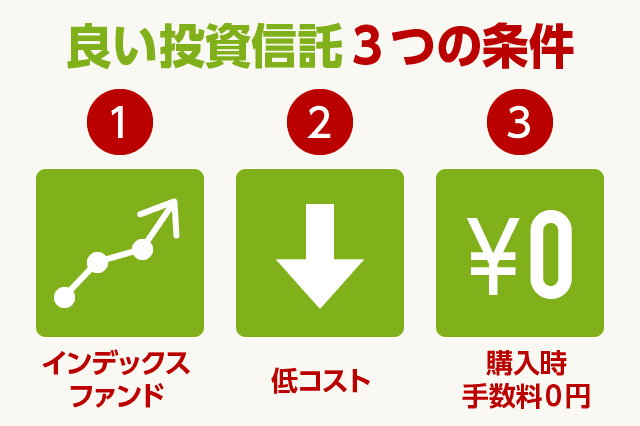

良い投資信託には3つの条件があります。

- インデックスファンドであること

- 信託報酬が低コストであること

- 購入時手数料が0円であること

上記の条件に従って選んでいけば、初心者でも大きく間違う心配はありません。

ちなみに、iDeCoの商品はすべて「購入時手数料0円」ですので、この条件は無視してもらって構いません。

インデックスファンドが良い理由

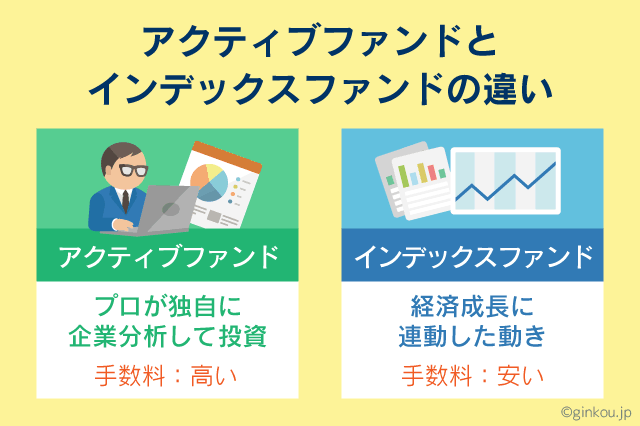

投資信託には大きく分けて「インデックスファンド」と「アクティブファンド」の2つの種類があります。

インデックスファンドとは、日経平均株価やTOPIX(東証株価指数)のような特定の指数に連動するように設計されている投資信託です。

特定の指数に連動させるには、機械的に企業の株式などを購入すれば良いので、組み入れ銘柄の選定や売買はある程度機械によって代用でき、その結果低コストで運用できます。

また、日経平均株価などに連動するということは、経済成長に連動して利益が得られることを意味しており、景気が良くなるほど儲かる仕組みです。

一方で、アクティブファンドは、投資のプロが全力で資産運用し、インデックスファンドを上回るリターンを追求する投資信託です。

経済成長や景気の状況に関係なく、リターンはあくまでも運用者の実力次第となります。

また、プロが徹底的に分析をおこなうため、コストが高くなりがちです。

「経済成長に連動する利益と低コストが魅力のインデックスファンド」と「インデックスファンド以上のリターンを目指すがコストが高いアクティブファンド」ではどちらが良いか。

実は長年の結果から「長期運用ではインデックスファンドの方がリターンが高い」ことがわかっています。

つまり、投資のプロが全力を出しても、良い結果にはならないことの方が多いのです。

その理由は「コスト」の問題にあります。

信託報酬とは何か

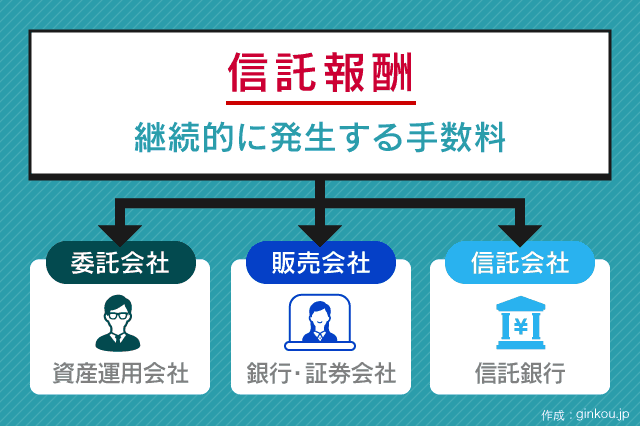

信託報酬とは、投資信託を選ぶ上でもっとも重要となる「手数料」のことです。

資産運用会社(投資のプロ)や販売会社などに支払うコストなのですが、信託報酬は「年率」で発生するというのがポイントです。

▶信託報酬が1%の場合はどうなるか

運用資産が100万円の場合、毎年1万円の手数料を信託報酬として間接的に支払う。

これが、運用資産1,000万円になると、毎年10万円の手数料が発生することになる。

つまり、「年率」で発生する信託報酬は0.1%でも低い投資信託を選ぶことが、長期のリターンに大きな影響を与えることがわかっています。

長期の運用では、アクティブファンドの高い信託報酬が仇となり、結果的にはインデックスファンドの方が良い結果になりやすいです。

また、同じインデックスファンドを選ぶときでも「信託報酬」に気を配り、少しでもコストの低いものを選択することが、良い投資信託を選ぶときの重要な要素となります。

日経ヴェリタスにも以下のような記述がありました(ここでいうパッシブファンドとは、インデックスファンドのことを指しています)。

なぜインデックスとの連動を目指すパッシブ型ファンドに資金が集まるのか。それは

①長期になるほどリターンがアクティブ型を上回りやすい

②成績のバラツキが小さい

③値動きの理由がわかりやすいおもにこの3つの理由で説明できる。

国内公募投信の今年3月までの10年間の成績(年率換算)をみると、日本株、海外株ともに課税前分配金再投資ベースのリターンはパッシブ型がアクティブ型を大きく上回っている。これは世界的な傾向だ。

昨年末まで5年間で各国のアクティブ型国内株投信と株価指数の勝ち負けをみてみると、日本と欧州で7割強、米国で9割弱、ほかの大半の国でも7~8割のアクティブ型投信が指数に負けた。

最大の要因はコスト負担だ。

出典:日経ヴェリタス

楽天証券のiDeCoではこの投資信託がおすすめ

それでは、上記の「良い投資信託の選び方」にもとづいて、実際に楽天証券のiDeCoで管理人がおすすめしたい投資信託を紹介します。

楽天証券の確定拠出年金iDeCoは、圧倒的な低コストを実現しているインデックスファンドを揃えており、個人投資家から高い評価を得ています。

三井住友・DCつみたてNISA・日本株インデックスファンド

- 資産運用会社

- 三井住友DSアセットマネジメント

- 信託報酬

- 0.176%

- 特徴

- TOPIX(東証株価指数)に連動する、超低コストのインデックスファンド

日本経済の成長の果実を得られるのが、三井住友DSアセットマネジメントの「三井住友・DCつみたてNISA・日本株インデックスファンド」です。

ファンド名がとても長いのですが、実はこの投資信託は日本株式インデックスファンドのなかではもっとも低コストの最強商品として投信ブロガーの間でも評判です。

昨今、インデックスファンドは信託報酬の引下げ競争が激化していますが、「三井住友・DCつみたてNISA・日本株インデックスファンド」はそのなかでも低コストのリーダー的な存在です。

日本株式に投資するタイプのインデックスファンドには、

- 日経平均連動型

- TOPIX(東証株価指数)連動型

の2つがあります。

楽天証券では、日経平均連動型のインデックスファンド「たわらノーロード 日経225」も取り扱っています。

こちらもおすすめの投資信託なのですが、信託報酬はやや高めです。

また、日経平均株価は特定の大企業の成長に偏っている一方で、TOPIXは東証に上場しているすべての企業が対象となる指数です。

こうした理由から、より日本経済の成長を反映している指数として、一般的にはTOPIX連動型の投資信託が選ばれることが多いです。

たわらノーロード 国内債券

- 資産運用会社

- アセットマネジメントOne

- 信託報酬

- 0.154%

- 特徴

- 抜群の安定性を誇る国内債券に投資するインデックスファンド

「たわらノーロード」シリーズは、みずほ銀行グループの資産運用会社である「アセットマネジメントOne」が展開している低コストインデックスファンドです。

楽天証券のiDeCoは、個人投資家に人気の高い「たわらノーロード」シリーズをラインナップに加えており、基本的にはこのシリーズの投資信託を選択するのがおすすめです。

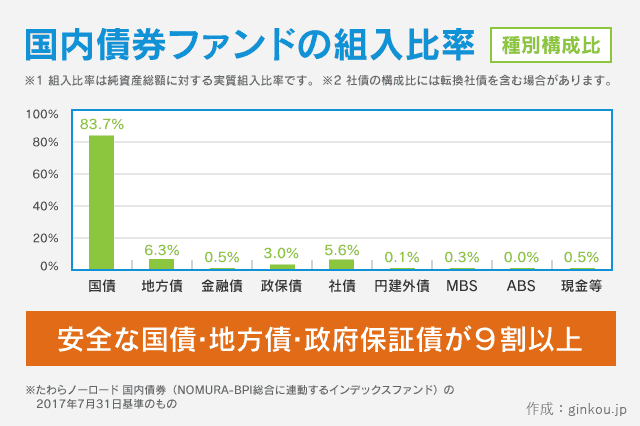

そのなかでも、たわらノーロード 国内債券は、国債や地方債といった債券に対して投資をするタイプの投資信託です。

債券は株式とは違い、ローリスク・ローリターンの安全資産という位置づけです。

上記の画像を見てもらえるとわかりますが、国内債券ファンドの資産構成は「国債・地方債・政府保証債」が全体の90%以上を占めています。

債券投資は元本保証とは言えないものの、基本的には元本保証に極めて近く、かつ定期預金よりも利率が高いのが特徴です。

元本を優先しリスクを抑えた運用をしたい方は、国内債券の比率を高めることで、資産に安定性を生み出せます。

とはいえ、昨今は債券の金利(利回り)がかなり低下していますので、個人的には現時点ではそこまで組み入れ比率を高めなくても良いのではないかと考えています。

たわらノーロード 先進国株式

- 資産運用会社

- アセットマネジメントOne

- 信託報酬

- 0.10989%

- 特徴

- 先進国の株式に投資、ハイリスク・ハイリターン

たわらノーロード 先進国株式は、世界の先進国の株式に投資を行うインデックスファンドです。

具体的には、「MSCIコクサイ・インデックス(円換算ベース、配当込み、為替ヘッジなし)」という指数に連動する動きをし、世界経済の成長の果実が得られる投資信託です。

資産運用の世界では、債券よりも株式の方がリスクが高く、また国内よりも海外の方がリスクが高いと言われています。

つまり、海外の株式に投資するこの投資信託はもっとも「ハイリスク・ハイリターン」な位置づけとなります。

リスクを取ってリターンを増やしたいと考える方は、たわらノーロード 先進国株式への投資比率を高めに設定し、リスクを取りたくない方は組入比率は低く設定します。

とはいえ、たわらノーロード 先進国株式を1本購入するだけで、先進国である23カ国のうち、日本を除く22カ国、約1,300銘柄に分散投資ができるのは大きなメリットです。

この投資信託を通じて、間接的ではありますが「アマゾンやフェイスブック、マイクロソフト」にも投資できます。

たわらノーロード 先進国債券

- 資産運用会社

- アセットマネジメントOne

- 信託報酬

- 0.187%

- 特徴

- 先進国の債券に投資、個人的にはあまりおすすめではない

資産運用における4大資産は

- 国内株式

- 国内債券

- 先進国株式

- 先進国債券

の4つです。

そして、これらの資産にバランス良く投資することが良いとされています。

たわらノーロード 先進国債券は、海外の債券に投資をするタイプのファンドです。

国内債券に比べるとハイリスクですが、先進国株式よりはローリスクです。

しかし、先進国債券は「ハイリスク・ローリターン」になりがちとの指摘もあり、個人的にはそこまで組み入れ比率を高める必要はないと考えています。

楽天証券のiDeCoでは、「たわらノーロード 先進国債券」が2つ用意されており、「為替ヘッジなし」と「為替ヘッジあり」が選択できます。

一般的には、「為替ヘッジなし」を選ぶことの方が多いです。

「為替ヘッジあり」は、為替リスクを回避する効果がありますが、その分「ヘッジコスト」という費用がかかります。

このヘッジコストが想像以上に大きいものとなっているため、リスク・リターンを考えた場合に、「為替ヘッジなし」を選ぶほうが合理的となります。

実際に両者の純資産を比較してみても、ほとんどの人が「たわらノーロード 先進国債券(為替ヘッジなし)」を選択しています。

その他:セゾン資産形成の達人ファンドなど

管理人の個人的な意見としては、上記の4つの投資信託にバランスよく投資をするだけで、かなり良い運用ができると考えています。

ただ、楽天証券のiDeCoには他にも人気の商品が数多く提供されているため、合わせて紹介しておきます。

「セゾン資産形成の達人ファンド」はアクティブファンドで信託報酬も1.55%と高めです。

先ほどの「良い投資信託の選び方」のルールからは逸脱していますが、長期の年率リターンにおいて高い結果を出し続けており、個人投資家に人気があります。

セゾン投信は、セゾンカードでおなじみのクレディセゾンと、日本郵政によって運用されている資産運用会社です。

また、組み入れ資産のなかにリート(不動産)を入れたほうが良いという意見もあります。

リートは、ミドルリスク・ミドルリターンな位置づけの資産であり、国内リートは国内不動産、海外リートは海外不動産にそれぞれ投資します。

楽天証券では、

- 国内リート

- 三井住友・DC日本リートインデックスファンド、信託報酬0.275%

- 海外リート

- 三井住友・DC外国リートインデックスファンド、信託報酬0.297%

といった投資信託をiDeCoの商品に加えています。

リート商品を組み入れたい方は、上記の投資信託が低コストでおすすめできます。

また、確定拠出年金iDeCoでリスクを取らずに運用したいという方向けに、元本確保型商品としての「定期預金」も選択できます。

楽天証券では、定期預金商品として「みずほDC定期預金」をラインナップしています。

昨今の低金利や将来のインフレ可能性を考慮すると、元本の安全性を重視するよりも、株式などで運用する事を考えた方が良いと私は考えています。

資産を投資に回すと、少なからず元本割れのリスクが生じることは事実です。

しかし、iDeCoの場合「節税メリット」が極めて大きいため、仮に年金受給時点で運用結果がマイナスになっていたとしても、節税効果を含めたトータルでマイナスになる可能性は極めて低いです。

条件なしで口座管理手数料0円

楽天証券のiDeCo(個人型確定拠出年金)は条件なしで口座管理手数料0円です。

金融機関によっては口座管理手数料に月額500円を徴収するところもある中、楽天証券の「口座管理手数料がずっと無料」という特徴は大きなメリットになります。

iDeCoは長い方で40年の運用期間となるので、もし口座管理手数料が有料だと、加入時から年金受給年齢までずっと手数料を払い続けることになってしまいます。

例:月額500円の金融機関でiDeCoの契約を行った場合、手数料だけで年間6,000円、40年間の運用だと24万円もの追加コストがかかってしまいます。

楽天証券はこれらの余計なコストを支払うことなく、資産運用で得られるリターンを最大化できます。

ちなみに、口座手数料以外の手数料はほぼすべての金融機関で共通なので、ほとんど差が付きません。

・初期費用

加入時:2,829円(共通)

加入手数料:金融機関による(楽天証券は無料)

移管手数料:金融機関による(楽天証券は無料)

・掛金拠出時に発生する費用

国民年金基金連合会手数料:月額105円(年間1,260円)(共通)

事務委託先金融機関手数料:月額66円(年間792円)(共通)

口座管理手数料:金融機関による(楽天証券は無料) ← ※最も重要なポイント

・給付時にかかる費用(1回あたり)

事務委託先金融機関:440円(共通)

・還付時にかかる費用

国民年金基金連合会手数料:1,048円(共通)

事務委託先金融機関手数料:440円(共通)

楽天証券が倒産しても安心

iDeCoのように長い年月におよぶ資産運用では、金融機関の信用力も気になるかと思います。

楽天証券のようなネット証券が40年後に残っているのか、倒産してしまう可能性もあるのではないか心配になる方もいるかもしれません。

しかし、iDeCo(個人型確定拠出年金)の掛金は申し込んだ銀行や証券会社ではなく「大手信託銀行」によって、万全の体制で守られています。金融機関の信用力は問題ありません。

たとえば、楽天証券、野村證券、三井住友銀行などの金融機関でiDeCoを選んでも、銀行や証券会社は顧客資産を預かりません。私たちのiDeCoの掛金は、信託銀行に預けられます。

日本の信託銀行と言えば、いずれもメガバンク系列の超大手ばかりですから、信託銀行が破綻する可能性は極めて低いです(例:三菱UFJ信託銀行、三井住友信託銀行など)。

また、信託銀行は法律によって自社の資金と顧客の預かり資産を分別管理しなくてはならないルールがあります。

つまり、もし信託銀行が破綻しても私たちの資産には一切影響がないといことです。

iDeCoの金融機関が破綻した場合について、楽天証券では以下のように回答しています。

楽天証券が破綻したらどうなりますか?

楽天証券(運営管理機関)が破綻しても、年金資産が消滅、削減されることはありません。

確定拠出年金の運用資産は信託財産として信託銀行で管理されています。しかし、新しい運営管理機関へ変更のため、所定の変更手続きが必要です。楽天証券

つまり、iDeCoの金融機関に関しては大手だろうとネット証券だろうと、どこを選んでも安心です。

初めて資産運用をする方にも

楽天証券のカスタマーサポートは、iDeCoに関する初歩的な質問にもやさしく答えてくれると評判です。

以前からサポートには力を入れており、楽天証券のカスタマーサポートは2年連続の「3つ星(最高位評価)」を獲得しています。

iDeCoは加入手続きが難しいという意見も多く耳にします。

しかし、楽天証券であればわからない点についてもていねいに答えてくれるので、つまづくことなくiDeCoを活用した資産運用がスタートできるはずです。