マネックス証券のiDeCoでおすすめのファンドを厳選、良い投資信託を選ぶ

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

マネックス証券の個人型確定拠出年金「iDeCo(イデコ)」は、「口座管理手数料の無料化」と「優れた投資信託のラインナップ」によって個人投資家から高い評価を得ています。

口座管理手数料は金融機関によって異なり、iDeCoの金融機関を選択する上で重要な要素です。

マネックス証券では口座管理手数料が条件なしで無料となっており、加入時からずっと無駄な費用はかかりません。

iDeCoではどの金融機関を選んでも必ず支払わなければならない手数料があります。しかし、口座管理手数料が0円の金融機関を選ぶことで、40年間の運用で最大24万円程度を節約できると試算しています。

そして、iDeCoで重要なもう一つのポイントは「投資信託のラインナップ」です。

金融機関によっては良い投資信託(ファンド)が揃っておらず、手数料の高いファンドを選ばなければならない可能性があります。

しかし、マネックス証券は人気の「eMAXIS Slim」シリーズを始めとした低コストなインデックスファンドが揃っており、投資信託のラインナップについても申し分ありません。

今回は、マネックス証券のiDeCoで選べる投資信託のなかから、管理人が特に良いと思える商品を取り上げます。

目次

信託報酬の低い投資信託を選ぶ

投資信託には大きく分けて3つの手数料があります。

- 購入時手数料

- 信託報酬

- 信託財産留保額

このうち、iDeCoの商品はすべて「購入時手数料」「信託財産留保額」が0円なので安心です。

一方で、どの投資信託を選んでも「信託報酬(運用手数料)」は確実に発生します。

そして、年率で発生する信託報酬は、運用残高が大きいほど無視できないものとなり、0.1%の差が将来受け取れる年金に大きな違いをもたらします。

信託報酬が年率1.0%の投資信託と、年率0.5%の投資信託を簡単に比較してみます。

▶運用資産が10万円の場合

- 信託報酬1.0%:年間1,000円の手数料

- 信託報酬0.5%:年間500円の手数料

- 両者の差は500円

▶運用資産が1,000万円の場合

- 信託報酬1.0%:年間10万円の手数料

- 信託報酬0.5%:年間5万円の手数料

- 両者の差は5万円

運用資産が1,000万円になると、信託報酬がたった0.5%違うだけで、手数料に毎年5万円の差が生じます。

iDeCoでは、一般的なサラリーマンの方で年間276,000円(月23,000円)の掛金拠出ができ、長い方で運用期間は40年間となります。

仮に毎月23,000円を40年間積み立てたとすると、元本だけで1,100万円となり、上記の試算は現実的な数値であることがわかります。

また、この積み立て条件に年率4%のリターンを加味すると、40年後の資産(運用残高)は2,700万円を超えるため、0.5%の信託報酬の差は年間135,000円の差にもなるのです。

インデックスファンドに分散投資する

信託報酬が低い投資信託を選ぶなら「インデックスファンド」がおすすめです。

インデックスファンドというのは、日経平均株価やNYダウなど、特定の指数に連動するタイプの投資信託です。

わかりやすく言うと、日本経済や世界経済の成長に合わせて値上がりするということです。

また、特定の資産だけに投資を集中させることはリスクが高いため、一般的には

- 国内株式

- 国内債券

- 先進国株式

- 先進国債券

の4つの資産に分散投資をするのが良いと言われています。

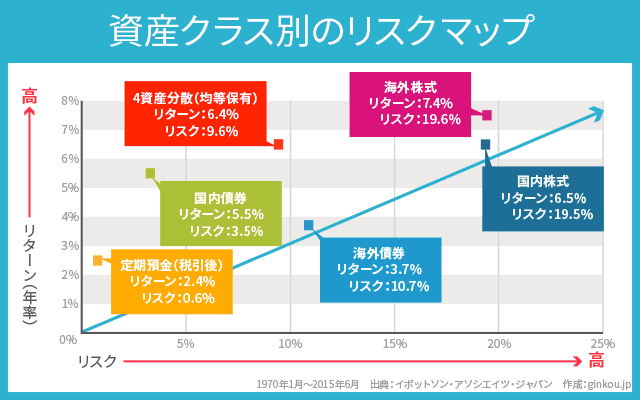

上記のリスクマップを見るとわかりますが、4つの資産に均等分散して投資をした場合、長期のリターンは年率6.4%(つまり6.4%の複利利回り)で運用できるとされています。

あくまでも過去の実績となりますが、金融庁が示したデータでも、上記の4資産に加えて「新興国株式・債券」を加えた6資産への分散投資では20年間の運用で年率4.0%のリターンが得られたとされています。

金融庁は資料の中で「国内外の株式・債券に分散投資をすると20年間の運用では年率2%~8%の利回りが得られる」と結論づけています。

もちろん、未来のことは誰にもわかりませんが「経済成長が続き、私たちの生活はこれからも豊かになっていく」と考えれば、これらのデータには一定の根拠はあると考えられます。

マネックス証券で選びたい投資信託5選

では、マネックス証券のiDeCoでは具体的にどの投資信託を選べば良いのか。

投資歴10年以上の経験を持つ私が、自分自身も買いたいと思える「良い投資信託」を5つ厳選してご紹介します。

マネックス証券では、「ロボアドバイザーを活用して最適な投資信託の組み合わせを選ぶツール」を無料で公開しています。

資産運用がはじめてで、どれを選べばよいかわからない方にとっては、ロボアドバイザーのアドバイスも役立つはずですので、ファンド選びに活用することをおすすめします。

※信託報酬は税込みで表記しています。

国内株式インデックスファンド

- ファンド名:One DC 国内株式インデックスファンド

- 信託報酬:0.154%

- 運用会社:アセットマネジメントOne

国内株式に投資するファンドは「One DC 国内株式インデックスファンド」がおすすめです。

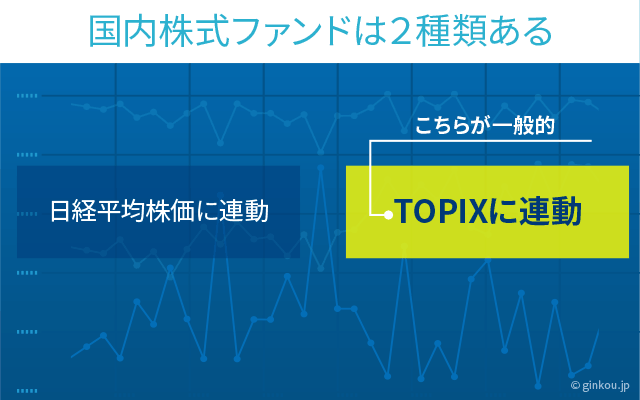

この投資信託は、TOPIX(東証株価指数)に連動した動きをします。

日本株式の指数では「日経平均株価」が有名です。しかし、日経平均が特定の225銘柄の動きのみを反映しているのに対し、TOPIXは東証一部全銘柄の動きを反映した指数です。

このような違いから、一般的にはTOPIX連動型の投資信託を選択することが多いです。

信託報酬は国内株式インデックスファンドのなかでは業界トップクラス(おそらく最安)となっており、選んで間違いのない1本です。

運用会社は「アセットマネジメントOne(旧:DIAMアセットマネジメント)」です。

あまり聞き慣れない名前かもしれませんが、アセットマネジメントOneはみずほフィナンシャルグループの資産運用会社で、業界大手です。

先進国株式インデックスファンド

- ファンド名:eMAXIS Slim 先進国株式インデックス

- 信託報酬:0.1023%

- 運用会社:三菱UFJ国際投信

先進国株式インデックスファンドでは「eMAXIS Slim 先進国株式インデックス」がおすすめです。

eMAXIS Slimシリーズは「業界最安の信託報酬を目指す投資信託」で個人投資家や投信ブロガーから絶大な支持を得ています。

ほかの資産運用会社に対抗して継続的に信託報酬を引き下げてくれるため、この投資信託を買っておくと、常に最安の信託報酬(運用コスト)で運用できるというメリットがあります。

MSCIコクサイ・インデックス(円換算ベース)という指数に連動するのですが、これは簡単に言うと世界経済の成長に伴って上昇する指数となります。

eMAXIS Slim 先進国株式インデックスを1本買うだけで、世界23カ国(正確には日本を除く22カ国)に分散投資ができ、各国の時価総額の8割以上をカバーできます。

資産運用で世界分散投資を考えている方には特におすすめです。

マネックス証券のiDeCoでは、「eMAXIS Slim 新興国株式インデックス」も選べます。

信託報酬は0.187%と文句のつけようがないくらい低いです。

現在、中国やインドの経済成長が著しいことは経済にくわしくない方でもご存知だと思います。

実は、資産運用の世界では中国やインドは「新興国扱い」となっているため、先ほどの「eMAXIS Slim 先進国株式インデックス」では投資対象外となっています。

中国やインドの成長も取り込みたい方は、新興国株式インデックスファンドを購入するのも良いと思います。

しかし、新興国への投資はリスクが高いです。また過去の実績からリスクが高いからといってリターンも高くなるとは一概には言えないため、私自身は「組み入れても組み入れなくてもどちらでも良い」と考えています。

世界経済の成長をしっかりと取り込みたい方は組み入れるべきですし、リスクを抑えて平均的なリターンが得られれば良いと考えている方は、新興国への投資は無視しても問題ありません。

国内債券インデックスファンド

- ファンド名:三菱UFJ 国内債券インデックスファンド(確定拠出年金)

- 信託報酬:0.132%

- 運用会社:三菱UFJ国際投信

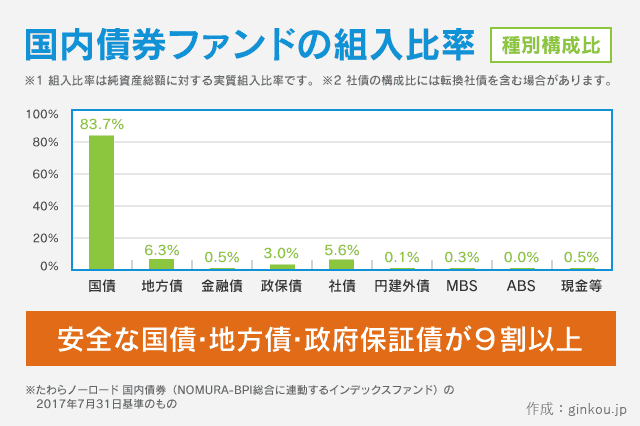

国内債券は、リスクが極めて小さい資産として知られています。

資産運用では4資産(国内株式・先進国株式・国内債券・先進国債券)をバランスよく持つことが基本だと言われていますが、リスクを抑え防御力を高めた運用をしたい方は「国内債券ファンド」の組入比率を高めるのがおすすめです。

国内債券は上記のグラフの通り、日本国債と地方債、そして政府保証債が全体の9割を占めています。これらの安全な債券を600銘柄以上に分散投資することで運用されています。

一方で、国内債券は利回りが低いため「インフレ負けする可能性がある」というデメリットがあります。

インフレ(物価の上昇)が起こると、インフレ率以上の利回りで運用しなければ、実質的な資産価値は目減りしてしまいます。

株式やその他の資産は「インフレ対策」としてよく知られる投資先ですが、利回りの低い国内債券はインフレ負けしてしまう場合があるため、組入比率を極端に高めることは逆効果です。

マネックス証券は「eMAXIS Slim」シリーズを積極的に採用していますが、国内債券に関しては「三菱UFJ 国内債券インデックスファンド(確定拠出年金)」のみを扱っています。

理由は、「三菱UFJ 国内債券インデックスファンド(確定拠出年金)」がeMAXIS Slimよりも低コストだからです。

この投資信託は名前の通り「確定拠出年金」専用の投資信託で、一般販売は行われていませんが、その分コストが極めて低く設定されているのが特徴です。

先進国債券インデックスファンド

- ファンド名:eMAXIS Slim 先進国債券インデックス

- 信託報酬:0.154%

- 運用会社:三菱UFJ国際投信

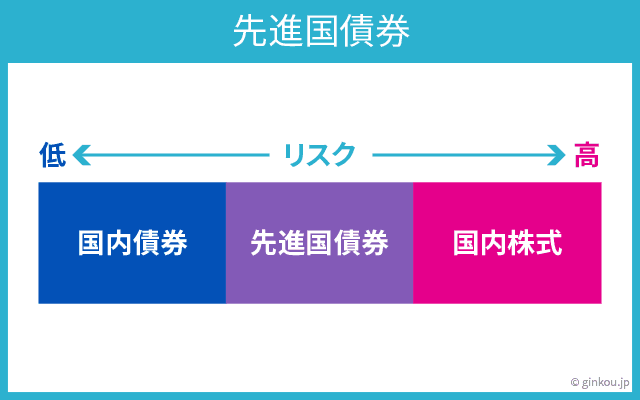

一般的に、株式よりも債券の方がローリスク・ローリターンだと言われています。そして、国内投資の方が海外投資よりもリスクが低いと言われています。

これらをまとめると、リスクの高い順に「先進国株式 > 国内株式 > 先進国債券 >> 国内債券」という順番になります。

先進国債券は、ミドルリスク・ミドルリターンという位置づけです。

債券は安定した利回りが得られるのが特徴ですが、海外の債券はデフォルト(貸し倒れ)することも多く、国内債券と比較してリスクは高いです。

やや中途半端な存在ですので、個人的には外国債券は組み入れなくても良いと考えているのですが、一般的な定石に従うとすれば、先進国債券も全体の4分の1程度組み入れるのが普通です。

マネックス証券のiDeCoで「新興国債券 インデックスファンド」を選ぶのであれば、「iFree 新興国債券インデックス」がおすすめです。

こちらの商品も信託報酬は極めて低いです(信託報酬は0.242%)。

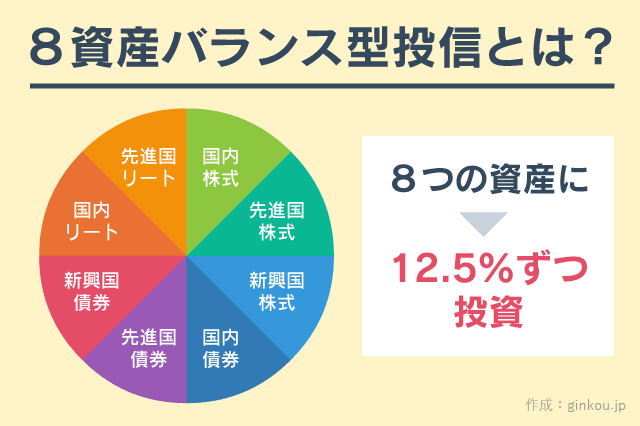

eMAXIS Slimバランス(8資産均等型)

- ファンド名:eMAXIS Slimバランス(8資産均等型)

- 信託報酬:0.154%

- 運用会社:三菱UFJ国際投信

- 特徴:8つの資産に12.5%ずつ均等投資

低コストで人気の「eMAXIS Slim」シリーズのなかでも、特に人気があるのが「eMAXIS Slimバランス(8資産均等型)」です。

この投資信託は、

- 国内株式

- 先進国株式

- 新興国株式

- 国内債券

- 先進国債券

- 新興国債券

- 国内リート

- 先進国リート

の8つの資産に均等に分散投資をする「バランス型投資信託」と呼ばれるものです。

8資産バランスのなかでも信託報酬は圧倒的に低く、個人投資家や投信ブロガーの方でも「eMAXIS Slimバランス(8資産均等型)」を好んで選択している人が多いです。

「リート」とは不動産投資信託のことです。不動産からは安定した賃料収入が得られるため「ミドルリスク・ミドルリターン」な位置づけです。

運用期間中に、特定の資産が値上がりまたは値下がりして、資産全体の投資比率が崩れてしまっても、運用会社が定期的な「リバランス(資産配分の調整)」を行い、常に投資比率を均等に保ってくれます。

一方で、バランス型投信のデメリットとしては、状況に応じて自分自身で微調整ができないことや、投資資産を分散しすぎることでリターンがより平均化される(そこそこのリターンしか得られなくなる)といった問題があります。

リスク分散のために分散投資をすることは重要ですが、「分散すればするほどそこそこの結果しか得られなくなる」傾向にあります。

とはいえ、8つの資産をまとめて保有できるのは大きな魅力です。

資産運用を手軽に済ませたい方は、この投資信託を1本買って放置しておけば、それだけでもそれなりの運用ができると思います。

元本確保型商品もあります

マネックス証券では「元本確保型商品」として「みずほDC定期預金(1年)」も選べます。

iDeCoの資産運用でリスクを取るのは絶対に嫌だという方は、元本保証つきの定期預金商品を選択することも可能です。

また、ネット証券でiDeCoを運用するのは破綻リスクが不安と感じる方もいるかもしれません。

しかし、iDeCoの資産はすべて「大手信託銀行」によって管理されていますので、仮に将来マネックス証券が破綻したとしても、預けた資産は守られます。この点については心配の必要はありません。