借金の時効は「時効援用」しないと成立しない デメリットや失敗例も解説

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

借金は、数年経つと時効になります。

たとえば消費者金融や銀行での借金が時効となると、元金や利息だけでなく、遅延損害金も支払わなくてよくなります。

しかし気をつけねばならないのは、借金の時効期間が経過しても、時効の援用(消滅時効の援用、と言います)を行わないと成立しないことです。

そして時効援用を行うにも条件があるので、簡単に借金を帳消しにできるわけではありません。

特に大手金融機関にお金を借りている場合は、金融機関側も借金を踏み倒されないように対策を行うので難しいかもしれません。

時効期間が中断したり、手続きをしても時効援用が失敗に終わるリスクもあります。

今回は借金を時効援用する方法と、デメリットもあわせて解説します。

目次

借金の時効援用ができる条件

借金を時効にして返済を免れるためには、時効の援用を行わねばなりません。

ただ返済せずに借金を放置するだけでは、遅延損害金が積み重なってしまいます。

そして時効援用が認められるためには、下記2つの条件が揃っていることが必要です。

- 期間の経過

- 借金を返済しないまま一定期間(最長10年)が経過している

- 消滅時効援用の通知

- 債権者(お金を借りている相手)に時効制度を使うことを伝える

法律で定められた一定期間が経過しているのはもちろん、債権者に「時効援用を行う」という旨を正式に通知しなければなりません。

時効期間の計算方法

時効期間は、借金を最後に返済した日の翌日からカウントを始めます。

そして時効期間は、お金を借りている相手(債権者)によって異なります。

■時効期間が「5年」の相手

割賦払い(分割払いのスマホ本体代、クレジットカードの分割払いなど)

■時効期間が「5年」の相手

消費者金融、銀行、クレジットカード会社、信販会社など

■時効期間が「10年」の相手

個人(知人など)、公庫、信用金庫、労働金庫、信用組合、奨学金、過去に裁判となった借金など

消費者金融や銀行からお金を借りている場合は、5年間で時効となります。

知人や友人などの個人間の貸し借りや、銀行ではなく信用金庫などからお金を借りている場合は10年経たないと時効になりません。

しかし、5年や10年をただ待てば良いわけではなく、時効期間の日数カウントが中断となる条件がいくつかあります。

消費者金融など債権回収に慣れている企業は、この時効の中断を活用して貸し倒れを防いでいます。

時効が中断・延長する条件とは

借金の時効が中断になる条件は、大きく分けて下記4通りです。

これらのいずれか1つでも条件を満たしていると、時効援用の手続きをしても失敗してしまいます。

■時効が中断・延長となる条件

- 返済請求を受けた

- 裁判など法的措置を取られた

- 自分が借金をしていると認めた

- 少額でも返済してしまった

なかには時効中断だけでなく、時効期間が5年から10年に延長する条件もあるので注意が必要です。

それぞれ具体的に見ていきます。

返済請求を受けた

お金を借りている相手から返済請求を受けると、6ヶ月の時効延長となります。

相手から書面で通知される場合も、電話などで口頭で請求される場合も、効力は同じです。

たとえば、消費者金融から返済を求める旨の通知が届くと、5年+6ヶ月で時効期間が5年半に延びます。

借入先から直接請求を受けることを「催告」といい、一定の法的効力はあるものの時効の中断には至らず、6ヶ月「延びる」というだけです。

そして、催告を繰り返し行っても、時効期間がさらに延長され続けていく…ということもありません。

しかし、この6ヶ月間の間にお金を貸した相手は訴訟を起こすことができ、催告の通知を放置すると裁判に発展します。

裁判など法的措置を取られた

あなたがお金を借りている相手、つまり債権者が裁判を起こすと時効が中断します。

時効期間のカウントがリセットされ、時効援用をするためには10年間経過するまで待つことになります。

※時効期間が5年間の借金をしていたとしても、裁判によって時効が中断した場合は時効期間が10年に延びます。

裁判を起こされても時効を継続するには裁判で異議申し立てをして、時効を主張する必要があります。

そのためにも、訴状を受け取ったらすぐに裁判所へ返信して、裁判に出席するようにします。

金融機関によっては、借金の返済がなされない場合に給与や銀行口座の現金を差し押さえる場合があります。

このような差し押さえは民法に基づいて行われます。

差し押さえをされた場合も、時効期間のカウントはリセットされます。

ちなみに、このような借金返済を求める裁判は「強制執行」が可能なので、借金をしている本人が裁判に応じないと債権者の主張が通ってしまいます。

これを欠席裁判と言い、出席している人の主張のみに基づいて裁判が行われるので、欠席者に不利な判決(今回でいうと時効の中断)となります。

たとえばあなたが借金をしている間に引っ越していて、借入れ相手が新居の住所を知らなかった場合は、裁判通知を転居前の住所に送ることになります。

あなたはそれを知る由もないので返信もできず、いつの間にか裁判となり時効が中断していた…ということも十分ありえます。

裁判通知を受け取った際は無視せず対応し、時効を主張することをおすすめします。

自分が借金をしていると認めた

わかりやすい例でいうと、借入れをしている金融機関から電話がかかってくるパターンです。

「来月まで待ってください(支払猶予願い)」「返済するつもりです(債務の承認)」といった、返済の意志があるという発言をすると、その電話録音を証拠にできます。

金融会社や債権回収会社はプロなので、このような言葉をうまく引き出して時効にならないようにします。

もちろん、返済をするという旨の書面(念書など)を取り交わしてしまえば、確固たる証拠になってしまいます。

身に覚えがない借金の催促連絡がきた際、「よくわからないから時効援用をしよう…」とするのは危険です。

もしそれが架空請求などの詐欺だった場合、時効援用をすると「自分が借金をしている」と認めることになってしまいます。

詐欺被害に遭った場合は、法律事務所などで相談をすることをおすすめします。

少額でも返済してしまった

冒頭で少し触れましたが、時効期間は借金を最後に返済した日の翌日からカウントがスタートします。

つまり、時効期間が経過する前に少額でも返済をしてしまったら、「借金をしていると認めた」とみなされて時効中断となるので要注意です。

たとえば、貸金業者が「●円だけ返済していただければ、半年待ちます」と相談してきたのに応じれば、その時点で時効中断です。

奨学金などの保証人(連帯保証人)がついた借金で、保証人が返済をしたとしても主債務者の時効は中断しません。

主債務者が時効中断となった場合は保証人も中断となりますが、それとは逆に、保証人が時効中断となったとしても主債務者の時効中断までは影響が及びません。

ここでのポイントは、保証人が代理で主債務者の時効援用を行うことも可能という点です。

主債務者の時効を援用することで保証人も返済義務がなくなるので、保証人としての返済から開放されるために手続きをするのもありです。

ちなみに、時効期間が経過してから返済を求められるケースも時折あります。

時効援用をすれば時効成立となっていたタイミングでも、返済に応じてしまったら時効は取り消しとなります。

これを法律用語で、「時効援用権の喪失」と言います。

まれに、貸金業者側にも非があったため時効援用権を失わずに済んだという裁判の判例もあります(業者が個人に不正確な対応をした、など)が、金融機関も基本的には合法的な方法で対応するので非常にレアな事例です。

「時効成立後に返済に応じたら、時効が取り消される」と思っておいた方が良いと思います。

時効援用の仕方-専門家に依頼するのがおすすめ

自分で手続きを行うやり方と、法律事務所などで専門家に依頼する方法があります。

手続きの流れ自体は、いずれも共通です。

■時効援用をする流れ

- 時効期間が経過し、時効の中断がないことを確認する

- 信用情報機関で自分の信用情報を取り寄せて最終返済日を確認するなど、確実に時効期間が満了していることを確認します。

- 時効援用の旨を債権者に郵送で通知

- 時効援用通知書は必ず内容証明郵便(郵便局がいつ、どんな内容の郵便を送ったかを証明してくれるというサービス)で送ります。

「確かにこの日に時効援用通知書を送った」という証拠になります。 - 債権者が内容証明郵便を受け取る

- 債権者のもとに時効援用の書類が到着します。

- 時効成立

- 時効援用書類が無事届いた時点で、時効が成立となります

時効援用の手続自体は、借金に関する法的措置のなかでも比較的シンプルです。

時効援用通知書のフォーマットもネットで検索すれば出てくるので、書面も簡単に作ることができます。

しかし、貸金業者を相手にする場合や、お金を借りた相手(個人)が弁護士を立てている場合などは、あなたも法律の専門家に相談することをおすすめします。

時効援用の依頼は数万円で依頼できることも多く、数万円で時効援用の失敗をほぼ避けられるのは大きなメリットです。

前述の通り、時効が成立するまでには時効中断の落とし穴がありますし、貸金業者や弁護士には債権回収のテクニックやノウハウがあります。

特に、時効援用通知書を送って債権者が何かしらの返答をしてきたときの対応は、法律の専門知識がないと難しいです。

自分自身もいざという場合に守ってもらうために、弁護士や司法書士にサポートしてもらえた方が安心かと思います。

時効援用を依頼する専門家として考えられるのは、費用が高い順に弁護士・司法書士・行政書士です。

もっとも費用が安い行政書士は、あくまで時効援用通知書の「書類作成」のみを行います。

時効援用に失敗した際に債権者と交渉する(無理のないペースの分割払いで和解するなど)などのサポートは、弁護士・認定司法書士しか行なえません。

さらに司法書士が交渉できるのは、簡易裁判所における140万円以下の民事訴訟のみなので、それより借金額が大きい場合は弁護士に依頼することになります。

140万円以上の借金をしている場合は弁護士、140円未満の借金をしている場合は司法書士に依頼することをおすすめします。

どこに相談すればいいか悩む、なるべく費用を抑えたいという場合は、国が運営している法的トラブルのサポートサイト「法テラス」で窓口を紹介してもらえます。

時効援用はデメリットも大きい

時効援用の1番のメリットは、返済義務から解放されるということです。

しかしデメリットも非常に多いので、気軽にできることではないと肝に銘じておくべきです。

■時効援用を利用するデメリット

- 長期間、返済を逃れ続けるのは難しい

- 失敗したら遅延損害金が膨れ上がる

- 時効が成立した金融機関では取引できなくなる

長期間、返済を逃れ続けるのは難しい

まず、5年や10年もの長期間にわたって、借金返済から逃れ続けることは非常に難しいです。

住民票を移さずに引っ越せば貸金会社の連絡からは逃げられますが、前述の通り知らぬうちに裁判を起こされる可能性が高いです。

裁判を起こされれば時効が中断となる上に、時効期間が10年に延びます。

たとえば、最後の返済から3年経った時点で提訴されていれば、13年にわたって住民票を持たずに暮らし続けなければいけません。

住民票がなければ就職も難しくなりますし、もし子供がいれば入学時の手続きにも支障が出ます。

また、もし保証人(連帯保証人)がいる場合は、あなたに催促の連絡が繋がらなくなると保証人に返済を要求することになります。

保証人が身内だった場合は、保証人との関係だけでなく、身内関係全体の破綻につながってしまいます。

失敗したら遅延損害金が膨れ上がる

時効援用の中断などに気づかず、時効援用に失敗すると返済義務が残ります。

5年や10年といった長期間返済を滞納すると、遅延損害金が膨れ上がっているので、返済が非常に難しくなります。

通常、金融機関からお金を借りて延滞した場合は、通常の利息とは「別」に遅延損害金が発生します。

遅延損害金の金利は通常の利息より高いケースがほとんどで、消費者金融のカードローンなどでは法律で定められる最高金利の年率20.0%で設定されていることが多いです。

たとえば100万円を5年間返済せずに時効援用しようとして失敗した場合、年20.0%の遅延損害金は100万円まで増えています。

本来かかる利息を合わせると200万円以上のお金を支払わなければならなくなるので、時効援用の失敗リスクは非常に高いです。

時効が成立した金融機関では取引できなくなる

時効の成立とは、お金を貸していた金融機関からすれば借り逃げ、貸倒れという見方になります。

貸金業を行う企業の多くは社内ブラックリストがあり、支払い遅延が多い人や貸倒れた人を登録しています。

借金の時効になった場合も「社内ブラックリスト」に載り、時効になった企業の金融グループでは取引ができなくなると思っておいた方が良いです。

ローンはもちろん、クレジットカードなどほかの信用力が必要な取引も難しいでしょう。

たとえば、三井住友銀行と三井住友カードはグループ会社なので、三井住友銀行で時効を成立させると三井住友カードでクレジットカードが使えなくなるかもしれません。

社内ブラックリストの情報はほぼ一生残るので、別の金融機関に切り替える必要があります。

時効援用したときのブラックリストの扱い

借金返済を延滞すると、信用情報に金融事故として情報が残ります。いわゆるブラックリスト入りです。

ブラックリストに入っていると、クレジットカードやローンといった信用力が必要な取引が一切できなくなります。

一方、時効援用によって時効が成立したらブラックリストから消えるかというと、信用情報機関の対応や、借入先の報告の仕方によってまちまちです。

信用情報機関が「借金が消滅時効になった」と報告を受けると、下記いずれかの対応を取ります。

■時効援用をしたときの信用情報機関の対応

- しばらく延滞情報が登録され続ける

- 時効が成立すると法的な返済義務はなくなりますが、信用情報機関では情報を更新しないケースもあります。

信用情報上では「延滞し続けている状態」が続くので、まだ当分はクレカやローンを利用できません。 - 貸倒(かしだおれ)もしくは完済と登録し、5年間の信用取引ができなくなる

- 延滞という履歴を「貸倒」や「完済」に更新すると、その事故情報が5年間登録されます。

つまり、時効成立から5年経過すればブラックリストから抜け出すことができます。 - ブラックリストから外れる

- 時効が成立した時点で信用情報から事故情報を削除するケースもあります。

結論:借金の時効はハイリスク

以上の解説をふまえると、借金を時効にして返済から免れるのは非常に難しいと言えます。

時効期間までの生活においても犠牲が大きく、時効援用が失敗するリスクも大きいです。

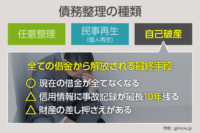

ブラックリストには入ってしまいますが、債務整理という形で借金額を減らした方が現実的かもしれません。

自己破産をすれば借金は帳消しに、その他の債務整理でも返済額を減らせる可能性が高いです。

もちろん債務整理もデメリットはありますが、借金の時効よりはコスパが良いと思います。

債務整理の詳細はこちら:

カードローンが返済できない場合の救済措置 債務整理以外の方法は?