借金一本化を検討する方へ 借り換えできない、審査に落ちる事例を解説

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

複数の借金があり返済に困っている場合の解決策として、おまとめローンやフリーローンへの借り換えで借金を一本化するという方法があります。

現在の借入先より金利が低いカードローンに借り換えることで今後の利息を減らし、返済負担を軽くするというものです。

しかし、借換ローンで借金を一本化できない場合もあるので要注意です。

今回は、借り換えによって借金を一本化できない事例と対処法をまとめました。

結論から言うと、借金の一本化は借金先が2~3社で返済の余地がある人向けの対処法です。

目次

おまとめローンの審査に落ちる人とは

まずは、おまとめローンや借換ローンの審査に落ちる理由について説明します。

下記のいずれかに当てはまる人は、審査落ちによって借金一本化ができない可能性が高いです。

■おまとめローン審査に落ちる可能性がある人

- 借入先が多すぎる

- 返済の遅延が多い

- 収入や勤続年数が不十分

- 複数の審査に同時申し込みした

- 申込時に嘘をついた

借入先が多すぎる

おまとめローンの審査は、一般的に借入れ社数が少ない方が有利と言われています。

たとえば、借金額が同じでも2社から借りている人より、3社以上から借りている人の方が審査落ちのリスクは高くなります。

※「借入れ社数」には、カードローン以外にクレジットカードのキャッシングもカウントされます。

たとえば、カードローンを2社利用していたとしても、クレジットカードのキャッシングもしていたら借入れ社数は3社となります。

借入れ社数が3~5社、もしくはそれ以上の人は、いずれかを完済してからの方が借り換え審査に通りやすいです。

おまとめローンなどへの借り換え時に、社数カウントされないローンもあります。

代表的なものは、住宅ローンや奨学金です。

借り換え申込時に、金融機関ごとに対象外となるローンの記載があると思うので、よくチェックしてから申し込むことをおすすめします。

返済遅延が多い

今までにローン返済やクレジットカード支払いの延滞が多かった場合は、信用力が下がっている状態なので審査に通りづらいです。

返済や支払いが遅延したという履歴は、すべて信用情報機関に残っています。これをクレジットヒストリー(いわゆるクレヒス)と言います。

審査時はクレジットヒストリーの状態を必ず見られるので、ここで「信用力が低い」とみなされると借り換えローンに通らない可能性があります。

ちなみに借金の返済以外にも、下記のような支払い遅延もクレヒスに残るので要注意です。

■クレヒスに影響する可能性が高い支払い例

- 分割払いしている携帯電話の本体代

- 家賃(保証会社に加盟している賃貸)

- 国の奨学金

- リース契約している車代

上記の支払い元の多くは、保証会社に加盟しています。よって遅延すると信用情報に傷がついてしまいます。

もし自分のクレヒスに不安がある人は、事前に自分のクレヒスを取り寄せて確認しておくと安心です。

■主要な信用情報機関

- シー・アイ・シー(CIC):クレカ会社や信販会社が多く加盟

- 日本信用情報機構(JICC):消費者金融が多く加盟

- 全国銀行個人信用情報センター:銀行が多く加盟

現在の借入状況以外にローンやクレジットカードを利用したことがなく、クレヒスがホワイトな場合もときによっては不利になります。

なぜなら、過去にブラックリストに入っても5~10年経つと事故履歴が消えてホワイトになるからです。

ある程度年齢が高いにもかかわらずクレヒスが真っ白だと「過去に金融事故を起こした人かもしれない」と疑われることもあるということです。

少額のクレジットカード払いなどでもOKなので、「遅延なく支払いをした」というクレヒスを積み上げていると、有利になりやすいです。

収入や勤続年数が不十分

借入希望額に対して収入や勤続年数が不十分で、返済能力が低いとみなされた場合も審査に不利になります。

これはおまとめローンなどに限らず、借入れ全般に言えることです。

転職したばかりで勤続年数が1年未満、年収が100万円台、毎月の収入が不安定な人は不利になると思っていいでしょう。

特に、借金一本化のための借り換えは借入額が大きくなりやすいので、返済能力はしっかり見られます。

金融機関によっては、「年収200万円以上」など収入条件がついているので要確認です。

さらに消費者金融や銀行は、おまとめローンの審査は特に慎重に行うと言われています。

貸し倒れることを防ぐのはもちろん、多重債務者が「ちゃんと返済してくれるのか?」という不安もあるリスクの高い融資からです。

複数の審査に同時申し込みした

同じタイミングで借り換え審査に複数申し込むことも、審査に不利になるかもしれません。

「早くおまとめローンに借り換えたいから、一度に3社に申し込んで審査が受かったところを使おう」という人は気をつける必要があります。

多重申込みをすると、その履歴も信用情報機関に記録されます。

そして金融機関が審査時にその情報を見ると、下記のような疑いがあるかもしれないと警戒します。

■金融機関が同時申込み者に抱く不安材料

「同時期に複数の審査に申し込んでいるけど、契約した形跡はないな…」

→他社で審査落ちをしている可能性あり

「一度に多重申し込みをするほど急いでいる、お金に困っているのか…?」

→貸し倒れリスクが高い

できる限り、まずはお目当ての借換ローンを1社に絞って申し込むことが望ましいです。

そこの審査に受かるために、事前に信用情報を事前に取り寄せておくなどの対策をする方がおすすめです。

多重申込みをするより、かえって早く借り換えられるかもしれません。

申込時に嘘をついた

これは論外ですが、借り換え審査に受かりたいあまり申込時に嘘をついた場合も即審査落ちとなります。

たとえば、借入額を増やすために収入を多く申請しても、収入証明書類を求められればすぐにバレます。

収入証明の提出が必要ない借入額だったとしても、審査担当者が違和感を感じた場合は提出を求められます(勤続年数や企業規模の割に収入が高いなど)。

勤務先には原則として在籍確認の電話が入るので、勤務先を偽ることもできません。

借入状況もすべて信用情報機関に登録されているので、他社の借入状況も正直に申告することをおすすめします。

参考記事:カードローン審査で嘘がバレる理由、審査落ちの原因にもなる?

そもそもおまとめローン対象外の借入れもある

上記では、借り換えの審査に落ちる理由をまとめましたが、そもそも金融機関によってはおまとめローン対象外の借入れもあります。

たとえば、アコムやプロミスといった消費者金融のおまとめローン専用プランは、基本的に消費者金融からの借入れしか一本化できません。

銀行カードローンやクレジットカードのリボ払いは対象外です(※クレジットカードのキャッシングは対象内)。

一方、銀行のフリーローンに借り換える場合は、フリーローンは原則使いみちが自由なので、消費者金融では対象外の借入れも一本化できます(→フリーローンとは)。

しかし一般的には、消費者金融より銀行の方が審査が厳しめと言われているので、返済能力や信用力が低いと消費者金融を選ばざるを得ないかもしれません。

おまとめローンは「まだ返済の余地がある人」向け

ここまで解説したとおり、おまとめローンなどでの借金一本化は厳しめの審査に受かる人だけが使える対処法です。

当たり前のことですが、消費者金融も銀行も「この人なら返済してくれる」と信用することが出来る人にしか融資を行いません。

多重債務者、という時点で信用力がマイナスの状態で審査スタートとなるので、ほかの要素で信用力や返済能力が補えないと厳しいです。

今より金利が低いおまとめローンに借り換えたとしても、負担が減るのは「将来的な利息」のみです。

借入額そのものは残り続けるので、依然として返済をしていかないといけない事実は変わりません。

そういう意味では借金の一本化という方法は、「借金を一本化しなくても返済できるけど、減らせる負担は減らしたい」という人向けとも言えます。

逆に考えると、借り換え審査にどうしても受からないという人は、借金の返済が難しい段階まできている…とも言えるかもしれません。

どうしても返済できない場合は債務整理

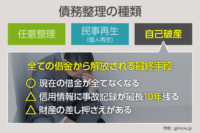

おまとめローンの審査に通らない、もしくは借金を一本化したとしても返済が厳しい…という人は、債務整理を検討することになります。

債務整理とは、自己破産などの借金額そのものを減額する方法です。

将来的な利息を減らすおまとめローンに比べても、返済負担を大きく軽減することができます。

しかし、5~10年の間はブラックリスト入りしてクレジットカードやローンが一切利用できなくなるなど、その分デメリットも大きいです。

今の生活を大きく変えることになっても債務整理をするのかどうか、慎重に検討することをおすすめします。

債務整理の詳細はこちら:

カードローンが返済できない場合の救済措置 債務整理以外の方法は?

ブラックリスト入りを避けたい人は、おまとめローンで返済を頑張っていくのもありだと思います。

下記記事で、おまとめローンのメリットとデメリットをまとめていますのでご参考までに。

おまとめローンを検討したい人はこちら:

おまとめローンの審査の厳しさ、負担増に注意