投資信託とETFの最大の違いは自動積立できるかどうかにあり

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

資産運用を始めるために投資信託の購入を検討している方も多いと思います。

しかし、証券会社の担当者や投資についてくわしく知っている人に「ETF(上場投資信託)」をおすすめされたことがある方もいるかもしれません。

ETFとは「Exchange Traded Fund」の略称で、東京証券取引所やNY証券取引所に上場している投資信託のことを指します。

ETFは一般的な個別銘柄(日産自動車やNTTドコモなどの上場企業の株)と同じようにリアルタイムで株価が変動し、自由に売買できるのが特徴です。

投資信託とETFの違いを理解しておくことで、資産運用の幅が広がるとともにより正しい知識を身につけられます。

※金額・手数料表記はすべて税込です。

目次

ETFのメリット・デメリット

ETFと投資信託には数多くの違いがあります。

まずはETFのメリットとデメリットを知ることで、その特徴を掴んでおくと理解しやすいです。

証券取引所で自由に売買できる

ETFは「上場投資信託」なので、前述の通り証券取引所で自由に売買することができます。

通常、投資信託を購入する場合は証券会社の担当者に電話をしたり、窓口で購入したり、ネットの「投資信託」のページから購入手続きを行います。

しかし、ETFを購入する場合は「個別銘柄」を買うときと同様に証券コードを入力して、買付注文を出します。

たとえば、

- 日経225連動型上場投資信託(1321)

- iシェアーズ Jリート ETF(1476)

のように、ETF銘柄ごとに証券コードが割り当てられています。

個別銘柄と同じように、ETFはリアルタイムで株価(投資信託なので基準価格)が変動します。

一般的に販売されている投資信託は、基準価格の変更が1日1回のみです。一方で、ETFは価格が変動するので思うような数量を思うような価格で買えない場合があるというデメリットがあります。

あるETFの理論価格が1,500円だった場合でも、市場の取引状況によっては理論値より高い値段で買わなければならないケースが出てきます(もちろん逆に安く買えることもあります)。

また、ETFを購入・売却する場合は証券会社を通じて注文を出すため、約定すると取引手数料が発生します。

ETFの取引手数料は株式取引手数料と同じですので、証券会社によってコストは違います。ネット証券であれば低コストでの取引が可能です。

取引コストについては、購入時手数料が必要な投資信託と比べるとETFの方が間違いなく安いです。

また、ETFには解約手数料もかかりませんので、あくまでも注文を取り次ぐ証券会社に支払う取引手数料のみが売買コストとなります。

手軽に売買できる点はETFのメリットですが、市場の売買動向によってさまざまな影響を受けるというのがデメリットの1つです。

手数料が安い

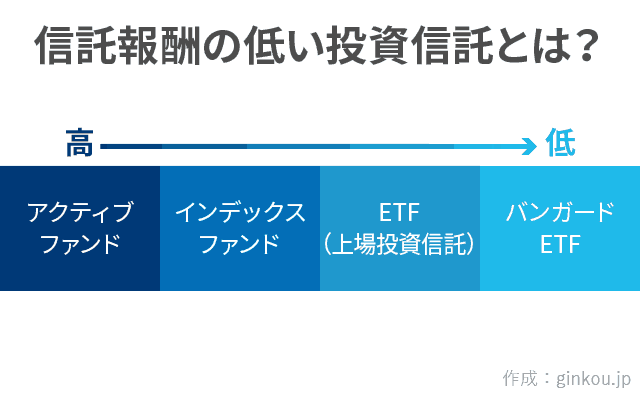

投資信託で忘れてはならないコストが「信託報酬」です。信託報酬は資産運用会社や投信を販売した金融機関などが受取る手数料のことです。

投資信託の購入時手数料との大きな違いは、信託報酬は1度払えば終わりではなく、その投信を保有している間はずっと「年率」で発生します。

つまり、資産が300万円、信託報酬が1%の投資信託を3年間保有した場合、年間3万円、3年間で9万円のコストがかかる計算となります。

こうした理由から、投資信託で資産運用をするときにもっとも気にかけるコストが「信託報酬」であり、0.1%でもコストが低いものを選ぶべきだと多くの投信ブロガー・著名投資家が声をあげています。

ETFが多くの投資家から支持される最大の理由は、信託報酬が総じて低いからです。

まず、ETFは「購入時手数料」がかかりません。前述の通り売買に必要なコストは「取引手数料」のみなので安いです。

また、証券会社や銀行といった金融機関から紹介されて買うものではなく、あくまでも市場(証券取引所)に流通しているものを売買するだけなので、信託報酬の内訳のうち「証券会社や銀行(金融機関)」に支払う手数料が不要です。

つまり、ETFの信託報酬はあくまでもその上場投資信託を運用してくれている資産運用会社の人にのみ手数料を払う形になるため、コストを抑えた設計となっています。

「信託報酬は0.1%でも低いものを選ぶ」という多くの投資家の意見に立って考えると、低コストなETFはもっとも良い選択肢となるのです。

自動積立ができない

ETFの最大のデメリットは、自動積立ができないことです。

投資信託を毎月積立で購入する人は多いと思いますし、金融庁ですら「長期・分散・積立」投資を推奨しています。

しかし残念ながら、ETFには自動積立をする機能はなく、あくまでも自分が毎月1回、決まった日に証券会社から注文を出して、市場に出回っているETFを買い続ける必要があります。

つまり、自動積立ができないので手動(人力)積立をしなければならないということです。

資産運用の経験が浅い人にとっては、毎月定期的にETFの値動きを監視して積立を行うという作業はハードルが高く、苦痛を伴うかもしれません。

投資についてある程度知識のある人からすると、「低コストなETFを買うのが1番、手数料の高い投資信託を買うなんて」という意見が強く、たしかにそれは正しいです。

しかし、それは投資の知識が深く、興味を持ってETFの手動積立ができる人の話でしかありません。

資産運用にそこまで興味がなく、できる限り自分の時間や労力をかけることなく「長期・分散・積立」投資をしたいのであれば、多少コストが高くても素直に一般販売されている投資信託の自動積立を活用した方が良いと私は思います。

投資信託のメリット・デメリット

投資信託のメリット・デメリットはETFの裏返しです。ETF市場も大きいですが、やはり多くの人に利用されているのは金融機関の窓口やネットで販売されている投資信託です。

選べる種類が多い

金融機関の窓口やネットで販売されている投資信託は、とにかく選べる種類が多いです。

話題性に乗る形で「テーマ型ファンド」などが数多く組成されています。「電気自動車」が話題になれば電気自動車関連株に投資するファンドが販売されますし、仮想通貨ビットコインが話題になればそれに関する銘柄に投資するファンドが売られます。

テーマ型ファンドの良し悪しについては別の機会に説明しますが、いずれにせよETFよりも選択肢が多いのは良いことです。

また、投資信託には「ひふみプラス」のようなアクティブファンドが数多く存在します。

ETFはインデックスファンドが中心なので低コストでの運用ができますが、面白みに欠けたり、ハイリターンが期待できないというデメリットもあります。

自動積立ができる

自動積立ができるのは、投資信託を買う大きなメリットの1つです。

前述のように、ETFは低コストでの運用ができる反面、自動積立ができないため投資初心者にとって扱いにくい商品です。

しかし投資信託であれば、毎月・毎週など自分のタイミングで設定をすることができます。あとはその設定に従って自動的に買付が進むので基本的には放置しておいて問題ありません。

また、一般販売される投資信託の基準価格は1日1回の更新となるため、理論価格が存在するファンドであれば、理論どおりの値段で買うことができます。

ETFは売買状況に左右される特性があるため、価格がリアルタイムで変化し、市場の状況によっては理論価格より高値で買わざるを得ないケースもあります。

こうした「安心」面を考えても投資信託にはメリットがあります。

コストが高い

種類の豊富さや自動積立においてはメリットが大きい投資信託ですが、コスト面ではETFに完敗します。

投資信託の販売は、銀行や証券会社といった金融機関にとって「販売手数料」を得るための大きな収入源となっています。

よって、

- 購入時手数料

- 信託報酬の金融機関取り分(信託報酬の内訳に販売会社の取り分が含まれている)

といったコストが高くなりがちです。

購入時手数料が0円のノーロードファンドも多数販売されています。しかし、ノーロードファンドのなかには信託報酬が高額なものが含まれていることもあります。

また、投資信託には「信託財産留保額」という実質的な解約手数料が発生する商品もあります。

ETFであれば、(売買手数料は発生するものの)これらの手数料が一切かからないため、やはりコスト面での優位性があります。

このように、窓口やネットで販売されている投資信託のデメリットはコスト面にあると言って間違いありません。

海外ETFのメリット

ETFのなかでも特におすすめしたいのが、海外ETFです。

海外ETFはニューヨーク証券取引所などに上場しているETFのことで、日本を始めとする世界中の投資家に売買されています。

実際、私自身も購入していますし、海外ETFと言っても日本のほとんどの証券会社で取引ができるので安心です。

たとえば、ニューヨーク証券取引所に上場している海外ETFは、米国株と同じ扱いなので、米国株式を扱っている証券会社であれば購入できます。

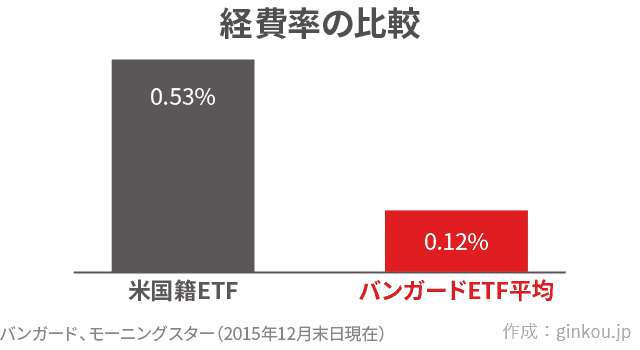

そのなかでも個人投資家に根強い支持を得ているのが、バンガードETFという超低コストな海外ETFの存在です。

バンガードETFは世界最大規模の資産運用会社「バンガードグループ」が運用しています。

日本で販売されている投資信託はもちろん、国内ETF、そして低コストがウリの海外ETFですら、バンガードETFの低コストの前では歯が立たないというほどの圧倒的な信託報酬で運営されているのが特徴です。

これだけ低コストなETFだと何か裏があるのではないか?と思う人もいるかもしれません。

しかし、バンガードETFは本当に顧客目線で運営されているファンドであり、多くの著名投資家が絶賛しているという事実があります。

現金の10%を短期国債に、90%をごく低コストのS&P500インデックスファンド(バンガードの商品を提案)に投じるというものです。この方針に沿った信託財産の長期的な成果は、高額でファンドマネジャーに委託している大半の投資家(年金ファンドや機関投資家、個人投資家の誰であれ)が手にする成果を上回るだろうと、私は信じています。

著名投資家:ウォーレン・バフェット

仮に筆者(仕事上投資を控えている)が1本だけ自分で購入するとしたら、この商品を買いたい。(バンガード・トータル・ワールド・ストックETF(VT)を推奨)

著名経済評論家:山崎 元

徹底的にコストにこだわった運用をしたいのであれば、やはりバンガードETFの存在は欠かせません。

バンガードETFは楽天証券やSBI証券で購入することができます。これらのネット証券は米国ETFの取引手数料も業界最安水準なので安心です。

また、姉妹サイトとなりますが、下記の記事でくわしく解説しています。

あわせて読みたい:

世界最強のバンガードETF!ウォーレン・バフェットも認めた超低コスト投信

海外ETFの購入は初心者にとって敷居が高い

バンガードETFが自信をもっておすすめできる海外ETFであることは間違いありません。

しかし、残念ながら海外ETFの購入は、投資初心者にとって敷居が高いという問題があります。

最近は円資産から直接米ドル資産の買付ができる証券会社も増えましたが、海外ETFを売買する場合、通常は以下の手順が必要です。

1.米国株の取引口座を開設する

特定口座に対応している証券会社であれば問題ないが、外国株口座が特定口座に対応していない場合、一般口座扱いとなる。

つまり、自分で取引履歴を管理して確定申告をする必要があり、投資初心者にとっては大きな手間となる。

2.円資産を米ドル資産に両替する

証券会社の円資産を米ドルに両替する「為替取引」を行う。為替取引には一定のスプレッドがかかるので、このタイミングで為替コストが発生。

3.海外ETFの購入

購入するのはニューヨーク証券取引所がオープンしている夜間の時間帯。

4.売却後の両替

保有していた海外ETFを売却した後に、再び米ドル資産を円に両替する為替取引を行う。ここでも為替コストが発生。

5.積立を希望する場合

積立購入を希望する場合は、毎月同じ日に手動でこれらの手順を実践しなくてはならない。(どう考えても面倒)

これらの手順を自分で行い、また定期的に実践するというのは、初心者にとって敷居が高すぎるのではないかと私は感じます。

ただし、米国ETFに関してはマネックス証券の自動積立サービス、SBI証券の米国ETF定期買付のサービスなどがあります。

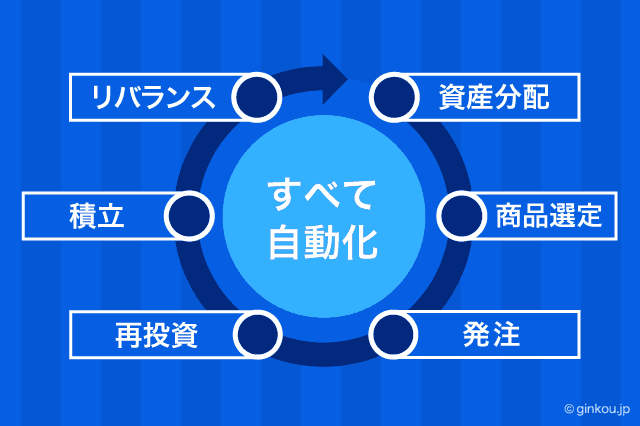

ロボアドバイザーならETFの自動積立ができる

こうした問題を解決してくれるのが、最近話題となっているロボアドバイザーの存在です。

ロボアドバイザーは資産運用に必要なあらゆる取引をすべて自動で行ってくれる「投資一任」サービスです。

以前から、投資一任サービスは大手証券会社でファンドラップという名前で提供されていました。

しかし、ファンドラップには下記のような問題を抱えていました。

◆ファンドラップ

・資産配分の見直しや売買は人が行う

・その証券会社が扱う投資信託を投資対象とする

→人にかかるコストと、投資信託のコストが2重で発生する高コストなサービス

◆ロボアドバイザー

・資産配分の見直しや売買はロボットが自動的に行う

・中立的な立場で低コストな海外ETFを投資対象とする

→ファンドラップの問題を解消することで低コスト化を実現

ロボアドバイザーは、資産配分の見直しや売買をロボットが行いますが、そのルールは理論上もっとも優れているとされているルールを使います。

つまり、人が資産配分の見直しや売買を行うファンドラップと比較しても、劣ることはありません。(言ってしまうと、ファンドラップでも基本的には上記と同じルールを使って資産配分の見直しや売買を行っている)

そして、ロボアドバイザーを使えば低コストな海外ETFの自動積立を実現することが可能です。

ロボアドバイザーが行ってくれること

ロボアドバイザーは「投資一任サービス」として以下のことを行ってくれます。

1.運用方針の決定

投資の知識がまったくなくても、ロボアドバイザーの簡単な質問に回答するだけで、自分だけの運用方針を決定してくれます。

2.海外ETFを自動買付

運用方針に従って低コストなバンガードETFを中心とした海外ETFを自動買付します。為替の両替などもすべて自動で行ってくれるので安心です。

3.最適な資産構成の維持

時間が経つにつれて資産構成のバランスが崩れて来たときは、保有しているETFを一部売却するなどして調整する「リバランス」を自動で行います。

4.節税対策機能

保有しているETFの利益確定をすると税金が発生しますが、このときに損失を抱えているETFを同時に売却して損益を打ち消すことで税金の支払いを繰り延べ、節税対策を行ってくれます。

5.自動積立が可能

毎月の自動積立が可能です。最初に設定しておくだけでロボアドバイザーが自動的に海外ETFを最適なバランスで買付します。

6.特定口座に対応

もちろん、特定口座に対応しているので利益が出ても確定申告は不要です。

上記を見てもわかりますが、ロボアドバイザーにお任せしておくだけで、全自動で投資のプロと同等の取引を行ってくれます。

資産配分の見直しをする必要もないので、資産運用にかける時間や労力はほとんどありません。

ロボアドバイザーはコストが高い?

ロボアドバイザーで現在もっとも人気が高いのは、「WealthNavi(ウェルスナビ)」です。

ウェルスナビは最低10万円からの資産運用サービスとなりますが、業界トップクラスの預かり資産を獲得しており、個人投資家や投資未経験者を中心に評価を高めています。

ウェルスナビの手数料は「年率1.1%」のみと非常にシンプルです。

ある程度投資経験のある人からすると、「ロボアドバイザーは手数料が高い、自分で海外ETFを買った方がいい」という意見もあります。

この意見はまっとうなのですが、資産運用の経験が浅い人にとって、海外ETFを自分で購入したり、そもそもどの銘柄を買ってよいのか、どれくらいの比率で資産構成をするべきなのかを判断するのは難しいと思います。

ロボアドバイザーの年率1.1%という手数料はたしかに安くはないと思います。しかし、同様のお任せサービスである「ファンドラップ」を利用した場合、この2倍~3倍の手数料が発生するのも事実です。

また、ウェルスナビの手数料には、

- 為替コスト

- 取引手数料

- 海外ETFの信託報酬

といった取引きにかかるすべての費用が含まれています。

これに加えて、自動積立機能や最適な資産構成、リバランス(資産構成比率の調整)、そして節税対策機能などが提供されていることを考えると、年率1.1%を支払う代わりに資産運用のすべてをお任せし、大切な時間と労力は自己投資やプライベートの充実に使うという選択は悪くないと思います。

ウェルスナビの運用実績は、それぞれの運用方針によっても異なりますが、おおむね年率3%~5%の利回りに落ち着くと見ています。

ロボアドバイザーを使うことで、「長期・分散・積立」が簡単に実践でき、また定期預金を大幅に上回る利回りでの資産運用が可能となります。