みずほ銀行のiDeCoで将来の年金をつくる、おすすめの投資信託まとめ

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

個人型確定拠出年金のiDeCo(イデコ)は、2017年から制度がリニューアルされ、原則としてすべての人が加入できるようになっています。

加入は任意ですが、毎月コツコツと積立をして60歳を過ぎてから「確実にもらえる年金」として返ってきます。

そして、その間に拠出した掛金は全額所得控除となるため、働いている方にとっては大きな節税対策にもなります。

iDeCoは、投資信託による資産運用が中心となります。元本保証がない商品に投資するのは怖いと思う方もいると思いますが、上記で説明した節税効果を考慮すると、トータルで損をすることはまずありません。

なぜならiDeCoは国が後押ししている制度だからです。

※金額・手数料表記はすべて税込です。

目次

みずほ銀行のiDeCoでおすすめの投資信託

今回はメガバンクの1つである「みずほ銀行」のiDeCoについてまとめてみたいと思います。

個人的には、手数料等を考えるとネット証券のiDeCoが圧倒的に強力だと思っているので、iDeCoで定評のあるSBI証券と楽天証券の商品も合わせて比較していきます。

選び方のアドバイス

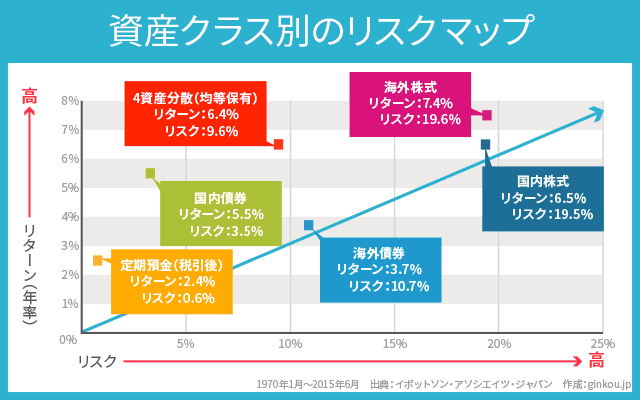

商品選びのアドバイスですが、基本構成は「国内株式・国内債券・先進国株式・先進国債券」の4つの資産をバランスよく持つことです。

上記を基本構成とし、国内外のリート(不動産)や元本確保型商品の定期預金などを加えても良いという感じです。

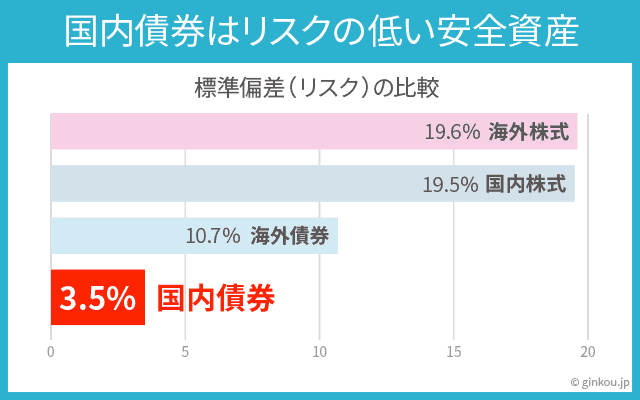

特に国内債券は極めてリスクの低い資産なので、イデコでリスクを取りたくない方は国内債券の比率を高めることで安定した資産運用を実現できます。

一方で、安心かと思える元本確保型商品ですが、こちらは「インフレに負けてしまう可能性」があります。「元本確保型だから安心」と考え、iDeCoのすべての掛金を定期預金商品に入れてしまうのは、おすすめしません。

◆投資信託の選び方

iDeCoの投資信託はすべて、購入時手数料0円(ノーロード)です。

投資信託の選び方でもっとも大切なのは「信託報酬が0.1%でも低い商品を選ぶこと」となります。

信託報酬は毎年「年率」で発生する手数料です。

たとえば、運用資産が100万円の場合、信託報酬が0.1%違うと手数料が1,000円も違ってきます。毎年それだけの差が出ます。

また、信託報酬が低い投資信託となると、おのずと市場の指数に連動する「インデックスファンド」を選ぶことになります。

国内株式

国内株式は、もっとも定番の投資先です。

「国内株式インデックスファンド」というのは、日経平均株価またはTOPIX(東証株価指数)に連動する形で、上がったり下がったりする投資信託となります。

一般的には、TOPIX(東証株価指数)連動型投信を選ぶのが普通です。

日本は成熟した国なので大きな経済成長が見込めるわけではありません。

しかし、日本に住んでいる以上は「インフレ対策となる資産」として、日本株式に投資するファンド(投資信託)はある程度組み入れておくことをおすすめします。

| 金融機関 | 投資信託 ファンド名 | 信託報酬(年率) |

|---|---|---|

| みずほ銀行 | One DC 国内株式インデックスファンド | 0.154% |

| SBI証券 | 三井住友・DCつみたてNISA・日本株インデックスファンドS | 0.176% |

| 楽天証券 | 三井住友・DCつみたてNISA・日本株インデックスファンドS | 0.176% |

| 三菱UFJ銀行 | 三菱UFJトピックスオープン(確定拠出年金) | 0.715% |

| 三井住友銀行 | 三井住友・DCつみたてNISA・日本株インデックスファンドS | 0.176% |

上記を比較してみると、みずほ銀行のiDeCoが提供している「One DC 国内株式インデックスファンド」が圧倒的に良い投資信託であることがわかります。

TOPIX連動型の投資信託は、「三井住友・DCつみたてNISA・日本株インデックスファンドS」という商品が定番で良い投信と言われているのですが、みずほ銀行の「One DC 国内株式インデックスファンド」はそれを上回ります。

国内株式に関しては、ネット証券やほかのメガバンクと比較しても、大きくリードしています。

国内債券

国内債券は、国債や社債・地方債といった信用度の高い債券に投資を行います。

債券はデフォルト(債務不履行)しない限りは返済が保証されているので、元本保証ではないものの、極めて安全な資産となります。

株式と比較して利回りは低いものの、リスクも小さいので、低リスクで安定的に運用したい場合は債券比率を高めるのが基本戦略です。

| 金融機関 | 投資信託 ファンド名 | 信託報酬(年率) |

|---|---|---|

| みずほ銀行 | たわらノーロード国内債券 | 0.154% |

| SBI証券 | 三菱UFJ 国内債券インデックスファンド(DC専用) | 0.132% |

| 楽天証券 | たわらノーロード国内債券 | 0.154% |

| 三菱UFJ銀行 | eMAXIS 国内債券インデックス | 0.44% |

| 三井住友銀行 | 三井住友・日本債券インデックス・ファンド | 0.176% |

みずほ銀行の「たわらノーロード 国内債券」も健闘はしているものの、SBI証券の「三菱UFJ 国内債券インデックスファンド(DC専用)」が、信託報酬では圧倒的にリードしています。

たわらノーロードシリーズの投資信託は、みずほ銀行グループの「アセットマネジメントOne(旧:DIAMアセットマネジメント)」が手がける低コストインデックスファンドです。

信託報酬が低い投資信託なので、投信ブロガーにも人気があります。

みずほ銀行はグループ会社に「アセットマネジメントOne」があるため、競争力の高いiDeCo商品をラインナップに加えることができています。

ちなみに、楽天証券もみずほ銀行と同じ「たわらノーロード 国内債券」をiDeCoのラインナップに加えています。

先進国株式

海外の株式に投資をすることで、世界経済の成長とともに資産を増加させることができます。

海外投資には「先進国」と「新興国」があります。

先進国というのは、アメリカやイギリス、フランスといった経済発展をとげた国々です。

一方で、新興国は、インドや中国、ベトナムのような、いわゆる発展途上国のことを言います。

基本的には、新興国の方が成長率は著しいのですが、その分リスクも高いです。

過去のパフォーマンスを見てみると、先進国株式の方が安定的に成長していると言われているため、通常は海外株式といえば「先進国株式」のことを指します。

「新興国株式への投資はお好みで」という感じなのですが、みずほ銀行のiDeCoには、「たわらノーロード 新興国株式」も採用されています。

ただし、こちらは信託財産留保額が0.3%になっています。

(※信託財産留保額は手数料ではありませんので、消費税はかかりません。 )

| 金融機関 | 投資信託 ファンド名 | 信託報酬(年率) |

|---|---|---|

| みずほ銀行 | たわらノーロード 先進国株式 | 0.10989% |

| SBI証券 | DCニッセイ外国株インデックス | 0.154% |

| 楽天証券 | たわらノーロード 先進国株式 | 0.10989% |

| 三菱UFJ銀行 | eMAXIS 先進国株式インデックス | 0.66% |

| 三井住友銀行 | 三井住友・DC全海外株式インデックスファンド | 0.275% |

みずほ銀行と楽天証券は、同じ「たわらノーロード」シリーズをラインナップに加えています。

ほかのメガバンクの商品と比較して、みずほ銀行は一歩リードしている印象です。

また、海外資産に投資する投資信託には「為替ヘッジあり・なし」があります。

為替ヘッジありの場合、為替変動のリスクを受けない代わりに一定のコストがかかります。

通常は、「為替ヘッジなし」を選択することが多いです。

先進国債券

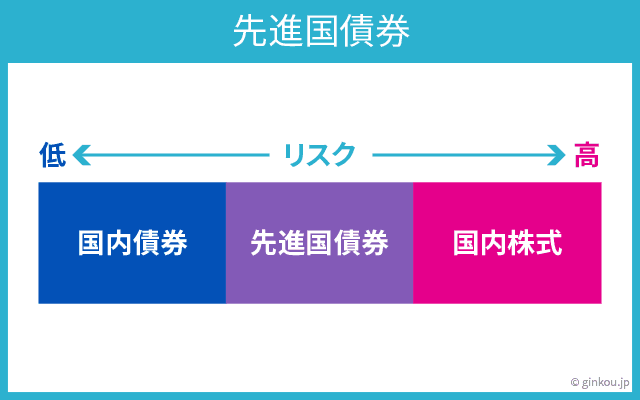

先ほど、国内債券はリスクの低い資産と言いましたが、先進国債券はリスクは少し高めです。

国内株式や先進国株式と比べると、先進国債券のリスクは低いです。ただ、国内債券は特段に低リスクなので、全体的にみると先進国債券はややリスクありの資産という位置づけです。

ただ、世界的にみれば安定資産ということで、こちらも基本構成の4資産の1つとして組み入れておくことをおすすめします。

| 金融機関 | 投資信託 ファンド名 | 信託報酬(年率) |

|---|---|---|

| みずほ銀行 | たわらノーロード 先進国債券 | 0.187% |

| SBI証券 | 三井住友・DC外国債券インデックスファンド | 0.231% |

| 楽天証券 | たわらノーロード先進国債券 | 0.187% |

| 三菱UFJ銀行 | eMAXIS 先進国債券インデックス | 0.66% |

| 三井住友銀行 | 三井住友・DC外国債券インデックスファンド | 0.231% |

上記の比較を見るとわかりますが、みずほ銀行と楽天証券が同じ商品、三井住友銀行とSBI証券が同じ商品を選択しています。

そのなかでも、みずほと楽天の「たわらノーロード」シリーズは一方リードしていることがわかります。

たわらノーロードシリーズを中心としたみずほ銀行のiDeCoは、メガバンクのなかではダントツで、ネット証券と比較しても遜色のない商品ばかりです。

みずほ銀行iDeCoの手数料は安い?

全体的に見て、みずほ銀行のiDeCoは商品ラインナップの競争力はとても優れているという印象を受けました。

続いて、金融機関ごとの手数料で比較をしていきます。

みずほ銀行のiDeCoは、特に国内株式投信の比率を高くしたい人にとっては手数料がお得です。

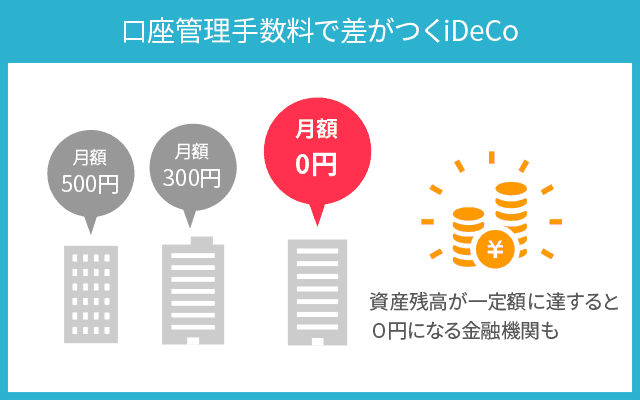

iDeCoで必要な手数料のうち、ほとんどはすべての金融機関で共通となっていますが、唯一「口座管理手数料」に関しては金融機関ごとに費用が異なるため、ここで差が付きます。

口座管理手数料が少しでも低い金融機関を選ぶことで、より有利な運用を実現できます。

加入時手数料・移管時手数料は基本的に0円の金融機関がほとんどです。

iDeCoで必要な手数料の一覧

・初期費用

加入時:2,829円(共通)

加入手数料:金融機関によって異なる、みずほ銀行は0円

移管手数料:金融機関によって異なる、みずほ銀行は0円

・掛金拠出時に発生する費用

国民年金基金連合会手数料:月額105円(年間1,260円)(共通)

事務委託先金融機関手数料:月額66円(年間792円)(共通)

口座管理手数料:金融機関によって異なる、みずほ銀行は260円

・給付時にかかる費用(1回あたり)

事務委託先金融機関:440円(共通)

・還付時にかかる費用

国民年金基金連合会手数料:1,048円(共通)

事務委託先金融機関手数料:440円(共通)

みずほ銀行の口座管理手数料(運営管理機関手数料)は260円(年間3,120円)ですが、下記の無料条件が設けられています。

A、Bいずれかの条件を満たすことで、口座管理手数料が0円となります。

無料条件A

iDeCo残高または掛金累計額が50万円以上

無料条件B

1.掛金(月額)1万円以上

2.iDeCo専用WEBサイトにてメールアドレス登録

3.SMART FOLIO(DC)にて目標金額を登録

の3つの条件を満たした場合。

口座管理手数料を他社と比較すると以下のようになります。

| 金融機関 | 口座管理手数料 | 割引条件 |

|---|---|---|

| みずほ銀行 | 月額260円 | 一定条件を満たすと、0円に |

| イオン銀行 | 0円(完全無料) | – |

| SBI証券 | 0円(完全無料) | – |

| 楽天証券 | 0円(完全無料) | – |

| 三菱UFJ銀行 | 月額260円(ライトコース) | – |

| 三井住友銀行 | 月額260円 | – |

上記を比較してみるとわかるのですが、メガバンクは3社横並びです。

みずほ銀行の場合は、前述の無料条件を満たせば、三菱UFJ銀行や三井住友銀行よりも有利な条件で運用できます。

口座管理手数料に関してはネット証券が強く、iDeCoの加入当初から無条件でずっと0円です。

特に、みずほ銀行のiDeCo商品と同じラインナップの楽天証券は、口座管理手数料の面で圧倒的に優位です。

改めて、みずほ銀行と楽天証券に絞って、商品・手数料の比較をしてみると下記のようになりました。

2社比較なので、国内外のリート投信も含めてみました。

| 金融機関 | みずほ銀行 | 楽天証券 |

|---|---|---|

| 国内株式 | 0.154% | 0.176% |

| 国内債券 | 0.154% | 0.154% |

| 先進国株式 | 0.10989% | 0.10989% |

| 先進国債券 | 0.187% | 0.187% |

| 国内リート | 0.275% | 0.275% |

| 海外リート | 0.297% | 0.297% |

| 口座管理手数料 | 月額260円 | 完全無料 |

リート投信(不動産に投資する投資信託)は、組み入れても組み入れなくても良いと思っているので、「お好みで」という感じです。

みずほ銀行と楽天銀行を比較すると、

- 国内株式ではみずほがリード

- 国内外リートでは互角

- 手数料では楽天がリード

となっています。

どちらが良いとは言い切れないほどの微差なのですが、私の見解としては以下のように考えています。

国内株式投信の比率を高くする方

みずほ銀行のiDeCoがおすすめ

コストを安く済ませたい方

楽天証券のiDeCoがおすすめ

ちなみに、楽天証券もみずほ銀行と同じ元本確保型商品「みずほDC定期預金」をラインナップに加えています。

iDeCoの金融機関は途中で乗り換えることもできます。

長い人で40年の運用期間になりますから、投信商品の信託報酬、口座管理手数料などを含めてトータルで良い金融機関を選択することが重要です。

イオン銀行のiDeCoという選択肢も

イオン銀行もiDeCoに参入しました。

イオン銀行のiDeCoは、運営管理機関が「みずほ銀行」となっており、みずほ銀行のiDeCoで選べる投資信託が選択できます。

- 投資信託のラインナップ

- 基本的にみずほ銀行のiDeCoで選べるものと同じものが選べます

- 口座管理手数料

- イオン銀行のiDeCoならずっと0円です

- ひふみ年金が選べる

- 絶大な人気を誇る投資信託「ひふみ年金」が選べる貴重な金融機関です

- イオン銀行の定期預金商品

- 元本確保型商品としてイオン銀行の定期預金も選べます

前述しましたが、運営管理機関が「みずほ銀行」のため、イオン銀行のiDeCoを選んだ場合でも、基本的にみずほ銀行のiDeCoと同じ条件です。

しかし、イオン銀行の場合は「口座管理手数料0円」、「ひふみ年金が選べる」といった独自メリットがあります。

これらを総合的に考えると、イオン銀行のiDeCoは明らかにメリットが大きいため、注目が高まっています。