自営業は不利なの?住宅ローンの審査について調べてみた

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

自営業は住宅ローンの審査で少し不利になるという事実があります。

住宅ローンの審査では、あなたの年収や勤務先、勤続年数が重視されます。

自営業は大きく稼げるチャンスがある一方で、金融機関からの審査の印象では「安定性が低い、信用が低い」といったデメリットの部分も見られます。

住宅ローンの審査を受ける上でなぜ自営業が不利なのか、そして審査に通過するにはどうすればよいかについてまとめます。

目次

住宅ローンで自営業は不利になる

さまざまな情報を調べてみた結果、やはり「自営業は住宅ローンの審査において圧倒的に不利」だということがわかりました。

一説によると、自営業は数ある職業のなかで、もっとも住宅ローンが厳しく審査されるとの意見もあります。

これは金融機関側のリスクもありますので仕方がありません。

しかし、諦める必要はありません。

実際に自営業の方で住宅ローンを組んでいる人はたくさんいます。

自営業が住宅ローンの審査に通過するためのポイント

では、自営業で住宅ローンを組むにはどうすればよいか。

ここでは、自営業者が住宅ローンの審査に通過するために気にしておきたいポイントを4つまとめます。

実は目安となる基準がある

まず、最低どれくらいの稼ぎがあれば住宅ローンを組めるのか?についてです。

調べてみると、SBI新生銀行の公式サイトに「自営業の住宅ローン審査基準」がありました。

「自営業の方は、2年平均300万円以上の所得(経費控除後の金額)を有すること。」

自営業や個人事業主の場合は、提出書類に過去3年ほどの確定申告書類を求められるケースが多いです。住宅ローンを組むためには、最低2~3年は、年収300万円以上の稼ぎが必要となります。

借入金額によっても審査の結果は変わってきますが、最低これぐらいの条件を満たさなければ、どの金融機関に行っても住宅ローンを組むのは難しいと言えます。

ただし、生計をともにしている配偶者や親族がいる場合、「ペアローン」と言う形で収入を合算し、「世帯年収での審査」をしてくれる銀行もあります。

銀行がどのようなポイントを見て住宅ローンの審査を行っているのかについては、下記の記事でくわしく説明しています。あわせてご覧ください。

あわせて読みたい:

銀行の住宅ローン審査基準を公開!年齢や健康状態を重視することが明らかに

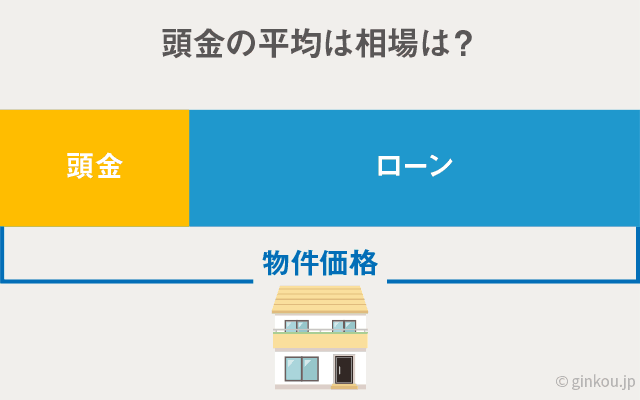

頭金をたくさん用意しておく

もし、年収が低く、審査に通りそうになくても、まだチャンスはあります。頭金をできるだけたくさん用意して、ローンの金額を減らすのです。

極端ですが、5,000万円の物件を購入する場合でも、4,900万円を頭金で用意できれば、あなたに年収がほとんどなくても金融機関は融資をしてくれるはずです。

では、頭金はいくら必要なのか?

一般的に自営業の場合、頭金は20%~30%程度用意しておくことが望ましいと言われています。

あわせて読みたい:

住宅ローンの頭金はどれくらい準備するべき?審査への影響も

逆に、物件購入額の10%程度しか頭金が用意できないと、審査を通過するのは厳しいです(もちろん、頭金がなくても年収が高ければフルローンで借りられます)。

一方で、頭金がほとんどなくても自営業で住宅ローンを組めたという方の口コミもありましたので、掲載しておきます。

当方自営業で所得約500万、2000万の物件、頭金200万で銀行の審査通りました。過去3年の確定申告の申告書を要求されると思います。

頭金以外におそらく百数十万の諸経費が必要になりますがそれは現金での支払いが必要です。

この方は購入物件に対して年収がある程度しっかりしていますので、住宅ローンの審査に通ったのではないかと思います。

返済比率を下げておく

現在、ほかにローンを組んでいますか?

個人事業主の方の場合、特に事業資金を融資でまかなっていることも多いと思います。また、消費者ローンや自動車ローンを組んでいる人もいると思います。

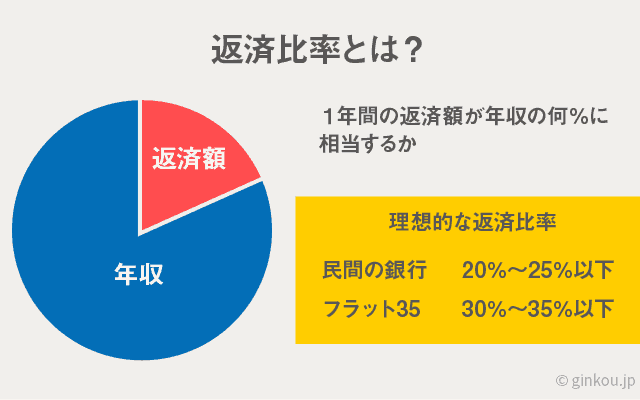

住宅ローンの審査に挑む上で、これらのローンはできるだけ減らしておいたほうが良いです。審査をする際によく参考にされる指標に「返済比率(返済能力)」があります。

返済比率とは、「1年間のローンの返済金額が、年収の何パーセント程度か?」です。

そしてこれは、住宅ローンだけでなく、ほかのローンも含めたトータルでチェックされます。ほかに多額のローンがある状態だと、どうしても返済比率が上がってしまい、審査に通りません。

返済比率の目安は25%程度と言われています。つまり、1年間に返済する金額が、年収の25%以下になるようにしなければなりません。

そのために、ほかのローンはできる限り完済し、年収の多くを住宅ローンの返済に回せるだけの環境を作っておくことが大切です。

また、審査時に「国民健康保険や年金 、住民税を滞納していないか?」も見られます。

個人事業主の方のなかには、国民健康保険や国民年金を滞納している方もいるかもしれませんが、可能であればこれらもすべて支払ってから、住宅ローンの審査に申し込みましょう。

現在の借金をできるだけ返済し、支払うべきものは払っておく。債務の少ないキレイな体になっておくことも、自営業者が住宅ローンを組む上での大切なポイントです。

返済比率についての解説はこちら

年収や借入額の目安は?あなたが住宅ローンを借りるべき割合とは

フラット35を狙う

さきほど、SBI新生銀行の住宅ローンの審査基準を紹介しました。しかし、もし条件をクリアできなくても安心してください。

民間の住宅ローンではなく「フラット35を利用する」方法もあります。

フラット35は、35年間固定金利が続く住宅ローンで、大変人気が高いです。

そして、政府関係機関の「住宅金融支援機構」が展開していることから、民間金融機関の住宅ローンよりも審査が甘いと言われています。

実際には、審査が甘いというよりも「年収・所得に関係なく住宅ローンの審査をしてくれる」のが、フラット35の特徴です。

フラット35では、住宅ローンの基準を以下のように公開しています。

「年収に占めるすべての借入れの年間合計返済額の割合(総返済負担率)が、30%以下または35%以下であること」

つまり、分かりやすく説明すると以下のようになります。

■年収400万円未満

住宅ローンを含むすべてのローンの年間返済額が30%以下の範囲で借りられます。

年収が300万円だった場合、年間の返済負担率は30%の90万円となります。返済額が年間90万円までの住宅ローンが組めるので、フラット35なら35年で合計3,150万円が借入の限度額となります。

※利息は除外して計算しています。また、ほかのローンを組んでいないことが条件です。

■年収400万円以上

住宅ローンを含むすべてのローンの年間返済額が35%以下の範囲で借りれます。

年収が500万円だった場合、年間の返済負担率は35%の175万円となります。返済額が年間175万円までの住宅ローンが組めるので、フラット35なら35年で合計6,125万円が借入の限度額となります。

※利息は除外して計算しています。また、ほかのローンを組んでいないことが条件です。

年収に対する借入割合の基準だけが決められているので、「どれくらい借りられるか?」については基準があるものの、「年収いくらで借りられるか?」については特に基準がないのです。

また、上記の基準を元にして審査をするため、公務員だろうと自営業だろうと、職業の違いによって審査が不利になることはありません。

フラット35は長期間の固定金利なので、ローンを組んだ段階で返済総額が決まります。変動金利の住宅ローンよりも安心感が大きく、また民間の固定金利ローンよりも低金利なので、人気が高いです。

東証一部上場のARUHI(アルヒ)は「フラット35」で国内トップシェアを誇る金融機関です。

フラット35の審査が早いことで人気ですが、全国100店舗以上の相談窓口を設けているため、自営業の方の住宅ローンについても、窓口で専任の担当者が無料で相談に乗ってくれます。

ARUHIの詳細解説

ARUHI(アルヒ)のフラット35は保証料・繰上返済手数料ゼロ!金利低すぎ