過去の過ち!ブラックの人でも住宅ローンの審査は通過できるのか?

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

ブラックの人が住宅ローンを組むためには?

家を購入する時に、必ずと言っていいほど住宅ローンが必要となります。しかし、多額の借入を行う住宅ローンでは、当然ながら金融機関による「審査」があります。

審査に通過できなければ住宅ローンを組むことができず、マイホームの購入も実現しません。では、過去に「借金の踏み倒しや返済遅延」といった信用情報が傷つく行為を行ってしまった場合、住宅ローンの審査には通過できるのでしょうか?

結論から言うと、ブラックでも審査に通過できる望みはあります。

目次

ブラックとは一体何か?

いわゆる「ブラックリスト」とは、過去に借金の踏み倒しや返済遅れがあった人を指します。

クレジットカードや携帯料金の支払いも含め、あらゆる情報は「信用情報機関」を通じて共有される仕組みとなっています。

住宅ローンの審査でも金融機関はあなたの信用情報をチェックし、過去にブラックになった形跡がないかどうかを調べた上で、融資の判断を行います。

ブラックリストに載ってしまう行動は以下のような場合です。

- クレジットカードの支払いが遅れた

- キャッシングの返済が遅れた

- 自己破産したことがある

- 携帯電話の料金を踏み倒した

こういった信用情報のキズは、約7年程度残ると言われています。

しかし、少しブラックになったからと言って必ずしも住宅ローンが組めないわけではありません。ブラックの人でも、よほどひどくなければ住宅ローンの審査は通過できます。

ブラックでも住宅ローンは組める

信用情報にキズが付いている「ブラック」の状態は、住宅ローンの審査を通過する上でマイナスであることは間違いありません。

しかし、住宅ローン審査は総合的な判断によって行われるため、少々返済遅延の経験があるからといって、ローンは組めないとあきらめる必要はありません。

融資額によって結果は変わる

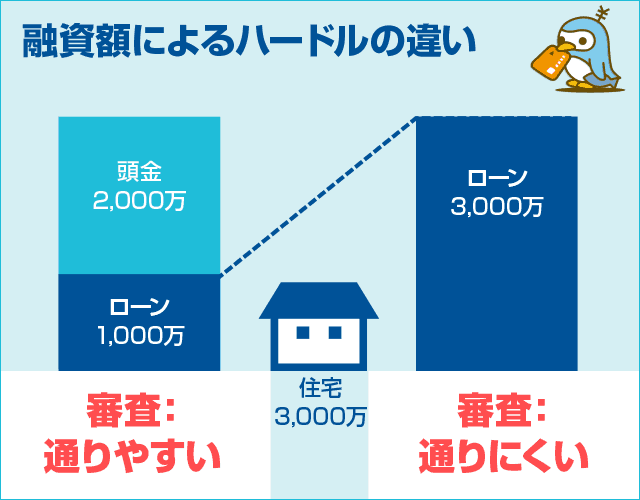

まず、マイホームを購入する上で「住宅ローンでいくら借りるのか?」によって審査結果は変わってきます。

例えばあなたがブラックでも、3,000万円の物件を購入する上で、頭金が2,000万円用意できるならば、銀行としては住宅ローンの審査に通しやすいです。

しかし、3,000万円をフルローンで借りるとなると、当然ハードルは上がります。

また、購入物件の評価によっても審査結果は変わります。

物件には担保として抵当権が設定されますので、評価価値が高い物件ほど融資は受けやすくなります。

もっとも簡単なのは、新築物件ほど担保価値が高く、中古物件には評価がつきにくいことです。

つまり、あなたがブラックで中古物件をフルローンで購入しようとした場合、審査としてのハードルは非常に高くなります。

あなたの現在の状況が重要

過去にブラックだった経験があっても、現在しっかりと仕事をしていれば話は別です。

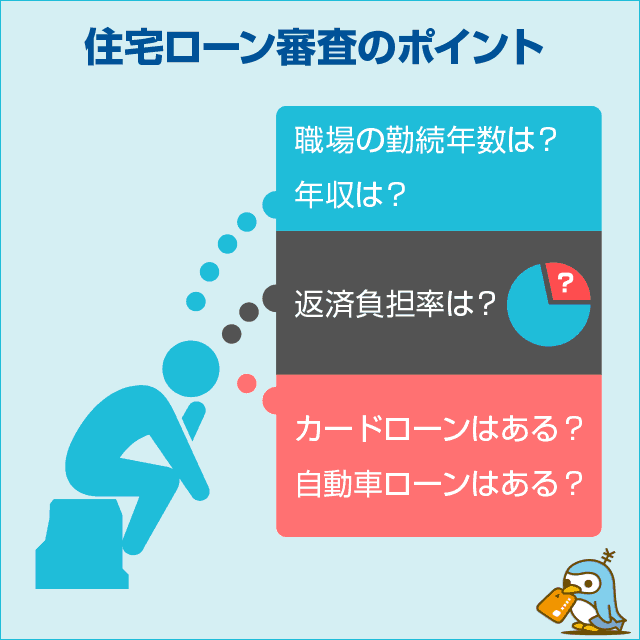

住宅ローン審査の重要なポイントとして、現在の職場の勤続年数や、年収はチェックされます。

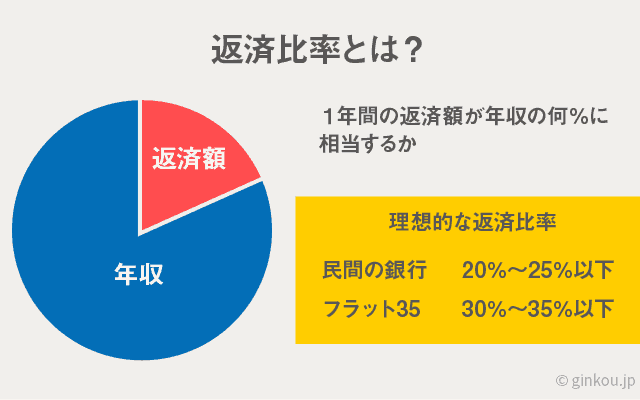

また、年収に対する年間返済額(返済比率)も、住宅ローンの審査をする上で重視される点なので、過去にブラックだったか?よりも現在どうなのか?を気にしましょう(→年収に対する住宅ローンの借入額の目安とは)。

そして、現時点で他に借金があるのかどうかも大切です。

カードローンと自動車ローンが残っている状態で、さらに住宅ローンを組もうとするならば、金融機関も審査に通しにくいです。

過去にキズがあっても、最低限、現時点では「清潔な身体」の状態で住宅ローンの審査に挑むのが理想と言えます。

金融機関による審査の違い

住宅ローンを申し込む銀行によっても、審査結果は変わってます。一般的には以下のように言われています。

- ブラックになった金融機関グループの審査は通りにくい

- たとえば、あなたが楽天銀行スーパーローンの返済遅延でブラックになった場合、楽天銀行住宅ローンの申し込みは避けた方が無難です。

これまで取引のなかった金融機関を選んだほうが、審査に通過できる可能性は高いです。 - 住宅ローン金利が高いところは審査に通りやすい

- 一般的に住宅ローン金利が高い金融機関ほど借りやすい傾向にあります。

どうしても審査に通らない場合は、あえて金利が高い銀行を選んで相談してみるのも良いと思います。

銀行の住宅ローン審査基準はこちらの記事で詳しく解説しています。あわせてご覧ください。

あわせて読みたい:

銀行の住宅ローン審査基準を公開!年齢や健康状態を重視することが明らかに

住宅ローンの審査を通すための2つのポイント

ブラックの人や、住宅ローンの審査に通るかどうか不安な方が改善すべき2つのポイントをまとめます。

これらのポイントを実践することで、確実に住宅ローン審査の印象は良くなります。

■審査が不安な人向け 住宅ローンの審査通過ポイント

- フラット35を利用する

- 返済比率を下げる

住宅ローンで希望額を借り入れようとすると年収に対する年間返済額が高くなってしまう、つまり返済比率が高くなってしまう場合は、高めの返済比率でも受け付けているフラット35をおすすめします。

また、返済比率を下げれば、より住宅ローンの審査には通りやすくなります。

フラット35を利用する

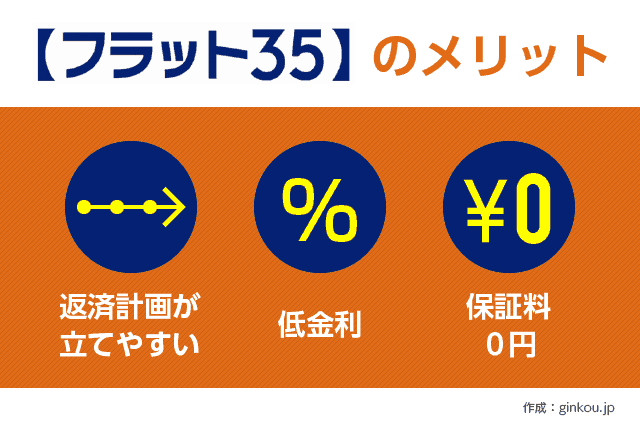

フラット35とは、国(住宅金融支援機構)と民間の銀行が共同で展開している住宅ローンです。

フラット35なら返済比率30%~35%の範囲で融資が受けられるので、民間銀行の住宅ローンよりも審査に通りやすいです。

どうしても返済比率が高くなる場合はフラット35がおすすめです。

フラット35は、最大35年の固定金利で低金利の住宅ローンが契約できるのが特徴です。

フラット35の審査についての詳細は「住宅ローンの頭金はどれくらい準備するべき?審査への影響も」で解説しています。

後ほど紹介する借入可能額シミュレーションで満足の行く結果が得られなかった場合でも、フラット35を選択することで返済比率をさらに5%~10%高めた金額で借りることができます。

フラット35を利用するなら、シェアNo.1のARUHI(アルヒ)がおすすめです。

ARUHIは住宅ローン専門の金融業者なので正確には銀行ではありませんが、以前からフラット35に力を入れており圧倒的なシェアを誇る上場企業です。

ARUHIはネット経由の申し込みもできますが、住宅ローンについてより詳しく相談したい場合は、店舗窓口で専門家にアドバイスを受けながら、契約を進めることもできます。

わからないことがあっても、すぐに専門家に相談できるのがARUHIの大きなメリットです。

返済比率を下げる

銀行によっても審査の内容は変わってきますが、返済比率が25%以下のラインが、現時点であなたが借入可能な金額の目安となります。

まず、下記の住宅ローン借入可能額シミュレーターを使って、借入可能な適性金額をチェックしてみてください。

このシミュレーターを使うと、年収や現在契約中のローンから計算した「返済比率(返済負担率)」を元に、適正な借入額を計算するものです。

※一旦シミュレーターは飛ばして読み進めてもOKです。

現在の年収(総支給)万円

借入期間年

金利%

現在契約中のその他ローンの年間返済額万円

※カードローンや自動車ローン、クレジットカードの

分割払いなどの年間総返済額を入力してください

購入予定物件の金額と、シミュレーション結果の借入可能額に差がある場合は、借入額を少なくする、購入物件をもう少し安いものにするなどの対応が必要になります。

たとえば、頭金を増やせば借入額が少なくなりますが、他には下記2点の方法をおすすめします。

■住宅ローンの借入額を増やす方法

- 契約中のローンを完済する

- 年収を上げる(収入合算など)

現在、自動車ローンやカードローンを契約している場合、まずはそれらを完済して契約中のその他ローンを0円にすることで、住宅ローンの借入可能額が大幅に上がります。

また、収入が上がれば返済力も上がったとみなされるので、借入れられる額も上がります。

年収を上げるのは簡単ではありませんが、夫婦の年収を合算する「世帯年収」で審査してくれる銀行を選べば、審査にかかる年収は簡単にアップすることが可能です。

ちなみに、収入合算をする相手は、夫や妻に限らず親子でもOKです。両親の力を借りることで、世帯年収を増やせます。

収入合算OKな銀行の中でも有名なのは、auじぶん銀行住宅ローンです。

ネット銀行ならではの低金利やスマホ完結というメリットにくわえて、審査が早いことでも評判です(→auじぶん銀行の住宅ローンのメリット・デメリットはこちら)。

次の記事では、住宅ローンの審査に落ちてしまった人、落ちそうで不安な人の対処法をまとめています。

あわせて読みたい:

あなたが住宅ローンが組めない理由教えます。まさかの審査落ちの原因は?