SOMPOアセットマネジメントのiDeCo、元本確保型で傷害保険が選べる

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

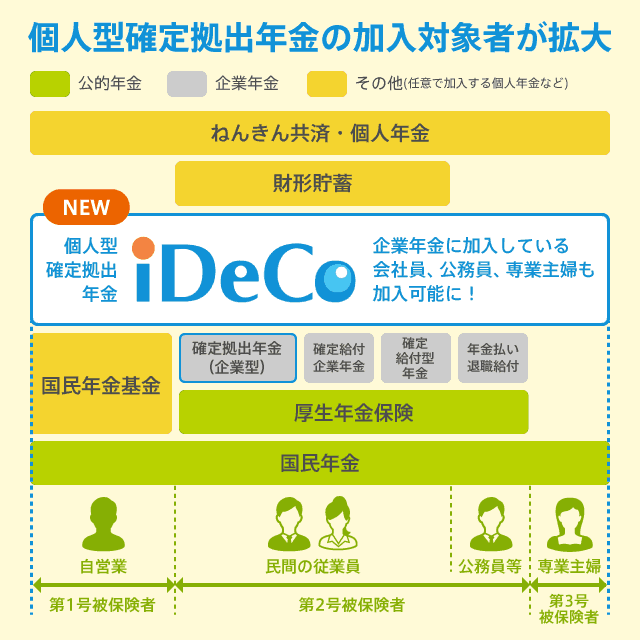

個人型確定拠出年金(iDeCo)は自分だけの年金が作れる仕組みです。

国民年金、厚生年金に続く第3の年金として、2017年から原則として20歳以上の方なら誰でも加入できるようになりました。

iDeCoは国が後押ししている背景もあり、毎月の掛金が全額所得控除になることや、運用によって得た利益が非課税になるなどの節税メリットが大きいです。

長い方で40年間の年金作りとなるため、この間に受けられる節税効果は数百万円を超えることも珍しくありません。

iDeCoでは基本的に「投資信託」による運用を行いますが、なかには「元本確保型商品」という元本保証が付いている商品も存在します。

損害保険会社大手のSOMPOホールディングスのiDeCoでは、元本確保型商品の「ハッピーエイジング・アニー(確定拠出年金傷害保険)」が選べます。

この記事では、個人型確定拠出年金「イデコ」のメリットと、「SOMPOアセットマネジメント個人型DCプラン」で選べるおすすめの商品をまとめます。

目次

イデコで将来の年金を作る

昨今、「貯蓄から投資へ」と言われる時代となり、「つみたてNISA」や「イデコ(個人型確定拠出年金)」が注目されています。

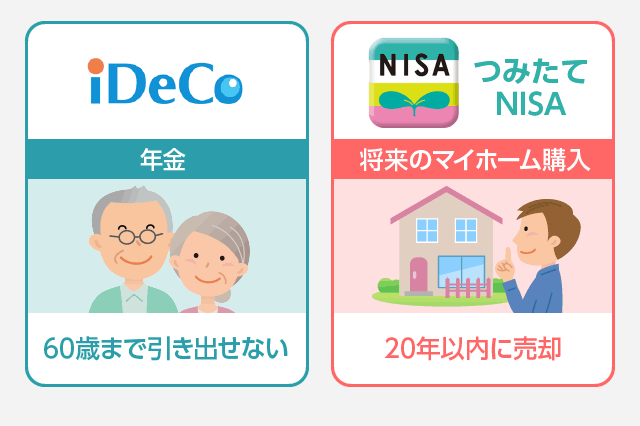

このうち、つみたてNISAはいつでも自由に売却できますが、非課税期間が20年間となっています。

一方で、iDeCoは原則として(年金世代となる)60歳まで引き出すことができないデメリットはありますが、運用利益の非課税(期間無制限)にとどまらず「掛金の所得控除」といった節税効果もあります。

日本の社会保障制度は維持するのが困難であり、将来的に「年金の受給年齢が上がる」または「受け取れる年金の額が減る」といった状況は避けるのが難しいと言われています。

しかし、iDeCoは自分だけの年金ですので、60歳になれば確実に自分で積み立てた年金を受給することができます。

また、年金の受給額も自分次第です。資産運用で大きなリターンを得た場合は、年金受給額も大きいですし、元本確保型商品で安全に運用しても期待通りの年金がもらえます。

老後の生活に不安を感じている方は、1年でも早くiDeCoへの加入をおすすめします。なぜなら、自分が60歳になるまでの期間(つまりiDeCoでの運用期間)が長いほど、節税効果が大きくなるからです。

3つの節税メリット

iDeCoには大きく分けて3つの節税メリットがあります。

- 掛金が全額所得控除になる

- 運用期間中の投資利益が非課税

- 年金受給時、公的年金等控除、退職所得控除の対象に

つまり、掛金拠出時、運用期間中、そして年金受給時のいずれにおいても税制面で優遇されているのがiDeCoのメリットです。

なかでも、毎月の掛金が全額所得控除になるのはもっとも大きな強みです。

iDeCoでは、最低でも毎月5,000円の掛金が必要です。(年間一括払いも可能)

また、1年間に拠出できる掛金は職業によって異なります。

個人事業主のような「第1号被保険者」の場合、最大で年間816,000円(月換算で68,000円)の掛金拠出が可能です。

一般的なサラリーマンや公務員のような「第2号被保険者」は、原則として年間276,000円(月換算で23,000円)の拠出が認められています。

掛金の金額は自分で選択できますが、仮に毎月23,000円を拠出した場合、年間276,000円の所得控除が受けられます。

たとえば、年収400万円の会社員が毎月23,000円の積立をした場合、年間55,800円の節税が見込めます。

iDeCoでは、この年間55,800円の節税効果が最大で40年間(加入期間中ずっと)も受けられるのです。(55,800年 × 40年 = 223万円の節税)

もちろん、これに加えて投資利益の非課税や受給時の優遇などもあります。

iDeCoは掛金拠出のタイミングで一定の手数料がかかります。

しかし、これらの手数料を考慮しても節税効果が大きいため、国が後押しする国民にとって有利な制度として多くの人が利用しているのです(手数料については後述します)。

基本的には毎月定額で積み立てを行いますが、1年分をまとめて支払う「年単位での支払い」やボーナス時の増額払いにも対応しています。

まとめて支払うことで、掛金拠出時の手数料を安くできるので、実はiDeCoの掛金は一括払いで支払う方がお得です。

SOMPOアセットマネジメントのiDeCoでおすすめの商品

iDeCoに加入するには、まず「金融機関」を選択します。

金融機関によって口座管理手数料や取り扱い商品のラインナップが異なります。

大手損保会社のSOMPOグループが展開する「SOMPOアセットマネジメント個人型DCプラン(iDeCo)」では、元本確保型商品をはじめ、数多くの投信商品がラインナップされています。

今回はそのなかから、当サイトの管理人がおすすめできるものを紹介します。

(※損保ジャパン日本興亜アセットマネジメント株式会社は2020年4月1日社名変更し、SOMPOアセットマネジメント株式会社になりました。)

確定拠出年金傷害保険(元本確保型)

SOMPOアセットマネジメント個人型DCプランのなかでも、唯一の「元本確保型商品」となるのが、「確定拠出年金傷害保険(愛称:ハッピーエイジング・アニー)」です。

商品提供会社は当然「損害保険ジャパン株式会社」です。

(※損害保険ジャパン日本興亜は、2020年4月1日に「損害保険ジャパン株式会社」に社名を変更しました。)

これまで資産運用経験がない方にとっては、積み立てた年金資産をリスクに晒すのは怖いという方もいると思います。

確定拠出年金傷害保険(ハッピーエイジング・アニー)であれば、長期間の運用においても元本割れがないため安心してiDeCoの運用商品として選べます。

この商品の特徴は、

- 利率が5年間保証される

- 満期時、中途解約時に元本が保証される

- 怪我によって死亡した場合には保険金が10%割増される

の3つです。

保険金自体は「死亡時にのみ支払われる」ため、どちらかというと貯蓄性の高い保険(定期預金に近い商品)です。

とはいえ、いつでも中途解約が可能で、途中で解約しても元本が保証されるため安心して利用できます。

保証利率はそのときの金利情勢によって変動しますが、昨今のようなマイナス金利の環境下ではほとんど金利は期待できません。

また、過去のデータによると2008年の利率でも年利0.5%程度だったので、金利が上がっても年率1%以内での運用になる可能性が高いと思われます。

この手の商品は、元本の安全性が守られる一方で、インフレへの対抗力が弱いというデメリットがあります。

また、毎月の掛金拠出で発生する手数料を考えると、損益ではマイナスになる可能性が高いです。

しかし「得られる金利収入 - 掛金拠出時の費用」がマイナスになったとしても、掛金に対して全額所得控除が得られるiDeCoでは、その節税効果の高さから、トータルでみた場合はメリットのほうが大きくなります。

資産運用で元本の安全を確保しながら、確実な節税効果だけを得たい方におすすめの、損保ジャパンならではの商品です。

DCダイワ物価連動国債ファンド

DCダイワ物価連動国債ファンドは、物価連動国債を投資対象とした投資信託です。

さきほど、「確定拠出年金傷害保険(ハッピーエイジング・アニー)ではインフレ負けする可能性がある」とお伝えしました。

インフレによって物価が上がると、資産価値が目減り(購買力の低下)が起こります。

また、定期預金や長期国債の場合、資産運用で一定の金利収入を得ていたとしても、インフレ率を下回る運用しかできないことがあります。

しかし、物価連動国債はインフレ率に連動して金利が上がる国債なので、将来的にインフレが起こった場合でも購買力を失うことなく運用が行なえます。

国債投資は元本保証ではありませんが、国に対する債券なので事実上の無リスクと考えて問題ありません。

DCダイワ物価連動国債ファンドは、信託報酬(年率で発生する手数料)が0.44%かかるため、実質的には「物価連動国債の金利 - 信託報酬」の金利差を得ることになります。

昨今の低金利環境下では物価連動国債もほとんど利回りが期待できません。

しかし、iDeCoのような長期の運用を考える場合、将来のインフレに備えて物価連動国債を投資対象をした投資信託を選ぶのは悪い選択ではないと考えます。

SOMPOアセットマネジメント個人型DCプランの中には、そのほかにも数多くの投資信託があります。

しかしいずれも、手数料が高めのアクティブファンドとなっているため、私としては上記2つの商品がおすすめできると感じました。

口座管理手数料も条件付きで無料

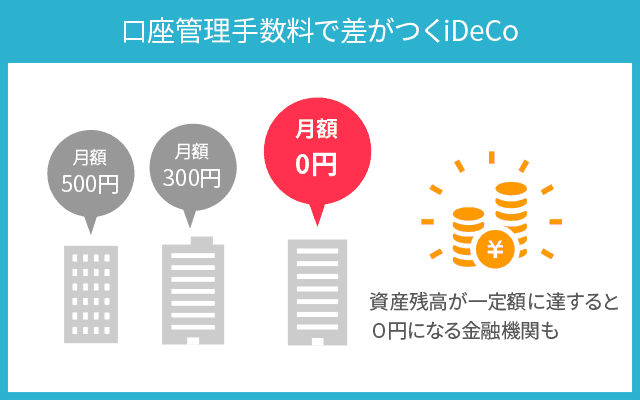

iDeCoの手数料は少々ややこしいのですが、金融機関によって違うのは「口座管理手数料のみ」となっています。

少しでも口座管理手数料が安い金融機関を選択することで、将来の年金受給額を増やすことが可能です。

・加入時に1度だけ支払う費用

加入時:2,829円(共通)

加入手数料:金融機関によって異なる

移管手数料:金融機関によって異なる

※加入手数料・移管手数料は基本的に0円です

・掛金拠出時に発生する費用

国民年金基金連合会手数料:月額105円(月払いだと年間1,260円)(共通)

事務委託先金融機関手数料:月額66円(年間792円)(共通)

口座管理手数料:金融機関によって異なる

※年間一括払いを選択することで、11ヶ月分の手数料を節約できます。

※口座管理手数料以外の費用は、掛金を拠出しないときは発生しません。

・給付時にかかる費用

事務委託先金融機関:440円(共通)

・還付時にかかる費用

国民年金基金連合会手数料:1,048円(共通)

事務委託先金融機関手数料:440円(共通)

上記を見てみると、どの金融機関を選んでも手数料は基本的に同じであり、唯一「口座管理手数料」だけが金融機関によって違うことがわかります。

SOMPOアセットマネジメント個人型DCプランの口座管理手数料は以下の通りです。

- 口座管理手数料:0円の条件

- 下記の条件に該当しない場合は口座管理手数料はかかりません。

- 口座管理手数料:143円の条件

- 月額掛金が1万円以上2万円未満かつ運用資産残高が100万円未満の方、月額掛金が1万円未満かつ運用資産残高が200万円未満の方

- 口座管理手数料:330円の条件

- 月額掛金が1万円未満かつ運用資産残高が100万円未満の方

※税込みです。

上記をまとめると、「月額2万円以上を拠出する」ことで最初からずっと口座管理手数料を無料にできます。

その状態で約4年2ヶ月が経過したら、月額掛金を1万円~2万円に減額しても口座管理手数料が無料の状態を維持できます。

また、運用資産残高が200万円を超えた段階で、月額掛金の金額に関係なく、口座管理手数料はずっと無料で運用することが可能です。

掛金を増やすことで家計へのダメージも大きくなりますが、将来年金として戻ってくるお金ですし、掛金を増やした分だけ所得控除も大きくなるので、私としては最初から2万円以上の拠出をおすすめします。

▼iDeCoで最高スペックを誇るマネックス証券の詳細はこちら

マネックス証券のiDeCoでおすすめのファンドを厳選