投資信託「ひふみプラス」をチャートで比較、手数料が一番安い銀行は?

※記事内に広告を含む場合があります

当サイトは更新を終了しました。

長きにわたり当サイトを愛読、応援くださった方々には誠に感謝しております。

※この記事の内容は執筆時点のものです。サービス内容・料金など、現時点の最新情報とは異なる場合がございます。何卒ご理解のほどよろしくお願いいたします。

投資信託で資産運用を始める人が増えています。

しかし、投資信託は何千種類と存在するため、最適な1本を選ぶのは簡単なことではありません。

そのようななかで、ここ数年特に評判となっているのが、レオス・キャピタルワークスが運用する「ひふみプラス」という投資信託です。

ひふみプラスは以前から驚異的なリターンで話題となっていましたが、テレビ番組「カンブリア宮殿」で爆発的な人気を獲得したファンドです。

今回は、ひふみプラスのリターンと、取り扱い銀行でどこがもっとも手数料が安いのか調べてみました。

※金額・手数料表記はすべて税込です。

目次

ひふみプラスのリターンをチャートで確認

「ひふみプラス」は、レオス・キャピタルワークスという資産運用会社が運用している投資信託(ファンド)です。

カリスマファンドマネージャーと言われる藤野 英人氏が、自ら投資先企業を訪問し、まだあまり知られていない割安なお宝銘柄を全国から見つけてくる姿が、テレビ番組「カンブリア宮殿」で放送され、一躍人気となりました。

私もそのときの放送を見ていたのですが、ひふみプラスを購入した女性の方が、このようにテレビで発言していました。

2年で資産が600万円ぐらいになった

2年半で389万円のプラスになった

3年間で500万円が300万円のプラスになる計算

カンブリア宮殿に出演していた、たった数年で大きなリターンを得たという女性の話が本当なのか調べてみます。

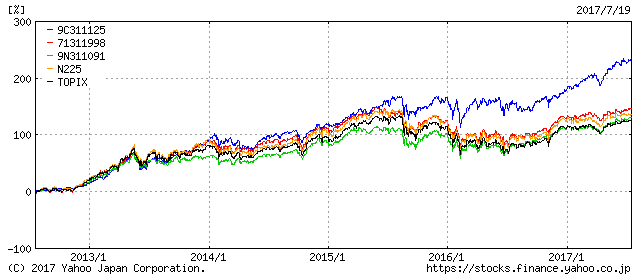

下記のチャートは、「ひふみプラス」とよく合わせて比較されるその他の投資信託、そして日経平均株価とTOPIX(東証株価指数)を比較したものです。

2017年7月19日を基準とした過去5年間の比較チャート。

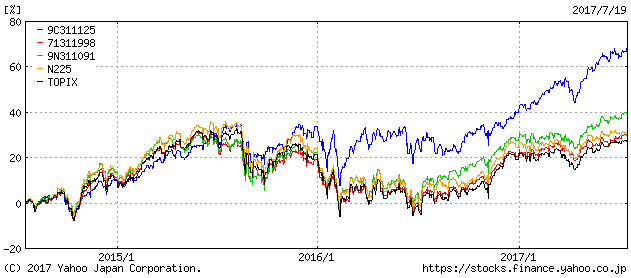

こちらは過去3年間の比較チャートです。

- 青:ひふみプラス

- 赤:さわかみファンド

- 緑:コモンズ30ファンド

- オレンジ:日経平均株価

- 黒:TOPIX

上記を見てみると一目瞭然です。

さわかみファンドやコモンズ30ファンドは、日経平均株価やTOPIXとほぼ同じリターンとなっています。

一方で、ひふみプラスはダントツNo.1のリターンとなっており、他の投資信託と比較して直近5年で約2倍、直近3年なら約3倍と、加速度的にリターンに差がついています。

ひふみプラスの利回り

この記事を書いている2021年10月の時点で、この3年間の運用成績は24.96%となっています。

日本の株式市場は2018年は大幅下落で終了、2020年2月末からのコロナショックの暴落を経て、2021年2月には31年ぶりの日経平均3万円越えとなるなど上下に大きな動きが続いています。

ひふみプラスはそのなかでもしっかりとしたパフォーマンスを維持しています。

定期預金金利が年0.1%に満たない状況で、これだけの年率リターンが得られるのは大変魅力です。

もちろん、ひふみプラスにはリスクもありますし、今後もこのリターンを継続できる保証はありません。しかし、少なくともこの数年間は定期預金とは比較にならないほどのリターンを出し続けていることは事実です。

下記の積立シミュレーターで資産がどのくらい増えるのか、試算してみてください。

積立シミュレーター

毎月の積立額万円

利回り(年率)%

積立期間年

ヶ月間

計算結果(グラフ)

計算結果(表)

毎月の積立額を5万円、運用期間を20年間、利回りを26.49%として計算した場合、20年後に資産は4億2,523万円になっています。

現在の利回りが継続するかどうかはわかりませんが、保守的にみて利回り18.93%、もしくは5年平均利回りの半分以下である10%で計算してみても良いでしょう。いずれの試算でも満足のいく結果が得られるかと思います。

ひふみプラスの今後はどうなる?

上記を見てもわかるとおり、ひふみプラスが現在のリターンを継続し続けた場合、間違いなく歴史に名を残す投資信託になります。

もちろん未来のことは誰にもわかりませんので、そうなる可能性は十分ありますし、今後利回りが低下する可能性も考えられます。

私が調査したところ、現在ひふみプラスは高い評価を獲得しており、急激に預かり資産が増加したことから、運用先の開拓にやや困っているようです。

そして、その問題を解消すべく、これまでは国内のみを投資対象としていましたが、直近では米国株への投資もスタートしました。

米国株は、より安定した運用ができる分、値動きが小さいため、今後ひふみプラスの利回りはやや低下することが予想されます。

どれくらい利回りが低下するのかは現時点では何とも言えませんが、仮に利回りが年率10%程度になったとしても、定期預金やその他の投資信託と比較して大きな優位があります。

そしてもちろん、景気が悪くなると「ひふみプラス」の基準価格も少なからず影響を受けます。

しかし、これまでの実力からも、長期的に見てひふみプラスが日経平均株価やTOPIXなどと比較して高いリターンを出し続けられる可能性は高いと私は考えています。

ひふみプラスが人気化しすぎて基準価格が下がってしまうのではないかと心配する方もいるかもしれません。

しかし、長期の積立運用を考えるのであれば、購入のタイミングは将来の結果に大きな影響は及ぼさないので安心してください。

手数料と販売会社

ひふみプラスの手数料をまとめます。

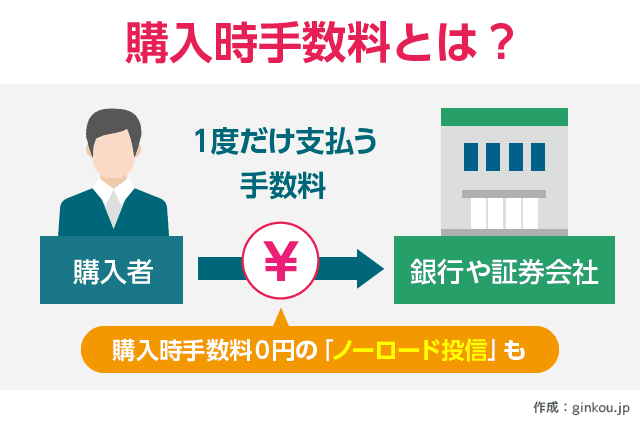

購入時手数料

投資信託「ひふみプラス」を購入する時に1度だけ発生する手数料です。購入時手数料は販売会社によって異なり、購入金額の3.3%のところや手数料0円(ノーロード)の販売会社も存在します。

信託報酬

資産運用会社や販売会社などに支払う手数料です。信託報酬は年率で発生し、純資産から自動的に差し引かれる形で支払います。ひふみプラスの信託報酬は年率1.078%です。

信託財産留保額

投資信託の「解約手数料」に相当するものです。解約時に1度だけ発生します。ひふみプラスでは、信託財産留保額は0円ですので、解約手数料は一切かかりません。

信託報酬が年率1.078%というのは、数あるアクティブファンドの中でもトップクラスの低さです。

金融庁をはじめとするさまざまな機関の調査によると、国内のアクティブファンドの平均信託報酬は1.5%程度となっています。このことからも、ひふみプラスが非常に良心的な手数料で運用されていることがわかります。

さらに、ひふみプラスは純資産総額が一定基準を超えるごとに、段階的に信託報酬が下がる仕組みを導入しています。

- 純資産総額500億円まで:1.078%

- 純資産総額が500億円を超える部分:0.968%

- 純資産総額が1,000億円を超える部分:0.858%

ちなみに、記事執筆時点でのひふみプラスの純資産総額は4,000億円を超えているため、すでに信託報酬が0.98%を大きく下回る状態で運用されています。

ひふみプラスを取り扱うお得な銀行

ひふみプラスはおもに、

- 地方銀行

- ネット銀行

- 証券会社

で販売されています。

資産運用の経験があまりない方は、まずは証券会社ではなく銀行で投資信託を買いたいという方も多いと思います。

ひふみプラスはおもに地方銀行と一部のネット銀行が取り扱っている商品でしたが、最近では三菱UFJ銀行がつみたてNISA専用として取り扱っています。

手軽に購入するなら、スマホだけで申し込めるネット銀行がおすすめです。

記事執筆時点(2021年10月)の「ひふみプラス」取り扱い銀行一覧と手数料などの比較です。(購入時手数料が安い順に掲載)

| 銀行名 | 購入時手数料(初期費用) | 備考 |

|---|---|---|

| ソニー銀行 | 0円 | |

| スルガ銀行 | 0円 | |

| 静岡銀行 | 0円 | |

| 岩手銀行 | 1.1% | |

| 大分銀行 | 1.155% | |

| 関西みらい銀行 | 1.54% | |

| 青森銀行 | 1.54% | |

| 百五銀行 | 1.65% | |

| 栃木銀行 | 1.76% | |

| 鳥取銀行 | 1.76% | |

| 南都銀行 | 1.76% | |

| 十八親和銀行 | 1.98% | |

| 福岡銀行 | 1.98% | |

| 熊本銀行 | 1.98% | |

| イオン銀行 | 2.2% | |

| 群馬銀行 | 2.2% | |

| 佐賀銀行 | 2.2% | |

| 秋田銀行 | 2.2% | |

| 沖縄銀行 | 2.2% | |

| 常陽銀行 | 2.2% | |

| 千葉興行銀行 | 2.2% | |

| 東邦銀行 | 2.2% | |

| 北海道銀行 | 2.2% | |

| 但馬銀行 | 3.3% |

※窓口販売・ネット販売がある銀行は手数料が安いネット販売の手数料を記載。

※2021年10月時点の情報です。

購入時手数料は、投資信託の購入額に対して一定の料率で発生するため、無視できません。

たとえば、購入額が100万円だった場合、購入時手数料が1%でも10,000円に相当します。

上記の調査では、ネット銀行の「ソニー銀行」と一部の地方銀行が、購入時手数料0円でひふみプラスを販売していました。

ネット銀行では「イオン銀行」もひふみプラスを扱っているのですが、購入時手数料が2.2%かかるので、お得とは言えません。

ソニー銀行は、定期預金や外貨預金、投資信託といった数多くの金融商品を扱っているため、資産運用に強いネット銀行です。

ニッセイのインデックスファンドなど優良な投信も多数

ネット銀行同士で比較すると、ひふみプラスを扱うソニー銀行とイオン銀行では、販売姿勢が大きく異なります。

ソニー銀行は「ひふみプラス」の購入時手数料を0円にしているのに対して、イオン銀行では2.2%の購入時手数料が必要です。

また、信託報酬が極めて低い優良投資信託として評判の「ニッセイのインデックスファンド」も、ソニー銀行では取り扱いがあるものの、イオン銀行では取り扱いがありません。

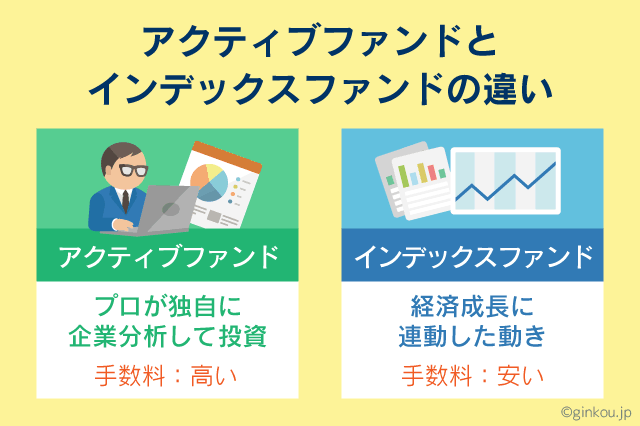

投資信託では、基本的に「低コストなインデックスファンドを選ぶべき」というのが、多くの投信ブロガーの共通意見です。

長期運用では、低コストなインデックスファンドが、高コストなアクティブファンドのリターンを上回る結果が出ているからです。

しかし、「低コストなインデックスファンド」は販売会社の手数料が小さいため、どの銀行も「取り扱わない」または「積極的な販売をしない」というのが現実です。

ひふみプラスを購入時手数料0円で販売していた「スルガ銀行・静岡銀行」も、ニッセイのインデックスファンドは取り扱っていませんでした。

一方で、ソニー銀行のサイトを見てみると

- 人気の投資信託「ひふみプラス」

- 低コスト投信「ニッセイインデックスファンド」

を積極的に販売していることがわかります。ソニー銀行で取り扱っているニッセイインデックスファンドは以下の通りです。

| ファンド名 | 信託報酬 |

|---|---|

| ニッセイ日経平均インデックスファンド | 0.154% |

| ニッセイTOPIXインデックスファンド | 0.154% |

| ニッセイ外国株式インデックスファンド | 0.1023% |

| ニッセイ国内債券インデックスファンド | 0.132% |

| ニッセイ外国債券インデックスファンド | 0.154% |

| ニッセイ新興国株式インデックスファンド | 0.2079% |

| ニッセイJリートインデックスファンド | 0.275% |

| ニッセイグローバルリートインデックスファンド | 0.297% |

| ニッセイ・インデックスバランスファンド(4資産均等型) | 0.154% |

※いずれも購入時手数料、信託財産留保額は0円です。

インデックスファンドなので、ひふみプラスと比較しても信託報酬がケタ違いの低さです。ソニー銀行はネット銀行のなかでも、顧客視点の優良な投資信託を豊富に扱っています。

ひふみプラスを購入時手数料0円で販売していることも大きいですが、そのほかの投資信託の品揃えを見ても、資産運用に強いネット銀行といえます。